财联社11月10日讯 (编辑 王蔚 实习生 李煊)中国黄金协会最新数据显示,2025年前三季度国内黄金ETF增仓量为79.015吨,较2024年同期大幅增长164.03%。在近期实施的黄金税收新政推动下,机构与个人投资者正加速转向标准化、透明度高的黄金ETF产品。

黄金ETF增仓前三季激增164%,税收新政重塑投资逻辑

2025年前三季度,国内黄金ETF市场呈现爆发式增长。根据中国黄金协会今日发布的数据,截至9月底,国内黄金ETF增仓量高达79.015吨,较2024年同期的29.927吨大幅增长164.03%;总持仓量攀升至193.749吨,创下历史新高,显示出投资者对标准化黄金投资工具的强烈需求。

这一增长背后,是10月29日正式落地的黄金税收新政带来的深刻变革。财政部与国家税务总局联合发布的《关于黄金有关税收政策的公告》明确,自11月1日起对黄金交易实施投资性与非投资性分类税收管理,政策有效期至2027年底。

新政核心在于“区分用途、引导规范”。开源证券研报指出,新政首次从税收角度将黄金交易明确划分为“投资性”和“非投资性”两类,通过上海黄金交易所、上海期货交易所等规范平台交易的标准化黄金享受税收优惠,而非交易所渠道则需按规定缴纳增值税,进一步强化了交易所主渠道地位。

市场对此反应迅速。公开信息显示,多家主流金店的足金首饰单克价格单日涨幅超60元,部分银行已陆续暂停黄金积存业务。这一系列变化推动投资者重新审视黄金资产配置逻辑,黄金ETF凭借其独特优势成为市场关注焦点。

市场总规模高达2500亿,黄金ETF配置价值凸显

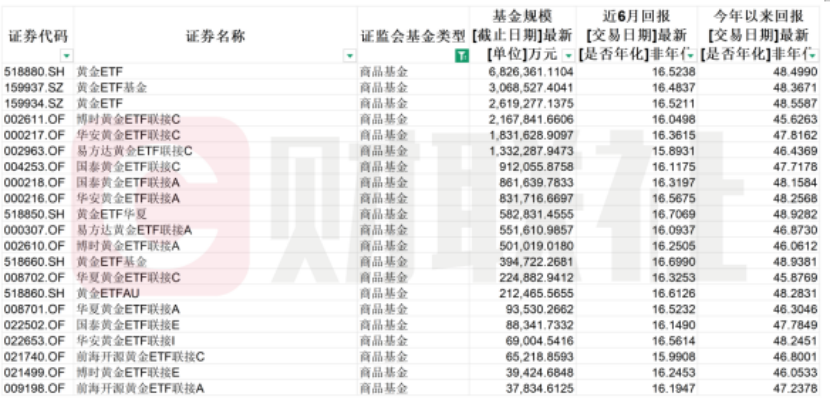

政策引导下,黄金ETF的配置价值显著提升。Choice数据显示,截至发稿日,全市场ETF总规模高达2500亿元。其中商品型黄金ETF共21只,总规模达2331.22亿元。

商品型黄金ETF因主要投资标的为上海黄金交易所现货黄金,完美契合新政鼓励的“交易所内交易”,在税收方面具备天然优势。近6个月来,该类产品回报率普遍在15%-17%之间,净值紧密跟踪国内金价走势,为投资者提供了便捷、低成本的配置工具。

图:商品型黄金ETF数据

数据来源:Choice 财联社整理

与此同时,股票型黄金ETF因收益弹性更高而受到市场关注。Choice数据显示,全市场股票型黄金ETF共12只,规模达169.15亿元,近6个月回报率普遍介于33%-40%之间,显著高于商品型黄金ETF。该类基金主要投资于黄金产业链上市公司,覆盖金矿开采与零售等环节。

图:股票型黄金ETF数据

数据来源:Choice 财联社整理

开源证券分析认为,税收新政对产业链影响呈现结构性特征:上游金矿开采企业因主要通过交易所销售而享受税收优惠,下游零售商则面临成本压力,这种分化有利于行业龙头扩大市场份额,为股票型黄金ETF构成长期价值支撑。

该机构建议,投资者应结合自身目标选择适配工具,更注重黄金的长期配置价值而非短期投机。在当前市场尚处政策消化期之际,若黄金股ETF因短期业绩承压出现调整,反而可能为长期投资者提供布局良机。

华夏基金研报同样指出,在税制改革背景下,投资者应摒弃“追涨杀跌”的投机思维,正视黄金作为资产组合“稳定器”的功能。黄金ETF的核心价值在于以简洁透明的方式锚定黄金价值,规避实物黄金溢价与税制变动带来的不确定性,从而在长期持有中发挥其对冲风险、平衡收益的作用。