来源:雪球App,作者: 柯中,(https://xueqiu.com/5243796549/360621069)

前面写了一系列文章,包括

实际上这所有的文章,都是朝着最简单的几个点单独去论述的,如果详细的看完了所有系列,应该是对碳酸锂有个基本的逻辑框架了。

不过因为离第一篇帖子也过了快半年时间,我们当时很多假设和预测,现在已经成了现实,所以我们需要重新整理并归纳一下。

需求端:锂电池需求已经超预期

储能:如果说6月份还看不清楚,现在已经很确定宁德为什么说明年锂电池增速还能40-50%了吧,光储能明年就能再次达到50-70%的增速,不少机构认为明年国内的装机量就是80-100%的增速,美国是100%增速,澳洲,欧洲,东南亚和中东都是50%的增速。

动力电池:

今年:动力电池增量大概29-33%左右,对应的就是渗透率增速15%-20%,而单车带电量增速11%,折下来就是1.1751.11=1.30,为30%

明年:新能源汽车渗透率明年只看增速12%(相对今年下降一些),从目前58%到明年的65%左右。而单车带电量增速看14%(比今年略微增加一点),因为今年下半年以来,纯电车已经开始明显抢占中高端车的混增车型,而且混增车型的单车带电量也在明显的提高,明年100KM以下的车型也被限制无补贴,所以单车带电量将会明显的增长,14%还略显保守。

去年单车带电量只有46.5度,今年目前平均达到53度,明年将达到60度左右。

那么整个动力电池这块的混合增速就是1.121.14=1.28,增速高达28%(相比今年略降一点)。

需求装机量:

今年很多机构已经给到了2200GWh的电池装机量,个人觉得应该大概只有50GWh的误差。其中动力电池从去年的1051GWh,到今年的10511.31=1376.81GWh,而储能电池从去年的370GWh,到今年的3701.85=684.5GWh,而其他消费电池-124.3GWh增速大概10%左右达到124.31.1=136.73GWh,所以全年就是1376.81+684.5+136.73=2198GWh。

1GWh我们算620吨碳酸锂,因为正常的是650,高压密实的我们算590-600,折一个平均值,就是21980.062=136.276万吨。另外锂电池良率我们算92%,就是136/0.92=147.8w吨碳酸锂。传统消耗15.5W吨,则全球今年需求是147.8+15.5=163.3W吨。

去年需求是115w吨,今年达到163.3w吨,绝对增速163.3-115=48.3w吨,同比增长42%。

供给:今年供给

今年供给算上回收和表外的,大概165w吨,所以今年整体应该是个平衡状态了。所以最近可以很明显的看出来库存在加速的向下。

库存:

今年年初库存上中下游总库存是10.8w吨,目前是12.4w吨,按照目前一周3500-4000吨的速度,12月初就能到10.8w吨,那么就意味着今年不仅仅没有累库,还在去库,所以机构说严重过剩?

库存谎言:到底是每个环节就1周或者1.5周的库存还是一共30天4周库存?

一周现在消耗12.6万吨,相当于单周消耗12.6/4=3.15w吨。本周的数据上游冶炼是30715,下游是52008,其他库存是41230。现在冶炼厂的库存还不到一周的消耗,卖方不断洗脑告诉大家要把整个产业链的库存拿出来,除以12.6w吨的消耗,然后得出库销比是30天?

生产6F的可以囤,生产电解液的可以囤,生产正极材料的可以囤,生产电池的也可以囤,然后算库存居然是把整个产业链的库存就加起来除以消耗?这是需要一个月就能消耗完的概念吗,让上游停产一周试试,冶炼厂全部停产一周库存变为0,没有周转,还销售什么?看下游生产会不会乱成一锅粥。

如果真是大家理解的库存一月时间,按理说就应该停产1个月,库存就才会消耗完,但是现在每个环节只要停产1周,都会进入无原料可用的状态。

就拿行业目前平均存货周转天数来看。宁德最近几个季度都是90天左右,自己库存高达800E,然后单季度销量1000E营业额,毛利25%,也就是800E的原料初步估算可以卖出去1070E的销售额,基本就是一个季度的量,也就是说宁德的电池都需要周转2.8-3个月的量。

而目前几个中游,包括裕能41天,天赐42天,中伟96天,天际65天,在21,22年6F极度供不应求的时候,存货周转也要2个月时间。一个企业的商品从原材料到成品到出货落地,都要40-60天时间。

现在碳酸锂算是一个较为稳定的原材料供应,所以任何一个加工环节采购7-15天的用量算是合理原材料库存,所以按照目前单周的消耗3.15w吨的消耗来看,任何一个环节的库存在3.15-6.3w吨之间都算是合理库存范围,根本谈不上过剩一说。

所以现在的情况就是每个环节大家都采购了7-15天的安全库存量,达到安全生产的目的,然后卖方把全产业链库存价起来,然后算出来是30天,要说这些唱空机构是真的会玩,偷换概念的能力是一流的。

碳酸锂涨价与储能涨价对需求压制的谎言:

我说那些空头们,数据都不拿出来,就靠个嘴巴在哪里唱空有意思吗?

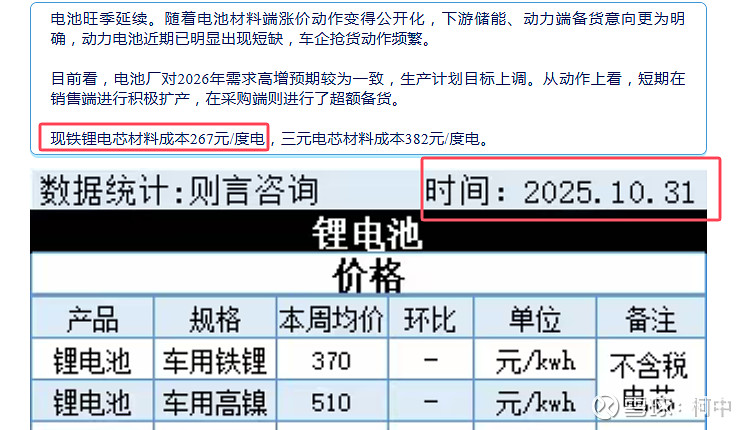

截止到上周目前铁锂电芯材料成本267元/度电,三元电芯材料成本382元/度电。本来三元6月份的时候还只有350元/度的,但是最近钴之类大涨,反而这个涨价更明显一点。而6月份铁锂电芯的成本只有245元,目前只涨了22元。

区别在哪?6月份碳酸锂6w,而现在碳酸锂8.2w,也就是碳酸锂价格涨了2w对应铁锂电芯的成本只上涨了22元。如果从6w涨到20w,大概对应成本上涨大概是在227=154元。从245+154=399元。也就是说到终端,也就是增加不到几毛钱而已。就算我们说的多一点吧,中间商也要分一点走,碳酸锂价格从6w涨到20w,对整个储能的成本带动也就是0.2-0.25元。

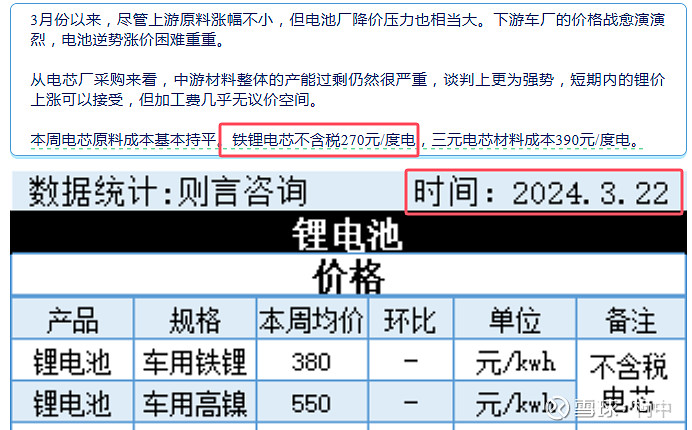

我也去查询了一下2024年3月份,碳酸锂均价在11w的时候,铁锂的不含税成本是在270元。

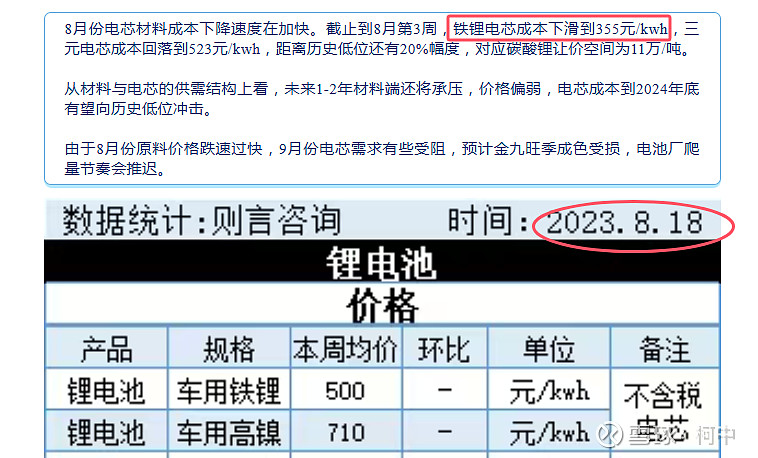

而2023年8月份的时候,当时碳酸锂价格20-21w的时候,铁锂电芯成本在355元。和我们刚才计算的399元还要低。

我们另外从材料占比等计算模式来计算(这个计算过程略微复杂,就不列出来了),得出的结论也最多就是价格每上涨1万元,铁锂的成本上涨0.02元,从6w上涨到20w成本也就是上涨0.0214=0.28元,和刚才推算的范围较为一致。

所以碳酸锂即使涨到20w,储能的优势也依然非常明显。只是为什么到时候可能涨幅不止0.28元呢,因为行业景气度起来后,可能中间每个环节都要受益,多少会带走一些利润走,比如说提高加工费之类的,这些带走的利润实际上就是无形当中增加了成本。所以刚才算的是理论成本上的增加,没有算隐形成本。隐形成本是暂时无法估算的,但还是相对有限的。

所以说涨到20w,成本只增加0.3元左右。这能抑制需求?空头这样无脑唱空,没有任何数据,只能显得很low。

最为关键的一个点,就是储能这次是全球大爆发,国内的储能装机现在在全球占比已经没有那么大了,不要只盯着国内的什么IRR看,目前在国外即使涨几毛钱,性价比依然很炸裂,看看阳光的卖多贵,毛利多少就知道了。

况且一个行业进入景气期了,储能就是按个计算器就知道性价比低就真的没有人投了吗?那那些上市企业都傻的在高点疯狂的去扩产产能,即使前面1-2年就大面积的说严重过剩,为什么有的企业还要疯狂的投?

而且还要知道未来几年都是降息周期,贷款利息对储能这种项目的盈利预期,影响是非常大的。

另外这里还有2个重要的点,第一就是大家都想要卷死别人,你不接自然有人接,第二就是很多人那时候想赚的是工程的钱,至于项目最终运营赚不赚钱,重要吗?

碳酸锂明年增量:

明年目前增量大概是在22-30w吨的样子。而今年碳酸锂的需求增量就已经高达45w吨了,明年基数来到了163w,所有明年锂电池的整体增量到30%,那么碳酸锂的需求增量就能到28%左右,那么对应的量就是163*0.28=45.64,还是45W左右,需求来到205-210w吨,但是表内明年碳酸锂哪里也找不到这么大的增量了(价格涨到10-12w后,全球一些停产产能复产)。

2027年就更不用说,到了27年碳酸锂绝对增量依然会在46-50万吨的当量,来到251-260W吨的级别,这个时候是真的找不到这么大的增量了。因为27年要投产的话,现在肯定是要开工在预期的表内了。但是现在这种价格,谁还开工去建设锂矿呢?所以是不是要感谢宁德把价格现在控的这么死?

所以结局已定。无非就是现在把价格压的越死,大家投资的意愿就越推迟,最后能落地的时间就越晚。

推测一下明年上半年价格拉台到10-12w,停留3个月,其他停工产能明年8-9月份开始慢慢复产,10月份开始供应产能。这期间企业开始挣钱,并开始着手开始投资新的锂矿项目,然后2-3年再落地,也得28-29年去了。所以目前需求要持续到27年,这价格还压的住吗?

总结:

1、明年的需求增量依然会处于高位,全年看全球锂电池增速28-30%左右。

2、明年碳酸锂的增量非常有限(比今年少不少),绝对值在22-30w吨左右,即使上半年价格涨到10-12w,稳定 3个月后,部分停产项目复产,加起来也不过刚好35w吨左右,和需求增速需求的43-45w吨形成了较大的缺口。

3、到了27年,能落地的新增项目继续减少,因为基数较大,增速即使有所继续下降,但是45-50w吨的绝对增量依然有效,这个时候,即使碳酸锂价格回到20w,所有项目复产,也达不到绝对的需求增量,缺口进一步扩大。

4、碳酸锂新增产能,目前即使明年价格回到10-12w后开始计划开建和规划,也至少得2-3年时间才能落地,即使是已有项目的二期扩建至少也得1.5-2年时间,那么落地也得是27年底到28年年中去了。中间会有1-1.5年时间的供给断档缺口。

碳酸锂周期已来,格局已定,静待花开。

至于板块内的最新情况,请移步《锂矿公司权益更新11-1》

(by柯中投研笔记)