文|公司研究室,作者|曲奇

今天收盘,上证指数再次站上4000点。近期,指数虽然在高位,但市场行情较为分化。

最近一段时间,前期引领牛市的科技、成长板块普遍回调,今年以来长时间备受压制、估值处于低位的价值红利板块,却意外地“逆袭”,表现突出。

财信证券认为,市场风格的这一变化,在很大程度上反映了资金风险偏好的转移。在经历了前期的快速上涨后,资金开始寻求“安全垫”,对低位、低估值方向的青机遇表现出了更强的青睐。

价值型基金经理“冰与火之歌”

最近一个月,在市场风格转换下,一批在2025年上半年业绩承压、坚守价值投资的基金经理,近期迎来了属于他们的高光时刻,业绩迅速“回血”。

比如万家基金的黄海,便是这一轮风格切换中最具代表性的人物。

根据Wind数据统计,截至11月5日,在全市场管理规模超过20亿元的偏股型基金经理中,黄海在最近20个交易日内的业绩涨幅高达12.42%,高居榜首。

然而,在短期业绩居前的背后,是长达近一年的“煎熬”,黄海所管理基金的YTD(年初至今)收益率仅为11.34%,管理规模缩水至32亿元。

这意味着,黄海几乎是依靠这最近一个月的强劲反弹,才将自己今年的业绩从负转正。

在2025年这个科技与成长板块“独领风骚”的年份里,黄海的业绩长期承受着巨大的压力。

如果我们将时间维度拉长,过去一年,黄海管理的基金回报率仅有1.74%,同期沪深300涨幅14.41%,跑输12.67个百分点。。

此外,根据Wind数据,2025年至今,A股主动权益类基金的复权单位净值增长率中位数高达26.36%。即便黄海凭借近期的反弹将全年业绩拉升至10%以上,其收益率排名依然处于市场的后半段。

2022年的“封神”与不变的“能力圈”

对于熟悉黄海的投资者而言,他今年的“落寞”与2022年的“封神”形成了鲜明的对比。

回看2022年,在成长股的熊市中,黄海凭借对煤炭板块的精准重仓,逆势杀出重围,一举包揽了当年权益类基金的冠亚军,成为市场上最耀眼的明星。

黄海的投资风格可以概括为:“自上而下”的宏观研究结合“自下而上”的细致验证,注重绝对安全边际的逆向投资和价值投资。

他先通过宏观研判(如库存周期、政策效果、市场情绪等)来判断当前市场的核心矛盾以及市场所处的宏观位置。

在确定了宏观背景后,他再“自下而上”地进行细致验证,在自己深入理解的领域中,选择投资逻辑最顺畅、安全边际最高的行业。

黄海的核心能力圈,主要集中在地产和能源这两大传统板块上。

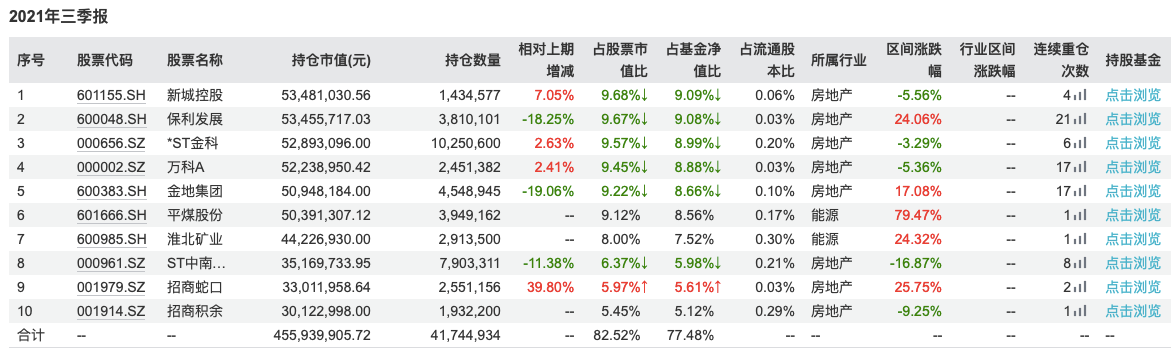

以他的代表作万家精选A(519185.OF)为例,其持仓变动展现了黄海的宏观判断力。

从2020年四季度到2021年四季度,地产行业的泡沫还未破裂时,该基金的持仓主要以地产股为主。

从2022年开始,黄海开始逐步减少对地产股的配置;到2022年四季度,其重仓股已经全面转向了能源股,尤其是煤炭。

黄海认为,在供给侧改革和ESG发展的大背景下,煤炭的传统周期属性正在减弱,而其“红利低波”(高股息、低波动)的属性正在显著增强,是长期投资的机会。

周期资产会缺席本轮牛市吗?

到了2025年,市场被AI、算力、机器人等科技浪潮席卷时,黄海依旧选择坚守能源股,并没有因为AI等板块的火热而出现投资风格漂移。

2025年三季报显示,万家精选A的重仓股清一色是能源股,包括潞安环能、晋控煤业、山煤国际、中煤能源、淮北矿业、陕西煤业等。

在成长股牛市中,黄海的坚守直接导致了他前三个季度的业绩承压。

在三季报中,黄海坦然承认,在高风险偏好增量资金入市的背景下,高弹性的成长板块获得了更多的估值溢价。

但他同时强调,历史经验值得借鉴——无论是2014至2015年,还是2020至2021年的两轮大牛市,传统的红利周期板块(如煤炭、钢铁、有色)也从不缺席,并且最终都取得了可观的绝对收益。

用当下市场的流行话来说,在科技、成长等“小登股”的狂欢牛市中,黄海依旧坚定地持有他所钟爱的能源这类“老登股”。

他认为,从中期来看,我国经济的主要矛盾或许正在从“房地产周期”转向“制造业的产能周期”。

展望四季度及未来,他认为,在制造业产能周期逐步出清的过程中,红利性的周期资产具备“攻守兼备”的稀缺特征。

对投资者而言,以黄海为代表的价值型基金经理,在成长、AI为主线的市场环境下、无风险利率下行驱动的高估值扩张阶段,他们管理的产品可能产生明显回撤,甚至大幅跑输市场。

但这类偏价值型的基金在组合资产配置中,可以起到降低组合贝塔,分散风险的作用,尤其在成长、科技调整阶段,可以平滑组合波动,也值得投资者配置一定比例,或将其纳入观察之列。

更多精彩内容,关注钛媒体微信号(ID:taimeiti),或者下载钛媒体App