其实美元近期短期流动性紧张的问题,海豚君在本周策略周报中,谈到美国政府关门的影响时已经稍微提过。

但是近期流动性持续紧张,已经开始影响流动性充裕下的受益标的,比如说比特币,以及基本面薄弱、估值饱满的科技成长小票,甚至大有美元潮水褪去,一批裸跑小票开始 “现原形” 的势头。

那么,市场为什么突然缺美元了?会持续多久?是跑路还是做个忍者神龟?海豚君来说一下自己的想法:

1)财政部成只吃不吐的貔貅

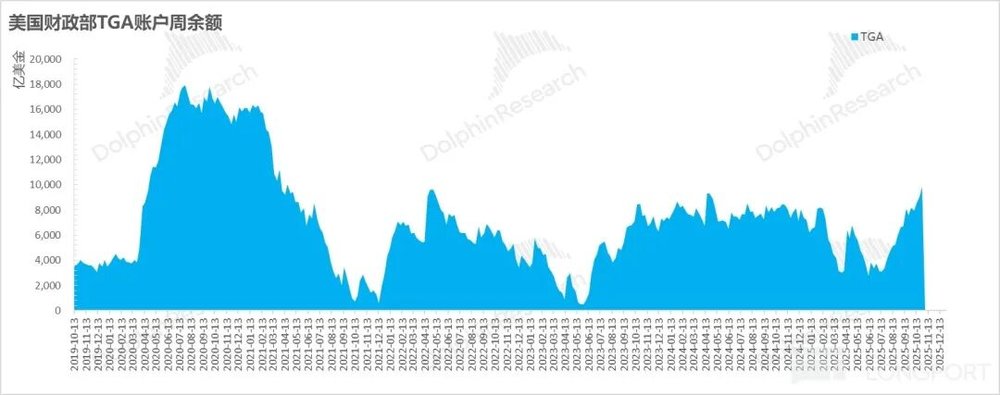

从美联储的资产负债表上,可以清晰看到本来 9 月底财政部已经完成了 TGA 账户的重建,10 月如果不是要关门,应该是要把这些融资发债换来的 TGA 现金变成财政款发给实体经济了。

但是 10 月开始关门后,财政部变成了按原计划持续财政融资发债。注意,10 月开始的 TGA 进一步拉高,已经主要是靠挤压银行存款准备金,而不是原本银行体系的剩余流动性——逆回购余额了。

这些钱融来了之后,因为政府关门却无法发给实体经济,躺在美联储的账户上,导致财政部实际成为了只进不出、吸食流动性的 “貔貅”。

而 TGA 从低位不足 3000 亿美金重建到现在接近万亿美金,已经吸食了市场 7000 亿美金。十一以来也积攒了 1600 亿美金。

2)美联储量化紧缩 “雪上加霜”

当然另外一个持续的原因是,虽然鲍威尔在最近的议息会议上说了 12 月 1 日开始会结束量化紧缩,但当下的量化紧缩还在推进,对流动性也产生额外压力。

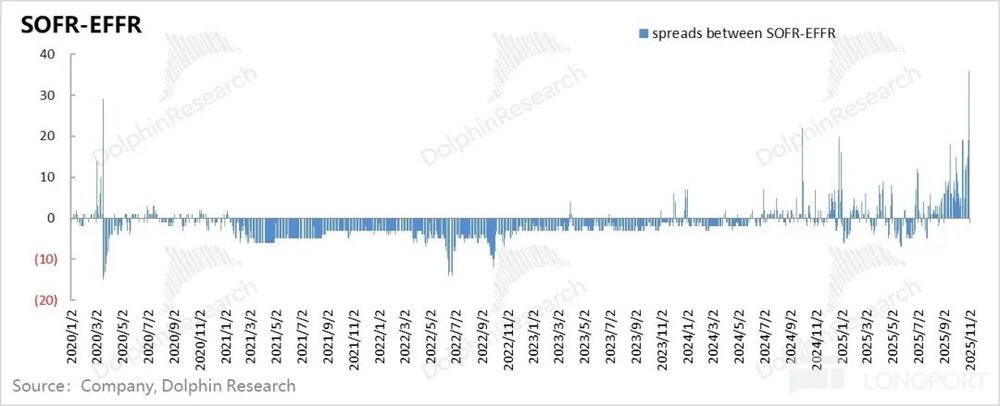

3)流动性紧缺的指标表现:官方利率和市场利率利差扩大

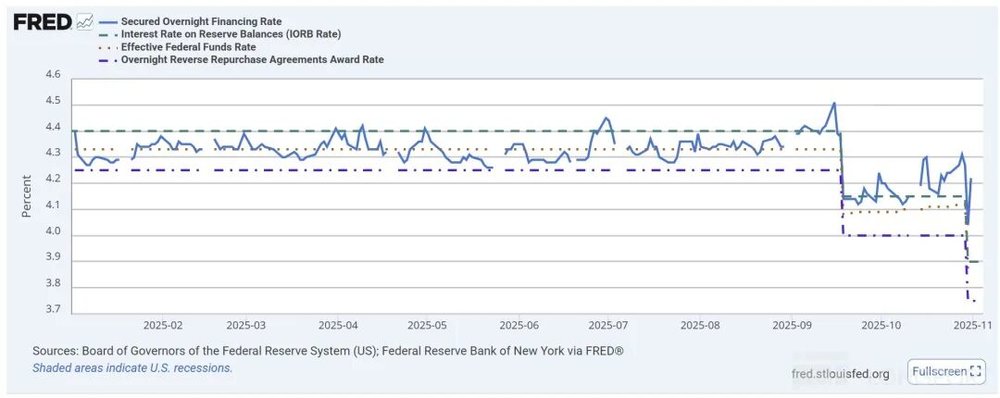

先说几个基本概念。大家对于美联储的目标基金利率最新调到 3.75%~4% 应该是非常熟悉的,但这个只是目标,如果把央行意志落地到实际借贷中却是另外一件事。

与美联储的目标基金利率对应的是联邦实际基准利率——EFFR。这个利率的管控实际是通过两个利率卡成的上下走廊来保证 EFFR 在美联储的政策目标范围内。这两个上下限分别是:

a. IORB: 银行金融机构需要在美联储存放准备金,美联储为这些存款付利息,对应的利率就叫 IORB。

b. ON RRP:非银金融机构也会把自己的钱放在美联储,美联储为这些存款付利息,对应的利率就叫 ON RRP。

其中 IORB 是美联储给银行类金融机构的存款利率,构成了EFFR 的上限;

ON RRP 是美联储给不会获得 IORB 的非银金融机构的利率,构成了EFFR 的下限。

美联储通过 IORB 和 ON RPP 基本能保证把 EFFR 控制在这两个利率之间。这三个利率本质都是美联储利率管控目标的官方体现。

SOFR 是以美债作抵押的广义隔夜回购利率,是美元市场的 “无风险” 基准,是美元市场实际博弈出来的交易利率。

通常在市场资金泛滥的情况下,SOFR 可能贴着 ON RRP 交易,而资金严重紧缺的时候,可能会大幅超出 IORB。

而最近偏离度明显拉开,美联储已把目标利率降至最高 4%,但 SOFR 利率则在 4.22%。市场利率 SOFR 实际明显超过美联储想要的目标区间,提示美元流动性紧张。

所以短期流动性解决的困局显然关键要看两个部门:

1. 财政部:美国政府关门到底什么时间结束?显而易见,解铃还需系铃人。

2. 美联储:转 “量宽”,临时释放流动性:比如说通过购买银行的国债来释放流动性,从结构上定向释放流动性,来避免出现系统性的流动性风险,这等于是模糊货币和财政的界限。

最后这个事情大致会变成了驴、象两党博弈,财政、货币博弈谁先妥协的问题。

先说美联储上次的出手条件:

上一次触发美联储直接通过回购操作释放流动性是 2019 年 9 月,当时 SOFR 是在 5.25%,EFFR 在 2.3%,注意当时的 EFFR 已经超出当时政策利率目标 2%~2.25% 的上限,二者利差接近 300 个基点。

这个组合看起来的美联储出手的可能条件是:a. 利差较高;b. 最重要的,EFFR 超出利率走廊范围,导致美联储的利率走廊管控方法失效。

对应这些条件,EFFR 目前还在利率走廊的范围内,目前的利差也还没有超 30 个基点,似乎还不至于让美联储出手来收拾驴、象之争的烂摊子。

如果是这样的话,要让流动性不至于进一步侵蚀二级市场的中小盘、虚拟资产等对流动性敏感的资产,核心应该还是寄望于美国政府重启。

在美国政府重启上,目前海豚君注意到市场普遍期待是这个月中旬,更多关键部门发不出工资,拿不到救济的人员扩大后,可能迫使美国两党博弈达成妥协,但这个海豚君很难做判断。

不过值得安慰的是,一旦关门结束,原本财政部眼下堆积的万亿账面现金反而会助长流动性狂欢,让流动性敏感的小票再次狂欢。