辉瑞Q3营收166.5亿美元,同比下降6%,主要受新冠产品需求下滑拖累。辉瑞预计全年调整后每股收益3-3.15美元,此前预计2.9-3.1美元,因其非新冠业务增长抵消整体营收滑坡。

辉瑞 (PFE.US) Q3营收由去年同期的177亿美元降至166.5亿美元,同比下降6%,主要受新冠产品(Paxlovid和Comirnaty)需求下滑拖累。尽管如此,公司上调了其全年盈利预测,因其非新冠业务增长抵消整体营收滑坡。

公司在财报中宣布,与特朗普政府达成一项历史性协议,通过直接采购平台提供大幅折扣,换取关税豁免和长期业务的确定性。然而,其进军利润丰厚的减肥药市场的雄心正面临挑战,在一项关键的收购交易中,辉瑞已针对竞争对手诺和诺德和目标公司Metsera提起诉讼。

4日,辉瑞公布Q3财报:

4日,辉瑞公布Q3财报:

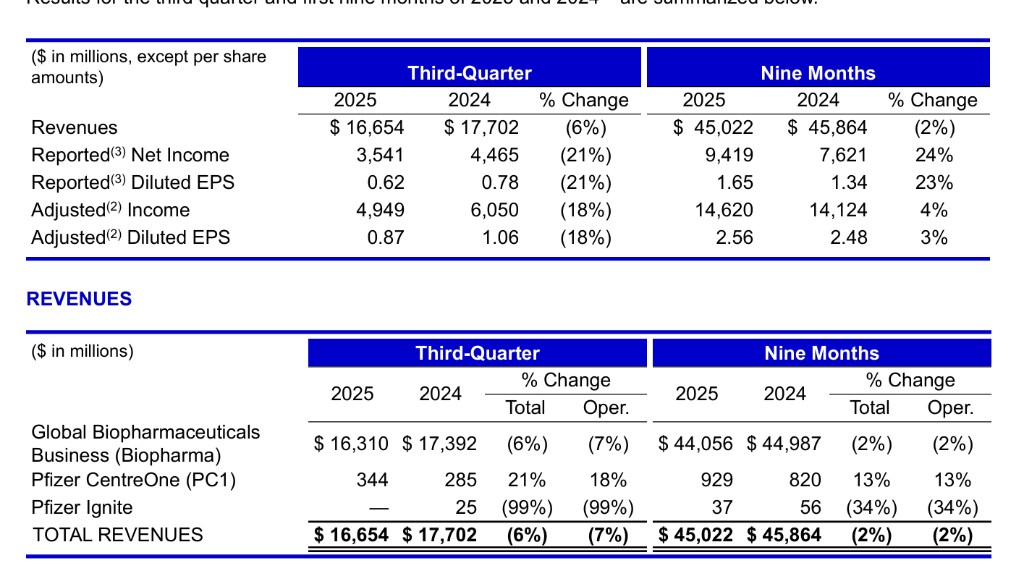

第三季度营收166.5亿美元,同比下降6%(运营层面下降7%),市场预估165.9亿美元。

净利润为35.41亿美元,同比下降21%;调整后净利润为49.49亿美元,下降18%。

调整后每股收益0.87美元,同比增长18%,超出市场预期。

按业务划分:

全球生物制药业务(Biopharma)第三季度营收163.1亿美元,同比下降6%;

Pfizer CentreOne(PC1)营收同比增长21%至3.44亿美元;

Pfizer Ignite业务营收几乎清零,同比下降99%。

第三季度营收166.5亿美元,同比下降6%(运营层面下降7%),市场预估165.9亿美元。

第三季度调整后每股收益0.87美元,超出市场预期。

业绩指引上调,成本控制显效

辉瑞对2025年全年收入的指引维持在610亿至640亿美元不变,但预计全年调整后每股收益3-3.15美元,此前预计2.9-3.1美元。公司将此归因于“稳健的年初至今表现、对业务的持续信心、成本改进举措的进展以及有效税率的改善”。

财报显示,公司有望在2027年底前,通过先前宣布的成本改进计划,实现约72亿美元的净成本节约。

辉瑞首席财务官David Denton在声明中表示:

“我们第三季度的表现展示了我们在执行力和财务纪律方面的持续专注。我们上调并收窄了2025年全年的调整后稀释每股收益指引,这突显了我们为股东创造强劲回报的能力。”

第三季度财报显示,总收入由去年同期的177亿美元降至167亿美元。但销售成本占收入的比例从29.7%降至25.0%,反映出销售组合的变化以及成本效率的提升。

新冠产品收入锐减,传统药物组合驱动增长

业绩下滑的主要原因是新冠相关产品的销售额大幅下跌。其中,口服抗病毒药物Paxlovid的收入按运营口径计算暴跌55%,主要由于全球新冠感染率下降。新冠疫苗Comirnaty的收入也下降了20%,原因在于美国疫苗接种建议范围收窄。

然而,辉瑞的非新冠产品组合展现了强劲的增长韧性,按运营口径计算,该部分收入增长了4%。增长主要由几个关键产品驱动:

抗凝剂药物Eliquis全球销售额运营性增长22%,受益于全球需求增加和美国市场的净价优势。

罕见病药物Vyndaqel系列运营性增长7%,得益于在美国及其他发达市场的持续推广。

偏头痛药物Nurtec ODT/Vydura运营性增长22%,归功于美国市场的强劲需求和在部分国际市场的近期上市。

政策与并购并行,战略布局面临变数

辉瑞在财报中表示,公司九月宣布与特朗普政府达成一项“历史性协议”,同意采取措施确保美国患者获得与其他发达国家相当的药品价格,并将新药定价与主要发达市场持平。作为交换,辉瑞的产品在接受“232条款”调查期间将享有三年的关税豁免期。首席执行官Albert Bourla称,该协议为公司业务提供了“更大的清晰度”。

与此同时,辉瑞在快速增长的减肥药市场的布局突生变数。公司在获得美国联邦贸易委员会(FTC)对收购Metsera的早期批准后,遭遇了来自诺和诺德的竞购。辉瑞已于10月和11月提起诉讼,指控Metsera和诺和诺德违反合同及不正当干预。这一法律纠纷为其通过并购进入关键高增长市场的计划蒙上了阴影。