近年来,债券指数基金凭借其独特的投资价值与工具属性,成为中国资本市场中增长最迅猛的产品类别之一。截至2025年6月末,全市场债券指数基金规模已突破1.53万亿元,刷新历史峰值;债券ETF规模更在2025年7月突破5000亿元,年内增幅超47.5%,成为被动投资领域的“现象级”产品。

一、市场火爆的深层动因

2024年《商业银行资本管理办法》实施后,要求底层资产穿透管理,而债券指数基金凭借持仓透明、资本占用低的优势,成为银行等机构优化风险权重的首选工具。此外,证监会《促进资本市场指数化投资高质量发展行动方案》明确提出扩大债券ETF供给,政策红利持续释放。

而对于投资者来说,债券指数基金的成本与效率优势是显而易见的:以近期火爆的科创债ETF为例,其综合费率(管理费+托管费)仅0.20%,显著低于主动型债基(通常在0.30%以上)。在信用利差收窄、收益空间压缩的环境中,低成本成为提升长期回报的关键因素。

除此之外,从资产配置角度出发,债券指数基金的规模增长与产品创新(如基准做市信用债ETF、科创债ETF)反映了资本市场从主动管理向被动工具的转型趋势,也为理解机构与个人投资者的行为逻辑提供了窗口。其高透明度(指数编制方案公开)、强工具属性(匹配久期与信用风险)及流动性优化(T+0交易、质押回购)等特点,使投资者能够高效构建分散化组合,降低单一资产冲击风险。

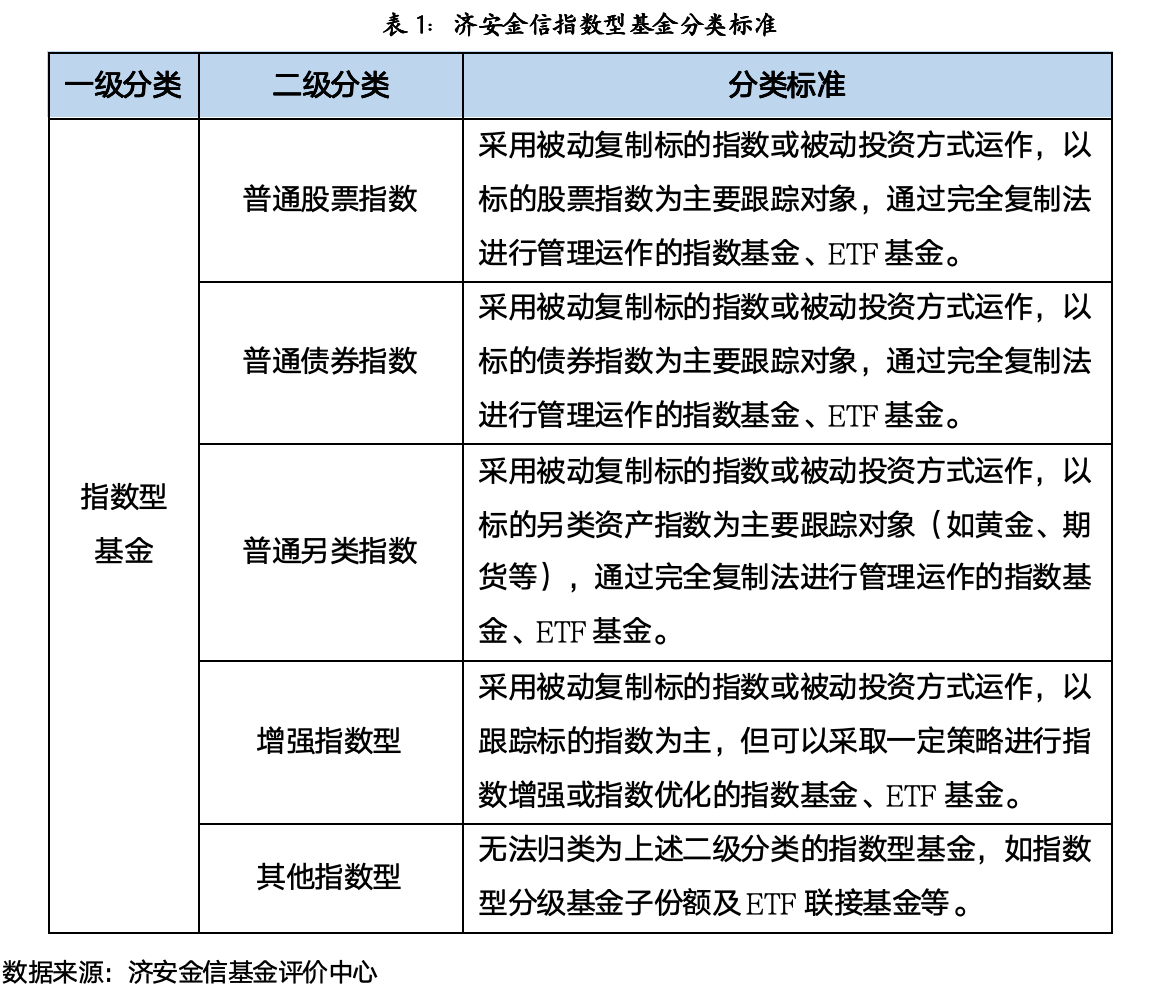

二、指数基金研究分类

根据济安金信基金评价中心的基金分类,我们把指数型基金分为“普通股票指数”、“普通债券指数”、“普通另类指数”、“增强指数型”、“其他指数型”五个二级分类。其中,我们本次研究的样本标的均是“普通债券指数”这一二级分类里面。

根据债券的分类,“普通债券指数”中,可进一步分为“利率债指数基金”、“信用债指数基金(含可转债指数基金)”两大类。本篇只讨论“信用债指数基金(含可转债指数基金)”的部分,未来我们会继续讨论“利率债指数基金”这一类。

三、信用债指数基金

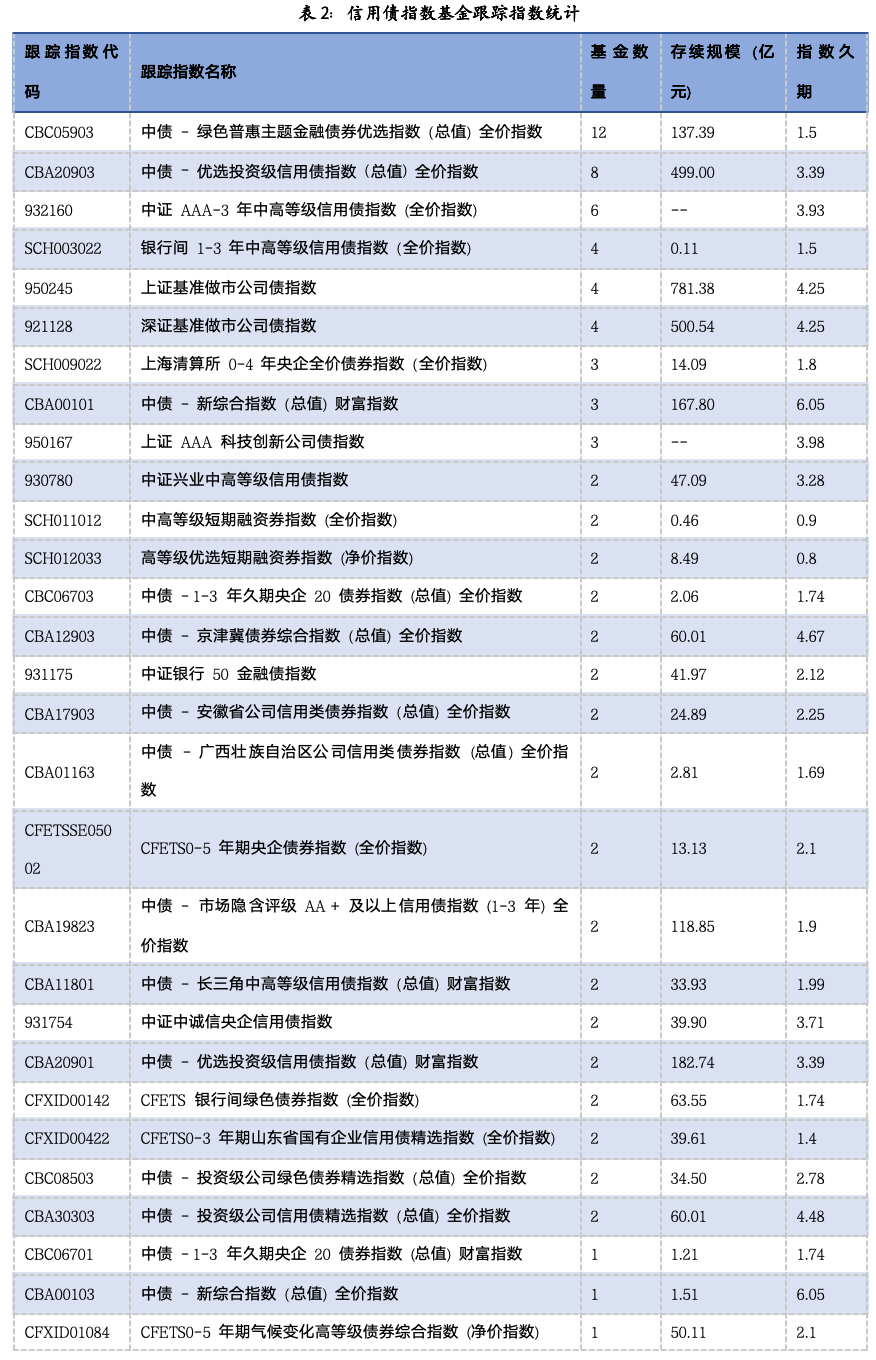

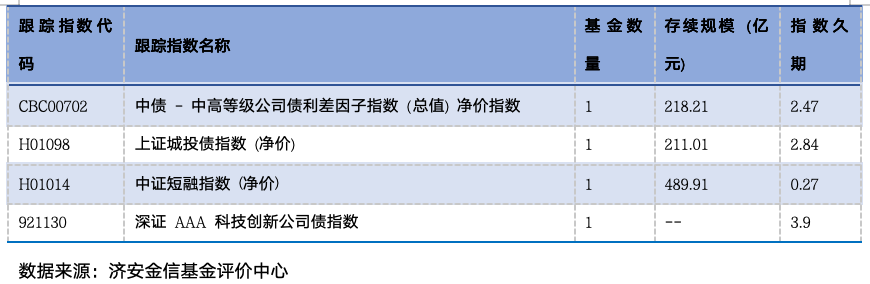

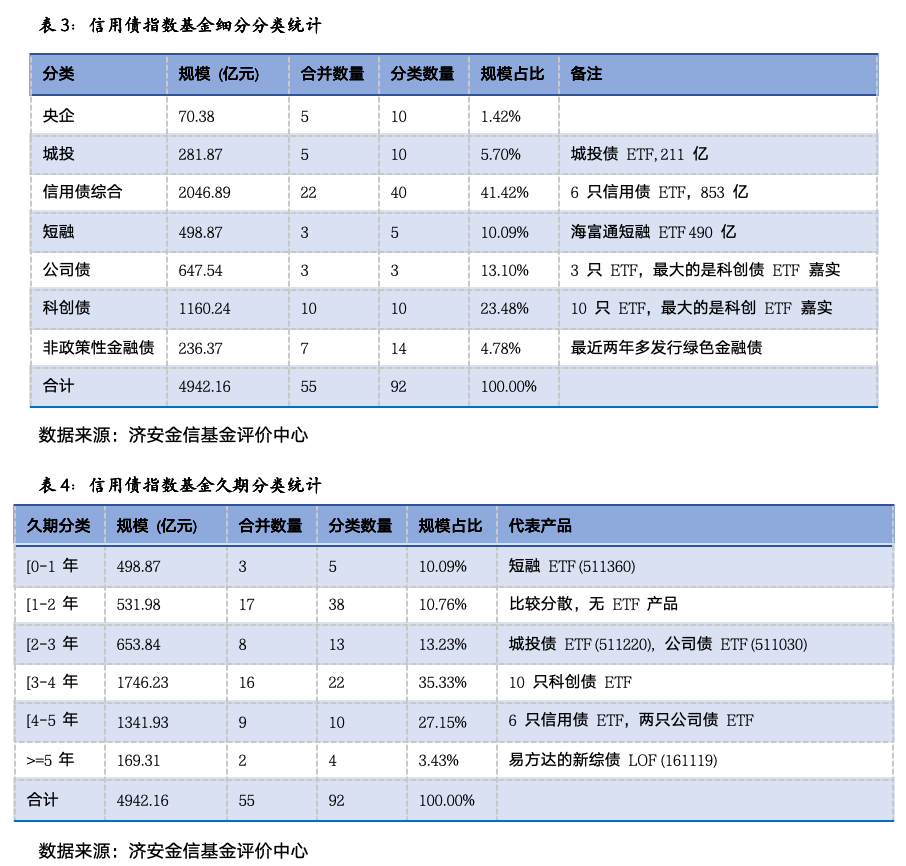

目前,信用债指数基金的跟踪指数有33个,我们根据基金数量(分类统计)进行排序如下:

可以发现,最多的是绿色普惠主体金融债指数有12只;排名第二位的是8只的优选投资级信用债(总值)全价指数。由于科创债ETF的发行,中证AAA科技创新公司债指数瞬间来到了排名第三。后面的则比较分散,部分2只的实际上就是一只基金的A/C份额。所以,在信用债指数这个领域,还是比较分散的,这与利率债有很大的区别。

截止2025年6月30日(科创债ETF按8月15日计算,新发未公布年报的按照成立规模计算),信用债指数基金产品共计55只,总规模4942.16亿元。其中,ETF产品有21只,合计规模3361.3亿元,占总规模的68%。更细分的分类和久期分布,如下表所示:

四、信用债指数基金细分分类

1. 信用债综合

对于没有明确标明投资范围的信用债指数基金,我们将其归类到信用债综合细分分类项下。其中,常规的场外信用债指数基金有17只产品,在久期上有适当区别,从最短的1.24年到最长的6.05年都有。这一类别合计规模超过1194.29亿元,其中汇添富两个产品的总规模最大,合计超过了347.8亿元。

如果要考虑主题投资的话,也有像创金合信的016687投资长三角信用债,京管泰富的007299投资于京津冀,路博迈的023016投资于气候变化主题,中航基金的023246和招商基金的019565投资与绿色债券,还是有比较丰富的选择。

另外,易方达的新综债LOF(161119)是信用债指数基金当中唯一的LOF,其场内外合并规模有167.8亿元,久期为6.05年是最长的。

第二类产品是2025年1月份,6家公司发了6只信用债ETF基金,总规模超过852亿元,其中跟踪深证基准做市信用债指数的有4只,跟踪上证基准做市公司债指数的有2只,合计352亿元,这6只产品的久期都超过4年。

2. 地方城投

地方城投债指数目前有山东、江苏、广西、安徽四个省份,每个省份发行了一只。另外还有一只综合城投指数基金,是海富通的城投债ETF(511220),是目前全市场最大的一只城投债指数基金(ETF),规模超过210亿元,可以随时进出,不过由于其跟踪的是上证城投债指数,因此如果对底层资产有明确要求的话,要仔细考虑。

地方城投这细分类产品的久期通常都不长,只有海富通的城投债ETF超过了2.5年,具体数据参考久期这一列。

3. 央企信用债

央企信用债指数基金一共有五只,跟踪的指数各不相同,中债、交易所、上清所、外汇交易中心都有,因此对应的投资标的会有一定的区别。这类产品规模不大,最大的融通基金的规模超40亿,久期为3.71年。

4. 公司债

公司债指数基金有三只,都是ETF,其中平安基金的511030的久期是2.47年,另外两只的跟踪标的相同,都是上证基准做市公司债指数,因此久期也相同,都是4.25年。三只产品的规模都是210亿以上。

5. 短融

常规的短融指数基金产品一共有两只,海富通的短融产品目前规模只有4600万元,跟踪标的是中债的短融的全价指数,浦银安盛的还有8.5亿左右,跟踪的是中债高等级短融的净价指数。

唯一一只短融ETF是海富通发行的,目前规模约490亿元,跟踪的是中证短融指数(净价),久期只有0.27,明显比前面两只的久期短。

6. 科创债

2025年7月10日,十家基金公司发行了十只科创债ETF,每家发行规模都是30亿元,不过跟踪标的有所不同。广发基金、博时基金、鹏华基金跟踪的是上证AAA科技创新公司债指数,易方达、华夏基金、招商基金、富国基金、嘉实基金、南方基金跟踪的是中证AAA科技创新公司债指数,而景顺长城的产品跟踪的是深证AAA科技创新公司债指数。发行市场6只在上海,4只在深圳。

截止8月8日,各家的规模发生了比较大的变化,嘉实基金的159600超过160亿元(8月13日超过200亿元),景顺长城的目前规模只有31.3亿元。

7. 非政策性金融债

2019年11月,兴业基金发行了第一只专门跟踪中证银行50 金融债指数的基金,随后此类产品就沉寂下来,2024年开始,各家基金开始发行跟踪中债绿色普惠金融债指数的产品,以绿色普惠金融债概念发行的产品有6只,再加上最早的一只,我们将其分为非政策性金融债,合计236.37亿元(新发产品按成立规模计算),这是一个小众品种,但是也是一个比较新的概念,此外,还有纯信用债的绿色债券,未来此类产品可能会有比较快速的发展。

8. 可转债指数基金

目前,可转债ETF只有两只,一只是博时可转债ETF(511380),是一个现象级产品,相对于其他可转债基金来说,费率低、规模大、流动性好,是大多数机构客户或者大客户配置可转债的主要标的。进入8月份,其流通规模已接近500亿元。

另外一只是海富通的上证可转债ETF(511180),到8月份其流通规模也接近了100亿元。由于其规模相对较小,这一个月随着股市的回暖,流入资金的比例明显高于博时可转债,不过由于其只能投资上证的可转债,因此无法享受到深证可转债带来的一些机会。

五、小结

综合来看,信用债指数基金核心价值在于通过跟踪指数,实现对信用债市场的广谱配置,既规避了主动管理中个券选择的信用风险,又以低成本、高透明性满足了投资者对稳健收益的需求。

从适配场景看,它适合风险偏好保守的中长期资金,可作为现金管理工具的升级选项,或与权益类资产搭配形成对冲组合。需注意的是,尽管整体风险可控,但仍需警惕极端市场环境下的流动性冲击与信用事件集群风险,投资者应结合自身期限需求选择匹配的指数标的。

债券指数基金的爆发不仅是市场需求的直观映射,更是中国资本市场走向成熟化、工具化的重要标志。深入剖析其发展逻辑与潜在风险,既能为投资者优化配置策略提供依据,也能为监管创新与产品设计注入新动能。(本文首发于巴伦中文网,作者|济安研究院)

更多对全球市场、跨国公司和中国经济的深度分析与独家洞察,欢迎访问 Barron's巴伦中文网官方网站

更多精彩内容,关注钛媒体微信号(ID:taimeiti),或者下载钛媒体App