如果用一句话总结今天的FOMC,以及市场的反应,我觉得它把之前大家的叙事逻辑,从经济不错+利率走低,转换成了经济不错+利率反弹。

所以我讨论下面几个问题:

当日的资产走势和叙事变化;

通胀和失业率;

Miran和Schmid不同投票的看法,以及鲍威尔的可能立场;

更大的图景下,对于联储,2025年他们面对的是一个复杂图景,2000年资产泡沫的担忧存在,2019年高赤字率下降息的担忧存在。甚至还有两个前人没有遇到过的问题,联储的独立性和AI对于就业的冲击;

这个变化对于不同的资产,在当日的冲击是不同的。以股票来说,经济不错但利率不会走低,是一个喜忧参半的组合。当然这里我们说的是整体,在局部我们会看到,经济不错的代表是大公司,期待降息的是小公司,所以可以看到纳斯达克和罗素2000在今天的走势不同。

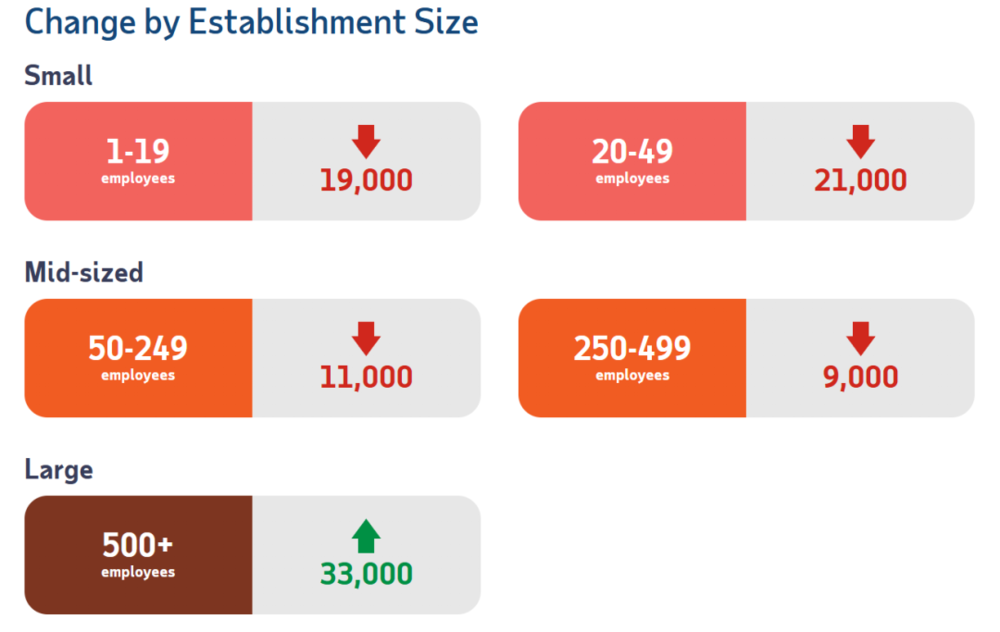

而且这并不只是股票的反应,在经济数据里面都可以看到这种区别,小企业裁员而大企业招人。

过几天会有其他大型科技公司的财报,到时候对于整体的AI可能会有更好的看法,但从今天的meta和google看起来,AI的Capex依然是不错的。

当然,股票价格的影响因素远不止基本面,我们只是从一个剖面来讨论。但如果说股票对于经济不错,短端利率走高是喜忧参半,那么对于美元和美债收益率,他们显然就更直接受益。

黄金则是这种组合的受害者,更不用说联储在这个会议中努力表现出的独立性,是黄金多头不希望看到的。

回到联储本身,它所关注的两个经济指标,通胀和失业率,我们需要看看它的数字和它的逻辑。

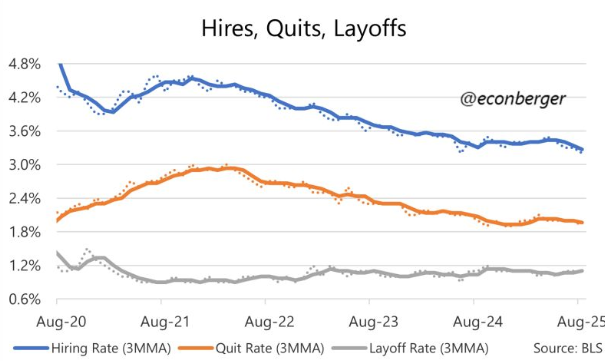

先从失业率说起,我们且不说大小公司的差异,就从整体去看,目前美国处在:招人少,辞职少,裁员少的组合。

大公司招人但也开始裁人,小公司已经开始裁人,所以招聘的人数不多,这可以理解。

裁员已经发生,但整体规模还不大,因为毕竟这是一个1.5%~2%的经济增长,同时通胀在2%的通胀目标以上,你说经济已经非常糟糕那不至于。所以目前招人和裁人都不多,就业属于一个“封冻”的状态。

在这个情况下,理所当然,主动离职的人是减少的,不像2021年那样大家疯狂跳槽涨薪。

这是失业率的当前图景,并不难理解,问题是未来会如何?

如果利率不降低,我不觉得美国的小企业会有动力去招人。他们面临的高利率+强者恒强+共和党支持的涓滴效应,都不太支持小企业打赢大企业。换句话说,在当下的环境,如果大企业在裁员,我不相信小企业会招人。

而大企业目前的裁员计划是摆在纸面上会发生的,Amazon已经裁员1.5万人,可能还会裁员1.5万。这是个很大的数字,因为一个月新增就业,在数据虚高的时候也就10万,现在可能都没有太多新增就业,这里造成的失业就是失业。这些人不一定可以很快找到工作。这还只是一家企业,有裁员计划的企业远不止一家。

所以我不觉得就业在未来会好转。关于就业,还有一个看法就是:这到底是供给侧导致的,还是需求侧导致的。供给侧导致的意思是,美国驱逐了移民所以找工作的人少了,所以招人也少了。需求侧导致的意思是,美国经济没那么好所以招人也少了。

按照鲍威尔自己的说法,两派看法都有,但他自己觉得需求侧概率更大,这其实也是一个很值得想的看法,因为这意味着鲍威尔确实在失业率这个问题上比较鸽派。

回到通胀,通胀主要有几个部分,按照鲍威尔的说法:

商品通胀上升,但这部分因为关税导致;

服务业通胀里面住房下降,这是结构性的;

除了住房之外的保持平稳,但美国通胀最多的占比是住房、交运、食品和医疗。除了住房之外的服务业就是医疗。

假定鲍威尔说得是对的,那么商品通胀未来会走低,住房也会走低。其实通胀还是会下来的,后面等到商品通胀走低了之后还是会降息。

上面这个经济分析我觉得是之前所有人都做的,所以没有太多人觉得联储在12月不会降息。历史上好像也没有降息两次停下来的先例。

这也是我觉得他后面还是会降息的原因。因为美国经济目前就是靠AI的Capex支撑了很多,这部分的预期没有变化,但担忧确实在发生。这是毋庸置疑的,无论你从言论上看,还是从市场上看都是如此。

2000年的历史中,一个经典组合就是股票涨债券跌。

我相信AI是可以带来生产力提高的,但即便如此AI的投资也一定有一个尽头,即便它长期没有尽头,它短期增速也一定有一个阶段性的高点。目前我自己感觉按照市场的情绪,大家是不希望看到这个增速的高点的,而且从今天盘后的情况来看,大家甚至希望大公司在投资AI的时候还能产生足够的利润。这其实就有点离谱了,我理解这是为什么他们裁员的原因,但依然非常离谱。

这部分我想我通过解释联储两部分工作目标,讨论了为什么之前市场90%觉得联储12月会降息,以及即便他这么说了之后,市场依然60%觉得它会降息,以及我为什么觉得12月联储会降息的原因。因为目前的经济发展模式是不可持续的,靠投资拉动经济可以带来繁荣,但这是短周期的繁荣,长周期的繁荣靠的还是生产力的提高。当然完美的叙事是,短期投资刚结束,长期生产力马上提高,但历史经验不太支持这么完美的故事。

那么为什么Schmid要投票反对降息,有两种解释:

第一他是一个鹰派,8月份他就不支持降息,然后希望看到更多数据之后做决策,9月份他看到了失业率数据的下修,他支持降息。那么现在他看不到数据,他决定暂停。非常有逻辑的链条,是说得通的。

第二,即便上面这个说法是有逻辑的,按照常理,也有相当的概率Schmid会支持25bp降息。因为几点原因,第一是保持政策的一致性,第二是之前说过的,2000年秋天等待数据behind the curve的结果就是2001年要做更激进的降息。

Schmid支持不降息,一方面是他合理的态度,另一方面,还有一个效用是,他可以抵消Miran那一定投票降息50bp的影响。

设想一下,Miran是一定投票降息50bp的,这并不是因为他支持50bp降息,而是鲍威尔给他的三个选项里面,最鸽派的就是50bp降。我毫不怀疑如果鲍威尔给他的选项是不降息,25bp降息,250bp降息,他就会支持250bp降息。所以有一个支持不降息的人,确实可以让鲍威尔在没有数据的时候,呈现一个更加中性的态度。

或者这么说,如果没有Miran,Schmid这一次可能还是支持25bp降息,然后把坏人交给Powell去在发布会上做。

这一点我觉得也比较重要,联储第一希望保持独立性,第二他在目前这个市场环境和通胀担忧下,不愿意降息+鸽派。这其实也说明了很多问题。

放在一个更大的图景里面,鲍威尔面对的难题是显著的。

第一,有一个科技的投资,而且和2000年一样,大家对于这个科技投资带来未来增长有很大期待。公允地说,鲍威尔没有像格林斯潘那样,完全相信科技会带来实际利率的提高,而是更关注失业率的风险,这一点是比2000年下半年做得更好的。

第二,有一个5%甚至更高的赤字率,在2019年鲍威尔说Mid Cycle Adjustment的时候,他就面对了这个情况,利率倒挂不一定萧条,因为赤字率很高。所以降息不用那么多。

这是从类比的角度,鲍威尔平衡失业率和通胀的风险,平衡科技投资和财政投资带来的风险中,做得不错的地方。

2000年联储还在加息,2019年联储降息3次,他尝试找到一个中间点有自己的逻辑。

除了这两点之外,他还需要应对联储独立性的担忧,这会带来通胀预期的扰动,还需要面对AI对于失业率的影响,这是过去大家讨论很少的,很少看到大型科技公司,一边裁员,一边增加Capex。

那么困难很多,最后的选择依然是那个简单的,到底是更担心通胀还是更担心失业率?到底是经济过热的风险不可接受,还是经济失速的风险更不可接受?

从鲍威尔的表态中,他认为失业率是需求侧因素更多,他依然主张平衡看待通胀和失业率风险,以及他觉得由于关税带来的通胀是暂时的,未来需要薪资增长去降低大家对于物价的担忧。我觉得他依然是偏向鸽派的。他只是不希望在这次会议中,降息+鸽派而已。因为这样会带来独立性的担忧,通胀的担忧,以及在没有充分数据,已有数据比较均衡下依然降息的风险。

对于未来的展望我觉得12月依然会降息,因为大企业的裁员没有结束,小企业的招人不会开始,同时我们在今天早上应该可以看到关税的降低,还有一点在于,如果Trump可以通过让日本和韩国直接对美国投资几千亿,那么他其实对于在关税中找中国或者其他国家收钱的急迫性也降低了。有可能未来一个季度鲍威尔确实会看到关税的缓和。