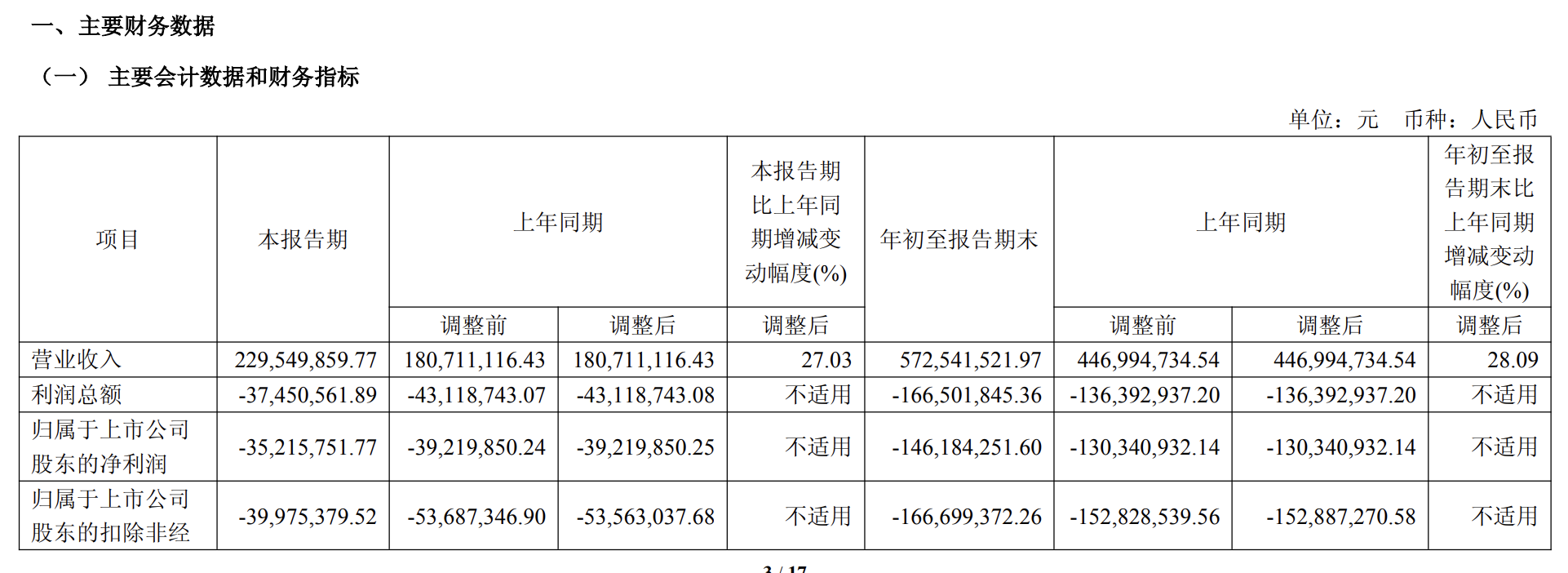

身处2025年AI驱动的存储芯片超级周期,东芯股份(688110.SH)日前却交出一份令市场意外的成绩单。2025年前三季度,虽营收5.72亿元,同比增长28%,但亏损同比进一步扩大至1.66亿元。

拖累业绩的核心,正是来自第二增长曲线的持续“烧钱”:公司对有“国产英伟达”之称的砺算科技(上海)有限公司(以下简称“上海砺算”)的投资,前三季度确认了大额投资亏损,直接拉低当期利润;无线连接芯片Wi-Fi7板块尚处于研发“襁褓”之中,现阶段只有投入无实际产出。

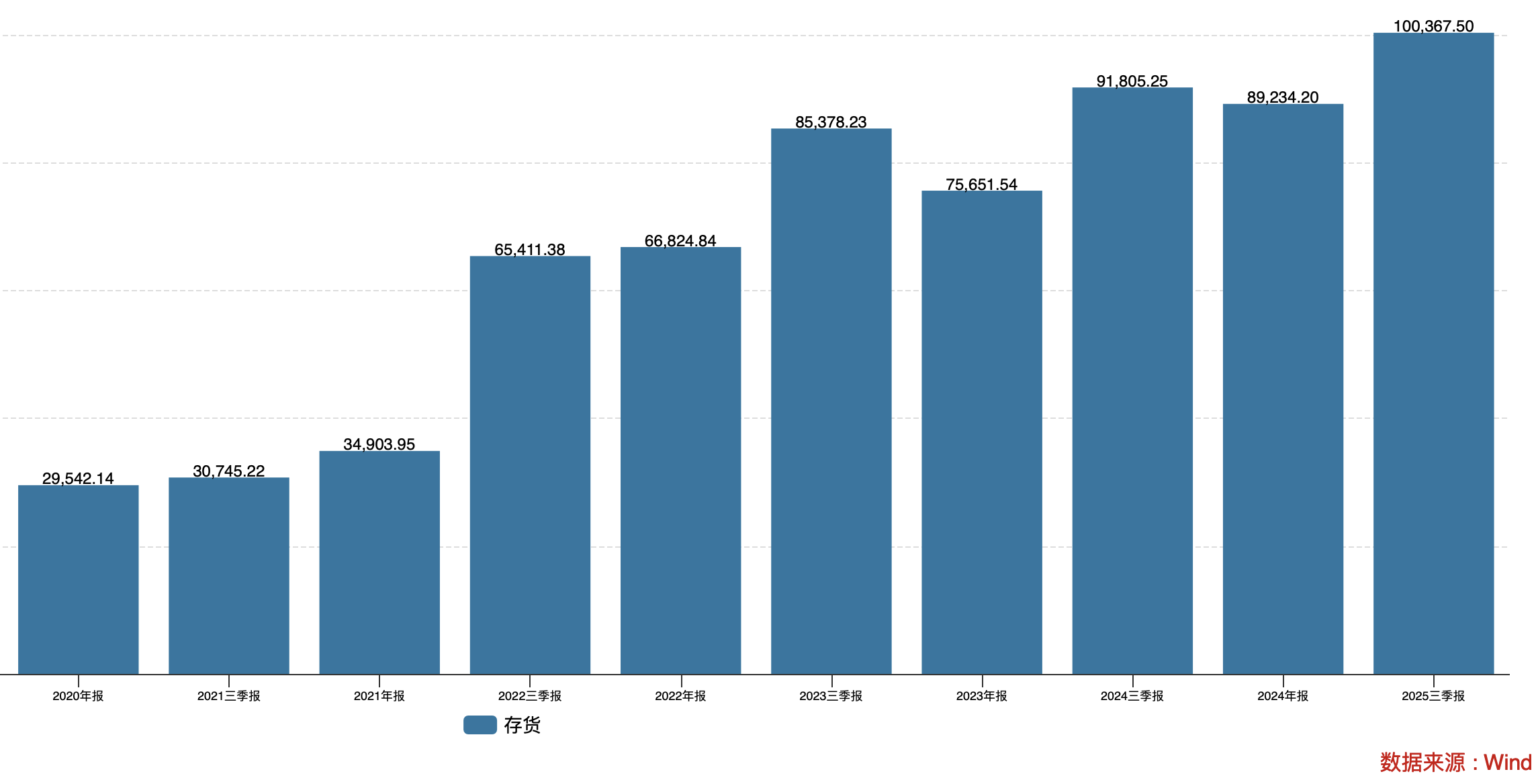

需要留意的是,即便行业需求强势回暖,东芯股份三季度末的库存仍处于10亿元历史高位,反映公司此前提前备货的核心存储业务,在本轮周期中兑现红利或不及预期。

前三季亏损扩大,第二曲线双双“吞利”

置身存储芯片需求回暖、行情向好的大环境中,2025年第三季度,东芯股份单季表现可圈可点:营收2.29亿元,同比增长27%,实现连续三个季度增长;毛利率从上半年的18.76%攀升至26.7%,同比提升10.5%。

对于第三季度业绩增长,公司提到,主要受益于半导体设计行业景气度回升,下游市场需求回暖,公司有效推动了产品销售。

来源:三季报

但从前三季度表现来看,整体亏损反而较去年同期进一步扩大,主要原因在于第二增长曲线加剧业绩“失血”。作为专注中小容量存储芯片研发的企业,存储芯片是东芯股份业务基本盘,过去三年,受存储芯片行业周期性波动冲击,行业需求下滑导致公司业绩承压,2023-2024年东芯股份合计亏损超4.7亿,遭遇2021年上市以来的业绩低谷。

为破解周期依赖,2024年,东芯股份提出“存、算、联”一体化发展战略,从单一的存储芯片业务向计算领域和连接领域拓展,这在一定程度上可以分散周期波动风险,也有可能改善公司的毛利率劣势,2023-2024年,与同行业可比公司的存储芯片综合毛利率相比,东芯股份均处于垫底水平。

所以,新战略下,在计算领域,公司投资国产GPU新秀上海砺算切入高性能GPU赛道;在连接领域,则启动壁垒极高的新一代无线连接芯片Wi-Fi7的研发。但截止今年三季度,这两大方向均处于“烧钱”培育阶段。

对于上海砺算,东芯股份今年8月宣布追加投资2.1亿,至此,2024年以来,公司合计向上海砺算增资4.1亿,目前为上海砺算第一大股东,持股比例35.87%。眼下上海砺算尚处于量产关键阶段,今年上半年仍未产生收入。这导致,今年前三季度,东芯股份因为投资上海砺算,合计确认投资亏损6814万元,直接拉低当期归母净利润。

Wi-Fi7芯片板块同样面临高投入、长周期的现状,截至今年第三季度,公司Wi-Fi7首颗产品仍在研发中,尚未达到产业化阶段,后续仍需持续研发投入。据半年报,Wi-Fi7产品研发项目在公司所有在研项目中拟投资金额最高(2亿元),也是今年上半年投入金额最多的项目。

存货史上最高:旺季去库存之惑

在过去两年,东芯股份库存水平持续处于高位。2024年末,公司存货账面价值已达8.92亿元,占流动资产的34.16%。今年7月,上交所就曾在年报监管问询函中对其高库存问题重点问询。

作为同行业可比公司中唯一一家存货规模大于业务规模的企业,东芯股份曾解释,主要原因之一是SLC NAND(数据型闪存芯片)的产能相对稀缺,而上游晶圆厂基于战略原因将NAND产能持续向更高制程倾斜,公司预判成熟制程产能未来将趋于紧张,所以进行了前瞻性的策略备货。

随着AI大模型爆发驱动全球存储芯片需求激增,2025年存储行业的超级行情本应成为去库存的“东风”,与此同时,头部海外存储巨头将重点转向了HBM(高宽带内存)、DDR5(第五代双倍数据速率同步动态随机存取内存技术)等高价值产品,逐步缩减SLC NAND产能,也为国产替代留出窗口。东芯股份今年上半年就曾乐观预期,公司市占率有望持续提升。

SLC NAND是东芯股份产品序列中的拳头产品,2024年贡献5成营收。其库存风向,被视为衡量公司在2025年存储芯片这轮“超长涨价周期”中兑现红利的核心指标。

与预期形成反差的是,今年前三季度,东芯股份去库存表现并不如意。截至今年第三季度末,公司存货非但未降,反而攀升至10.03亿元的历史峰值,较2024年末增长12.4%,占流动资产的比例升至35.83%。

对于上半年库存高企的原因,今年9月份,东芯股份曾在调研中坦言,公司产品的市场价格有所恢复,但仍处于低位。这也提示公司前期战略储备消化进度不尽如人意。(文|公司观察,作者|张孙明烁,编辑|曹晟源)

更多精彩内容,关注钛媒体微信号(ID:taimeiti),或者下载钛媒体App