文 | 医药研究社

登陆港交所还没有一年,映恩生物又开始筹划回A了。

近日,映恩生物发布公告称,公司董事会决议,拟发行将于上海证券交易所科创板上市并以人民币买卖的普通股。建议发行人民币股份取决于及受限于(其中包括)市场状况、董事会的进一步批准、股东于本公司股东大会上的批准及必要监管机构的批准。

若进展顺利,映恩生物有望成为医药领域又一家实现“A+H”双资本平台布局的药企。

值得注意的是,在港股医药板块,映恩生物就展现出很强的吸金势头。

今年4月,映恩生物正式在香港联合交易所主板挂牌上市,募资总额约2.43亿美元,成为近四年来港股18A板块募资规模最大的IPO之一。另外,这半年来,公司股价从发行时的94.6港元/股最高飙升至563.5港元/股,涨幅达495.67%。

如今映恩生物计划科创板上市,显然是有进一步拓展融资渠道诉求的。那么,需求缺口究竟有多大?投资市场又会发出怎样的拷问?

资金面紧张之际,A股暖风袭来?

从近年财报来看,映恩生物亏损的速度已经超过了营收。

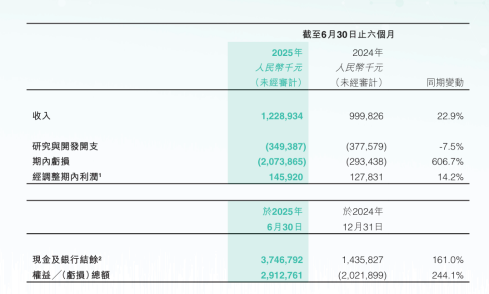

2022-2024年,该公司分别实现营收160万元、17.87亿元、19.41亿元,同期归母净利润则分别为-3.87亿元、-3.58亿元、-10.50亿元,累计亏损近18亿元。

今年上半年,公司实现总营收12.29亿元,同比增长22.91%,期内亏损额则达到20.74亿元,接近2024年亏损额的两倍,去年同期这一数字还只有2.93亿元。

困境背后,映恩生物仍是一家处在临床阶段、无产品上市、缺少商业成分的创新药企。

具体而言,近年来该公司的收入主要来自围绕抗体偶联药物(ADC)资产的对外合作,而非产品销售。

半年报就提到,迄今为止,映恩生物已与全球多家行业领先企业达成多项对外许可与合作协议,包括BioNTech、百济神州、Adcendo、GSK、Avenzo等公司,涉及总交易价值超过60亿美元;截至今年6月30日,映恩生物来自许可及合作协议的收入达12.27亿元。

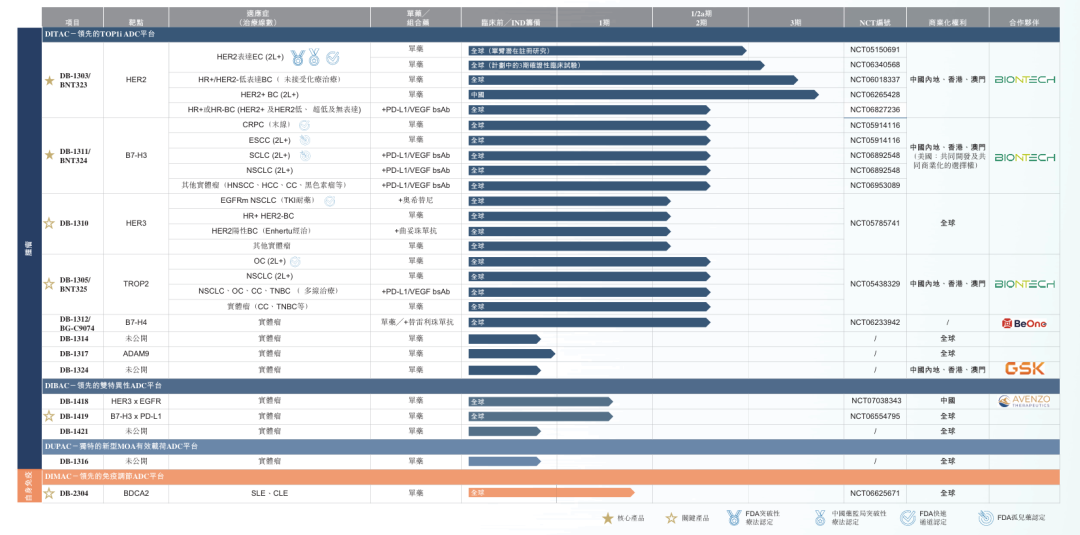

与此同时,该公司拥有的13款ADC候选药物仍处在临床开发或临床前阶段。在此基础上,公司研发开支、行政开支等各项成本快速增长,“烧钱”周期漫长。

此外,债务也是沉重的负担。2024年末,映恩生物的总负债达到41.12亿元,较年初激增46%,资产负债率也攀升至196.7%。而截至2025年6月末,映恩生物的现金及现金等价物金额才接近30亿元,加上创新药BD难以带来稳定的收入,企业的资金焦虑显而易见,启动“A+H”双重上市确实有一定必要性。

值得一提的是,此时映恩生物回A也遇上了板块的复苏周期。

根据Wind数据,今年上半年,沪深北三大交易所共受理新申报企业177家,远超去年全年。其中药企虽然占比不大,但应该也熬过了最困难的申报周期。

此前,证监会主席吴清曾在2025陆家嘴论坛开幕式上表示,在科创板设置科创成长层,并且重启未盈利企业适用科创板第五套标准上市。同时,将在创业板正式启用第三套标准,支持优质未盈利创新企业上市。在此背景下,市场预计2025全年医药行业A股IPO数量和募资金额有望超越2024年。

这样来看,映恩生物启动科创板上市算卡准了时机。但与此同时,市场的拷问也来了。

商业化即将开启,超越信心却不足?

在港股医药板块,映恩生物股价一度暴涨,反映了投资市场的积极预期。

首先从行业来说,ADC是当前创新药领域的一大热门赛道,还在不断升温。

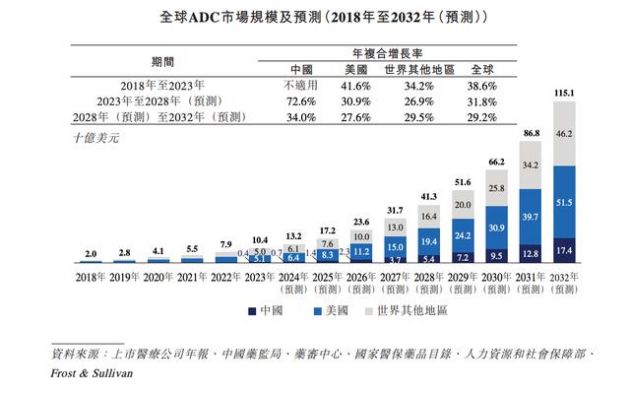

据弗若斯特沙利文资料,2018-2023年,全球ADC市场规模将由20亿美元快速增长至104亿美元,年复合增长率为38.6%;预计2032年这一市场规模将达到1151亿美元。其中,美国及中国是最大和增长最快的ADC市场。

目前映恩生物也是全球ADC领域的核心参与者。

研发方面,该公司打造了四大领先ADC技术平台,即免疫毒素抗体偶联平台(DITAC)、创新双特异性抗体偶联平台(DIBAC)、免疫调节抗体偶联平台(DIMAC)、独特有效载荷抗体偶联平台(DUPAC),拥有持续创新(如多元的管线布局)与价值创造(如BD交易持续落地)的基础。

然而,这些可能还不是投资市场最想看到的,更关键的期许在于创新药企的商业化突破。

诚然,BD是当前不少创新药企重要的收入来源,但该种模式非常易受合作进展、外部市场环境等影响,收入是阶段性且不确定的。创新药企的核心发展使命还是要回归到,把研发成果带出实验室,打开商业空间。

那么,映恩生物的创新管线何时进入真正的变现阶段?又能否实现商业化领先?

据悉,映恩生物核心在研产品中,DB-1303/BNT323这款HER2 ADC候选药物覆盖了子宫内膜癌、乳腺癌等适应症,应用前景广阔,整体开发进度也是最快的。

今年9月,映恩生物宣布,经独立数据监察委员会(IDMC)评估,与对照组相比,DB-1303/BNT323用于既往接受曲妥珠单抗和紫杉烷类治疗的HER2阳性不可切除或转移性乳腺癌患者的III期临床试验已达到由盲态独立中心审阅(BICR)评估的无进展生存期(PFS)主要研究终点,并且在头对头中成功击败了罗氏的T-DM1(恩美曲妥珠单抗,Kadcyla®)。这也是映恩生物首个成功的III期临床研究。

据此,公司计划与国家药监局药审中心就提交 DB-1303/BNT323 生物制品上市许可申请(BLA)进行沟通。另外,今年1月,映恩生物已通过订立合作协议,委任三生制药为其在中国内地、香港及澳门的商业化合作伙伴,以推广DB-1303/BNT323用于各种适应症。

不过,该款产品的商业化挑战也正在显现。

医药魔方数据显示,HER2为ADC研发中排在前列的靶点,国内已有5款HER2 ADC药物获批上市,包括第一三共/阿斯利康的德曲妥珠单抗(优赫得/Enhertu®)、罗氏的恩美曲妥珠单抗、荣昌生物的维迪西妥单抗、恒瑞医药的瑞康曲妥珠单抗、科伦博泰的博度曲妥珠单抗。

这种情况下,映恩生物的后发优势,将取决于产品能否在疗效、安全性等方面彰显先进。而我们再回到前文提及的III期临床试验中,其实可以发现一大争议点,即DB-1303/BNT323的领先性是否真正突出。

据悉,DB-1303/BNT323对标的恩美曲妥珠单抗于2013年获美国FDA批准上市,已是HER2 ADC领域的一款老药了。相比之下,阿斯利康的德曲妥珠单抗更加先进,风头也更盛,是新一代HER2 ADC药物绕不开的一款竞品。但映恩生物却未直接对标该款产品,也引发了一些市场质疑。

不过,研发创新是映恩生物的长期战略,预计后续产品方面的看点还有不少。

更多精彩内容,关注钛媒体微信号(ID:taimeiti),或者下载钛媒体App