前三季度经济为全年实现目标打下了良好基础。

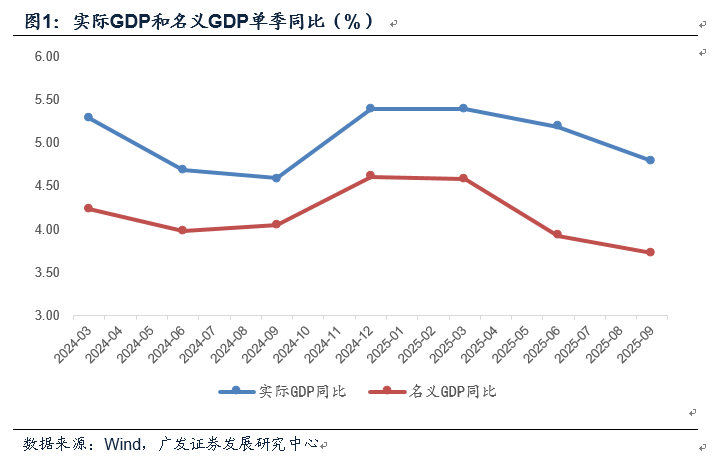

三季度实际GDP同比增长4.8%,较上半年有所放缓,但整体在预期之内。前三季度实际GDP同比增长5.2%,在全球经济中仍属较高增速,展现出中国经济强大的韧性。IMF对2025年全球经济增速的最新预测是3.2%,其中发达经济体和新兴市场分别为1.6%和4.2%。不过国内前三季度名义GDP同比增速4.1%依然偏低,是约束微观体感的因素之一。

单季工业企业产能利用率有所好转。三季度产能利用率为74.6%,较二季度上行0.6个点。其中电气机械、汽车产能利用率环比上行明显,反映“反内卷”的积极影响;通用设备、计算机通信电子产能利用率亦环比上行,和新产业投资需求相对活跃有关。黑色冶炼产能利用率环比下行,但仍在80%以上,高于去年的水平;煤炭、非金属矿属于产能利用率低且环比下行的领域,应继续推动产能优化。

不过需要指出的是,今年前三季度累计74.2%的产能利用率低于去年年度的75%,这与今年需求端的固定资产投资下降过快有关。我们按照分子工业增加值增速,分母出口、消费、固投增速估算的“供需比”今年前三季度为2.2,高于去年的1.5。

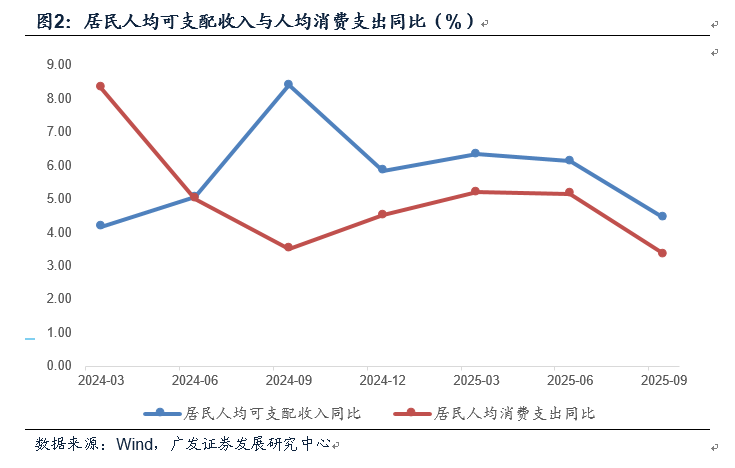

居民收支两端有不同程度放缓,其中支出增速放缓程度大于收入。三季度居民人均可支配收入、人均消费支出同比分别为4.5%、3.4%。消费支出增速明显低于过去三个季度,和去年三季度大致相当。其中可能包含资本市场活跃度上升带来的短期消费转投资,收入边际放缓带来的消费倾向下降可能是另一原因。从分项来看,食品烟酒、衣着、居住、医疗保健等支出增速单季下降较为明显。

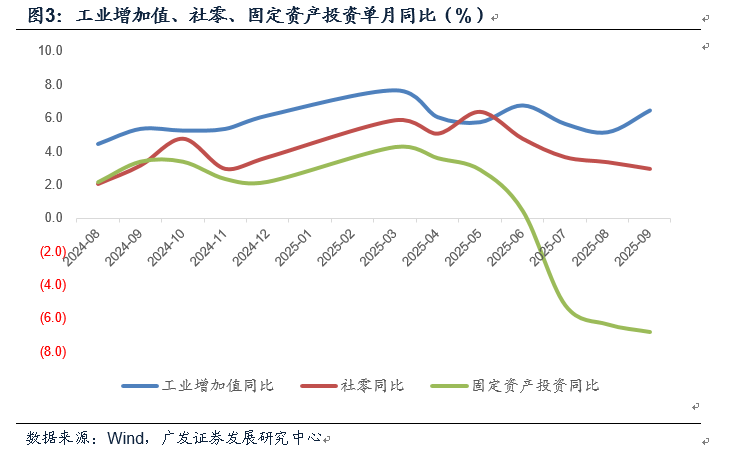

拆分三季度,9月整体较7~8月边际企稳,这与前期出来的三大“软指标”指向一致。按照9月工业增加值、服务业生产指数、社零粗略估算的单月实际GDP指数同比为4.91%,其中工业增加值增速高达6.5%,出现了秋季旺季的季节性特征。不过相对于9月经济偏强的供给端来说,需求端分化更为明显,出口好于前值,社零、固定资产投资则进一步走弱。

9月工业增加值再度验证了今年季末上冲的规律,在前期报告《今年经济节奏为何季末高、季初低》中我们做过分析,倾向于一则是出口交货值节奏的影响,二则是政策节奏的影响。9月出口交货值增速再次走高,今年除春节月份外,增速高于1%的月份就是三个季度末。从主要工业品产量来看,产量增速偏高的主要是工业机器人、金属切削机床、汽车等,发电设备增速较高但有所放缓,智能手机产量增速较低,水泥同比降幅进一步有所扩大。

9月消费数据同比增速连续四个月放缓,季调环比的-0.18%亦偏弱。其中城市消费弱于农村,9月乡村社零同比4%略高于去年12月,但城镇社零同比2.9%明显低于去年12月,这一趋势从今年7月开始。我们理解可能和地产、“两新”影响有关。地产新一轮量价放缓影响城市家庭部门资产负债表更为明显,从而影响消费倾向。以旧换新带动耐用消费品在城市更为集中,而9月家电销售在基数走高背景下下降较快。其余门类中,文化办公用品在高基数下有所放缓,体育娱乐用品增速有所放缓,金银珠宝增速有所放缓,汽车零售额增速低位企稳,手机增速有所反弹。

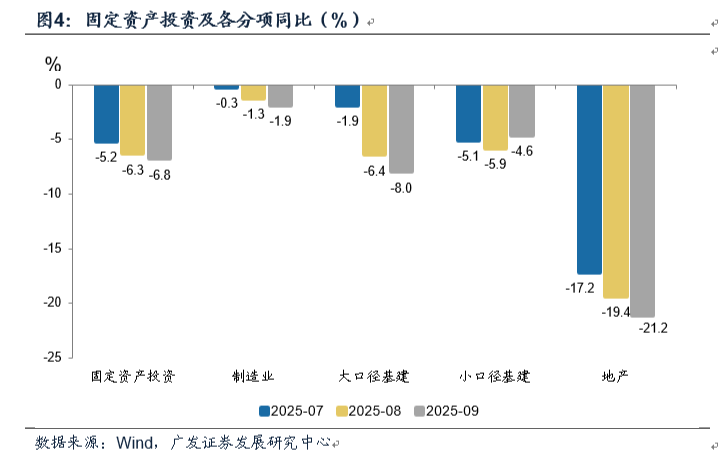

9月固定资产投资继续减速,累计同比进一步转负,隐含单月同比为-6.8%。其中制造业、地产、全口径基建单月降幅均有所扩大。扣除房地产的固定资产投资累计同比为3%,较前值4.2%亦明显下行,显示基建等领域同样是投资的重要拖累。其中水利投资在经历1年半的双位数高增长之后增速下行较快,是拖累因素之一;代表地方基建投资的公共设施管理业投资同样下降较快,是另一拖累因素。

9月地产领域主要指标中,销售面积、投资完成额同比降幅继续扩大,新开工、施工、竣工及资金到位同比则有所好转。价格压力依然较为明显,70个大中城市新建商品住宅价格环比-0.4%,降幅较前值有所扩大,尤其值得注意的是一线城市价格环比降幅有所扩大。

9月城镇调查失业率为5.2%,略低于前值的5.3%,显示存量就业表现平稳。但增量就业数据还是呈现出一定压力。今年前8个月城镇新增就业累计同比为0.21%,与这一指标对应的是同期16~24岁调查失业率偏高。我们理解存量就业取决于经济中对就业吸纳较大的部门(比如出口、服务业)的环比稳定性;而增量就业还要叠加新增招聘的意愿,后者受名义增长和企业盈利状况影响。改善增量就业需要推动企业盈利增速中枢水平回升。

整体来看,数据的亮点之一是前三季度经济为全年实现目标打下了良好基础,三季度增速亦符合预期;二是工业产能利用率环比有所好转,尤其几个关键行业产能状况有所改善;三是9月工业生产环比回升幅度较大,对经济数据起到了较强支撑。

同时,数据短板亦值得重视:一是居民消费支出季度增速明显放缓,二是房地产量价尚未企稳,三是固定资产投资降幅进一步扩大。我们理解其中固定资产投资不足可能是需求端存在收缩力量的源头之一。

政策已经关注到这一点,近期新型政策性金融工具落地加快;同时中央财政从地方政府债务结存限额中安排5000亿元下达地方,除化解存量债务、消化拖欠企业账款外,还将安排用于“经济大省符合条件的项目建设”,其后续效果有待进一步观察。

(作者系广发证券首席经济学家、中国首席经济学家论坛理事)

第一财经获授权转载自微信公众号“首席经济学家论坛”。