估值模型表明,风险资产价格远高于基本面,增加了发生不利冲击时无序修正的可能性。银行和非银行金融机构相互联系日益紧密,期限错配持续存在,可能会放大冲击。

在本周的国际货币基金组织(IMF)和世界银行秋季年会上,全球央行行长和财长将重点讨论股市泡沫及如何应对一场潜在的市场崩盘及其对全球经济的冲击。

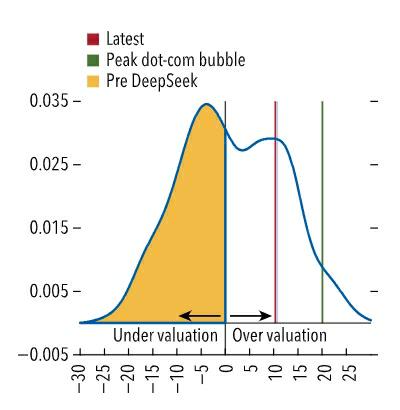

IMF总裁格奥尔基耶娃(Kristalina Georgieva)在稍早的演讲中已为讨论定下基调。她警告称,当前资产估值正逼近25年前在互联网热潮中看到情况,如果市场发生急剧回调,金融环境收紧可能会拖累世界经济增长,暴露脆弱性,并使发展中国家的处境尤为艰难。美联储、欧洲央行、英国央行等已对市场估值过高和回调风险表示担忧。这一警示比她在2000年10月会议上的评论更加直白。彼时,IMF称股权估值“仍然很高”,并提示失衡可能“以无序方式”释放。

在此基调下,在当地时间10月14日发布的最新《全球金融稳定报告》(GFSR)中,IMF提到了多个全球金融风险点。IMF称,近几个月来,尽管贸易紧张、地缘政治不确定性和对主权债务的担忧加剧,但资产价格已恢复到过高的估值,金融状况也普遍缓解。风险资产价格持续上涨,美元贬值。与此同时,政府债务继续上升,非银行金融中介机构(NBFI)和稳定币继续增长。随着形势的变化,市场似乎自满。

“尽管这些转变近年来一直在发生,但新的证据表明,金融体系的脆弱性越来越大。”IMF写道,“估值模型表明,风险资产价格远高于基本面,增加了发生不利冲击时无序修正的可能性。对主权债券市场的分析也显示,财政赤字扩大对市场运作的压力越来越大。”

此外,IMF强调,对银行和非银行金融机构的压力测试显示,相互联系日益紧密,期限错配持续存在,这可能会放大冲击。这些脆弱性相互强化,使全球金融稳定风险居高不下。例如,由债务可持续性问题引发的收益率突然增加可能会给银行的资产负债表带来压力,并给开放式基金带来压力。又比如,银行和非银行金融机构之间日益紧密的联系将加剧不利冲击。

事实上,在会议前不久,美国一家汽车零部件企业申请破产暴露了美国蓬勃发展的私募信贷市场的潜在风险。在报告中,IMF也分析了非银金融机构对银行系统和金融系统的影响。

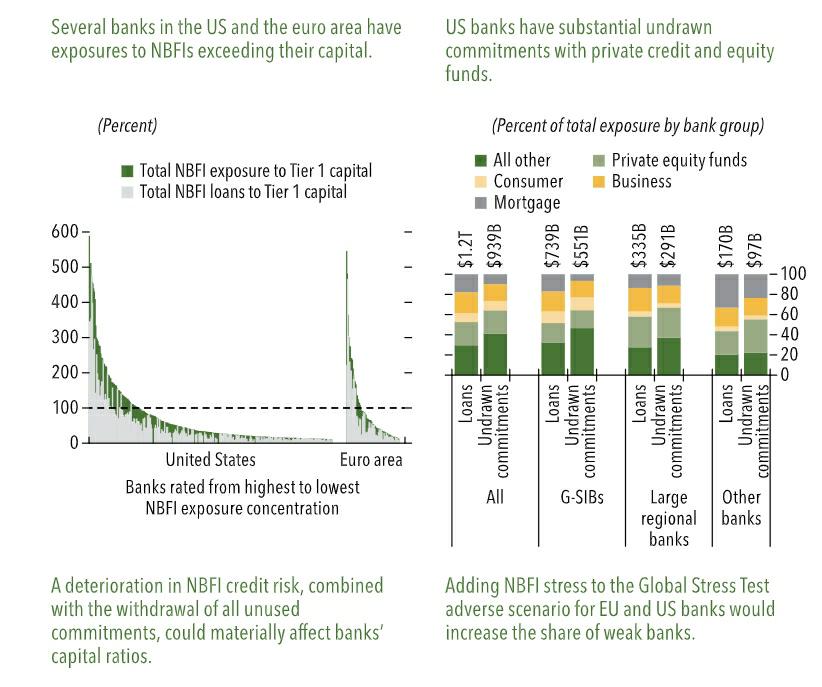

IMF在报告中也具体分析称,随着非银行金融机构在全球金融体系中的份额和重要性的增加,它们越来越依赖银行提供资金。银行向各种非银行金融公司提供贷款,包括抵押贷款公司、投资基金、经纪交易商和证券化工具。反过来,这些非银行金融机构直接向企业和消费者提供贷款,并在政府债券和其他资本市场开展活动。

根据IMF估算,银行对非银行金融机构的风险敞口很大:在欧洲和美国,非银行金融贷款平均占银行贷款组合的9%,风险敞口约为4.5万亿美元。在美国,虽然大型银行是非银行金融机构的主要贷款人,占向这些中介机构提供的所有贷款的90%,但大型地区银行和资产低于1000亿美元的银行的风险集中程度更为严重。

仅银行对私募股权和信贷基金的风险敞口就很大,并且增长迅速,在2024年第四季度和2025年第二季度之间又增长了59%。银行越来越多地向私募信贷基金提供贷款,因为归功于其抵押品结构允许的较低资本要求,这些贷款的股本回报率通常高于传统的商业和工业贷款。同时,私募股权和私人信贷借款机构的集中度也在增加:五家大型机构约占整个私募信贷和股权行业贷款总额的三分之一。

IMF称,这意味着一旦这些非银机构发展不顺,比如遭遇评级调降或抵押品价值下降,可能会对银行的资本比率产生重大影响。IMF工作人员评估了在非银行金融机构风险敞口的平均风险权重从20%上升到50%,借款人提取100%的信贷额度和未提取承诺的情况下,对欧元区和美国银行的潜在影响。结果表明,由此导致的对银行偿付能力比率的影响可能是巨大的。

此外,尽管大多数欧元区和美国银行都有足够的流动性缓冲来履行其对非银行金融机构的承诺,但也有少数银行可能面临流动性压力,可能需要使用流动性较低的资产来弥补非银行金融机构信贷和流动性额度的潜在流出。敏感性分析显示,如果非银行金融机构借款人完全提取这些额度,4%的美国银行将缺乏足够的流动性资产来满足资金外流,使其净可用流动资产变为负值。如果对流动性资产适用更严格的定义,仅包括现金和其他银行的存款,欧元区将面临严重流动性压力的银行数量将增至5%,美国将增至14%。