①当铜铝价格比达到3.5至4倍时,铝材替代需求往往会显著提升。过去十年该比率平均值为3.5倍。而当前,铜价已约为铝价的3.9倍;②事实上,别看铝价年内涨幅相对滞后,但铝本身的应用,也涵盖着目前多个快速增长的行业。

全球金属市场在近期无疑正迎来一段高光岁月,而铝可能将成为下一个闪耀之星……

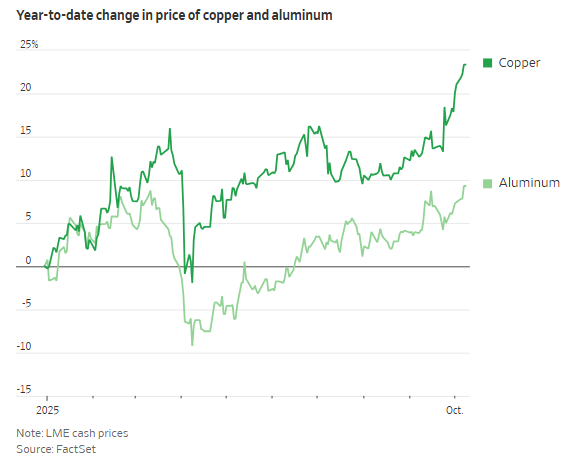

上周,国际现货黄金价格史上首度突破了每盎司4000美元大关,白银也创下了历史高位,铂金今年以来涨幅则已达80%左右。除贵金属外,铜等工业金属也表现强劲,LME期铜在上周一度触及了11000美元大关。

然而,在这其中,尽管铝具有诸多实用特性,却长期被市场忽视——今年以来LME铝的涨幅仅有约8%。

然而,在这其中,尽管铝具有诸多实用特性,却长期被市场忽视——今年以来LME铝的涨幅仅有约8%。

不过,这种局面也许即将改变!

铜价的大幅上涨(今年涨幅超20%),眼下有望扮演铝需求增长的一个关键因素。矿业巨头必和必拓表示,当铜铝价格比达到3.5至4倍时,铝材替代需求往往会显著提升。过去十年该比率平均值为3.5倍。而当前,铜价已约为铝价的3.9倍。

事实上,别看铝价涨幅相对滞后,但铝本身的应用,也涵盖着目前多个快速增长的行业。根据BloombergNEF的报告,铝与铜、锂和钢并列为向新能源转型所需的四大关键金属之一。而在供给端,电力其实是铝生产中的关键投入元素,但在数字中心基建热潮的挤占下,电力本身如今已变得越来越稀缺。

需求应用广泛

铝的导电性虽不及铜,但其轻质特性使其在电力系统和电动汽车领域,具有着重要的应用价值。

根据伍德麦肯兹的数据显示,在能源转型过程中,电动汽车已成为铝需求的主要增长点。铝材适用于电动汽车,因其具有高强度重量比,可减轻车身重量从而延长续航里程。据分析机构CRU集团报告,电动汽车平均比内燃机汽车多使用约150磅的铝。

而与此同时,铝在部分汽油车中同样扮演重要角色。福特F-150皮卡作为美国最畅销车型,是汽车行业最大的铝材买家之一。十余年前,福特便开始采用铝制车身以降低整车重量。近期,纽约一家铝轧制厂发生火灾,该厂供应全美汽车行业约40%的铝材,导致福特股价暴跌。

伍德麦肯兹分析师Shashank Sriram指出,该事件折射出铝行业更深层的结构脆弱性。他补充道,高能源成本导致美国冶炼业萎缩,轧制、挤压及精加工环节也长期存在投资不足问题。

除了汽车行业外,铝还是太阳能领域仅次于钢的第二大金属原材料。商品咨询公司SFA指出,铝因成本更低、重量更轻且导电性良好,正逐步替代铜材用于电力传输线路。

随AI热潮兴起的数据中心领域,对铝的需求也在增长,其散热器、冷却系统及主体结构均采用铝材制造。

供应面临瓶颈

然而,尽管铝需求正在激增,但电力供应却可能限制全球铝产量增长。

铝土矿是铝的主要来源,本身储量丰富,蕴藏于地壳中,但将其转化为铝需要耗费大量电力。矿石精炼后的中间产品——氧化铝——必须在冶炼厂进行电解,以打破铝与氧之间的强键合。据美国铝业协会称,一座新建的铝冶炼厂每年的耗电量,与美国城市波士顿或田纳西州纳什维尔的用电量相当。

2017年,我国明确了电解铝行业产能总量控制的政策,确定4500万吨为国内电解铝合规产能的“天花板”。而近年来,随着中国铝产能逼近政府设定的4500万吨年限额,业内预计铝市也将逐渐由供过于求转向供不应求。

花旗金属策略师姚文宇(Wenyu Yao)表示,作为全球最大铝供应国,中国不太可能取消铝产量上限。她指出主要有两个原因:首先为中国正严格限制碳排放;其次中国正优先发展人工智能等高附加值产业——这些产业本身就是电力大户。

在印尼等其他潜在铝生产国,电力同样正构成制约因素。姚文宇指出,新建电解铝厂需配套新建燃煤电厂,而西方银行对此类项目的融资意愿不强。

美国自身的人工智能发展需求,也使得美国国内电解铝厂难以重现昔日辉煌。运营着美国现存四座电解铝厂中两座的美国铝业公司在9月的一场行业会议上表示,其目前必须与亚马逊、微软等科技公司争夺电力合同。而科技巨头愿意为电力支付每兆瓦时100美元以上的天价。

美国铝业公司首席财务官Molly Beerman在会议上表示,要使铝冶炼厂实现经济效益,电价需维持在每兆瓦时30美元左右。

目前,废铝回收虽能缓解部分压力,但远不足以支撑行业。伍德麦肯兹分析师帕特尔指出,在多数应用场景中,废铝必须与原铝混合使用才能达到质量标准,否则杂质会降低电力传输效率。

可以说,无论是需求端还是供应短,铝这一无处不在却又不可或缺的金属,正面临着愈发紧张的局面。这也令不少业内人士预计,在新一轮大宗商品牛市周期中,铝或将成为下一个炙手可热的原材料。

花旗分析师预计,全球原铝过剩量将在2026年前快速下降,并于2027年出现约140万吨缺口,约占原铝消费量的2%。伍德麦肯兹高级研究经理Uday Patel表示,该公司预计铝短缺将从2028年开始,并持续约五年。

编辑/KOKO