文 | 源媒汇,作者 | 童画,编辑 | 苏淮

当东莞国资收购东莞证券20%股权在2025年6月获得证监会核准之时,这场耗时10个月的股权交割终于尘埃落定。此次交易让东莞证券的国资持股比例飙升至75.4%,也为这家 IPO长跑10年的券商注入了一针强心剂。

除去东莞国资委实现绝对控股之外,和3月末的招股说明书相比,东莞证券近日更新的招股说明书还暴露了两个重要信息:一是这家正处于IPO阶段的券商,2025年上半年被监管部门两次口头警告,分别涉及投行业务与财富管理业务;二是上半年东莞证券的IPO收入为0。

随着股权结构障碍的扫除,东莞证券筹划已久的IPO似乎迎来新的转机,但两次口头警告暴露的合规问题又写下了耐人寻味的注脚,这是留给新任董事长陈照星、新任总裁杨阳的一个难题。

半年被监管口头警告两次

广东珠海,数码喷印墨水供应商珠海天威新材料股份有限公司(以下简称“天威新材”)的IPO,在今年6月被北交所宣布终止审核,同时还引出了保荐机构——东莞证券一个IPO项目的失败以及一个口头警告。

此次更新的招股说明书中,北交所的一则监管信息,揭开了东莞证券投行业务的合规内控问题。

在天威新材的北交所上市项目中,东莞证券及保荐代表人何庆剑、袁炜被指存在 “三方面核查不充分”问题,分别是申报文件信息披露、内控制度执行、收入真实准确性均未达标。

因此,北交所在5月20日对东莞证券及何庆剑、袁炜采取口头警示,并要求提交书面承诺的自律监管措施。

实际上,由于在天威新材的保荐过程中“内控管理存在较为严重的缺陷”,证监会已于2022年9月对东莞证券“采取责令改正的行政监管措施”,并要求其“加强对投资银行业务的内控管理,对相关责任人员进行内部问责”;同时对东莞证券分管投行业务的副总裁郜泽民、投行业务质控负责人潘云松分别出具警示函或监管谈话。

这并非偶然失误。

一般来说,券商的投行项目需建立以“项目组—质控—内核”为主的“三道防线”基本架构,但东莞证券的投行合规内控缺陷“早有前科”。例如作为泉为科技的IPO保荐机构,东莞证券在持续督导履职过程中,存在“未对上市公司大额资金往来交易真实性审慎核查、未按规定完整填报2019年度现场检查报告”的违规行为,因此在2024年5月被广东证监局采取警示函措施。

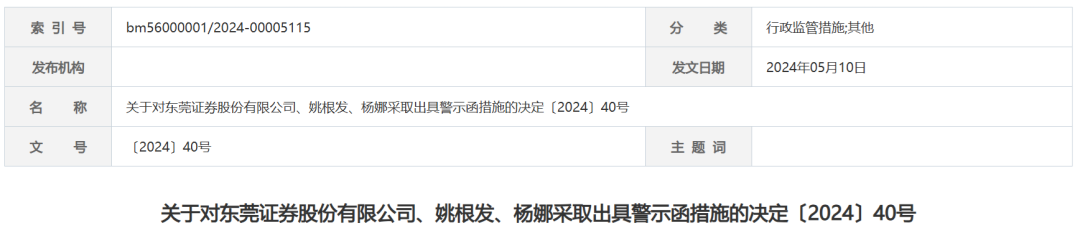

图片来源于中国证监会官网

除去投行业务以外,东莞证券此次更新的招股说明书,还透露了另一次涉及财富管理业务的口头警告。

2024年12月、2025年1月,东莞证券因重点监控账户发生异常交易行为,分别被上交所实施监管工作函和谈话提醒的工作措施。这背后是东莞证券的客户交易行为管理工作存在缺漏——根据相关规定,券商需对重点客户账户实行 “实时监控+动态评估”,但东莞证券显然未能落实。

因此,上交所在2025年6月16日向东莞证券出具《口头警示通知》;同时,东莞证券的合规总监、财富管理条线分管高管、相关部门负责人及业务人员,也在6月17日接受了上交所的警示谈话。

面对接连两次口头警告,正处于IPO进程中的东莞证券在招股说明书中反复强调 “不属于行政处罚”“未违反《首发注册管理办法》”,但在监管趋严背景下,东莞证券的 “轻描淡写”,恰恰暴露了对合规内控风险的漠视。

东莞国资实现绝对控股

东莞证券的内控合规问题,能否在国资股东实现控股之后得到解决呢?

根据最新的招股书披露的信息,东莞市国资委成为东莞证券的实际控制人。

天眼查信息显示,东莞证券成立于1997年6月9日,注册资本15亿元,法定代表人是陈照星,他亦是东莞证券的董事长。

图片来源于天眼查

在成立之初,东莞证券的股东方主要有三家,分别由东莞市金源实业发展公司(以下简称“金源实业”)持股70%、东莞市城信电脑开发服务有限公司持股25%、东莞市金银珠宝实业公司持股5%。

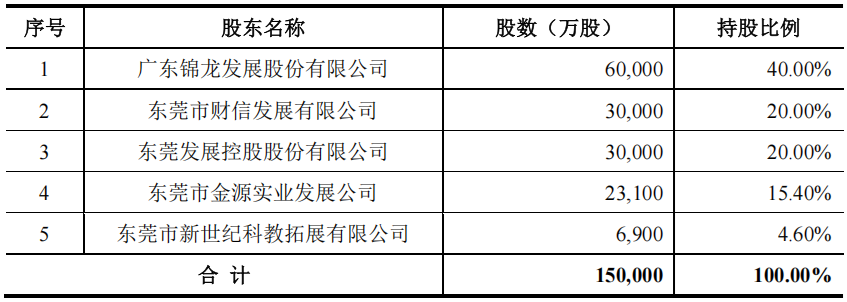

2014年10月改制为股份公司之后,东莞证券的股权结构变更为广东锦龙发展股份有限公司(以下简称“锦龙股份”)持股40%、东莞市财信发展有限公司持股20%、东莞发展控股股份有限公司持股20%、金源实业持股15.40%、东莞市新世纪科教拓展有限公司持股4.60%。

图片来源于东莞证券招股说明书

2015年6月,东莞证券启动上市计划,并报送了招股书。

尽管锦龙股份是东莞证券的第一大股东,但是并没有形成实际控制,东莞国资系统依旧持有东莞证券较高比例股权。这种分散的股权结构,被认为是阻碍东莞证券上市的关键因素之一。

为了加速上市进程,2024年8月,东莞市投资控股集团有限公司(以下简称“东莞投控集团”)、东莞控股组成的联合体,与锦龙股份签署了股权转让协议,合计受让锦龙股份持有的东莞证券20%股权,交易价格为22.72亿元。

2025年6月26日,证监会对上述股权转让出具了核准批复,意味着东莞证券20%的股份完成交割。

至此,东莞证券的股权关系发生根本性转变,东莞国资系统的持股比例从之前的55.4%跃升至75.4%,东莞市国资委正式实现对东莞证券的绝对控股。

图片来源于东莞证券招股说明书

稳定的股权结构有助于提升投资者的信心,也为东莞证券的长期发展奠定了坚实基础;同时带来的连锁反应,正在高管层面显现——2025年8月,根据东莞市国资委相关通知,东莞投控集团董事长陈照星出任东莞证券董事长,叶庆祥任公司董事,张庆文董事长职务自然免除,麦林善董事职务自然免除。

此前的2025年2月,前招商资管总裁杨阳被聘为东莞证券新一任总裁。

随着东莞市国资委成为绝对控股股东,东莞证券在资源整合、战略协同等方面能否获得更多的支持呢?10月9日,源媒汇致函东莞证券,截至发稿未能得到回复。

上半年IPO收入为O元

自2015年启动上市计划以来,东莞证券的上市之路已走过10年。此次更新招股书后,东莞证券的IPO仍停留在“已受理”阶段。此外,公司2025年上半年的IPO业务更是“惨不忍睹”。

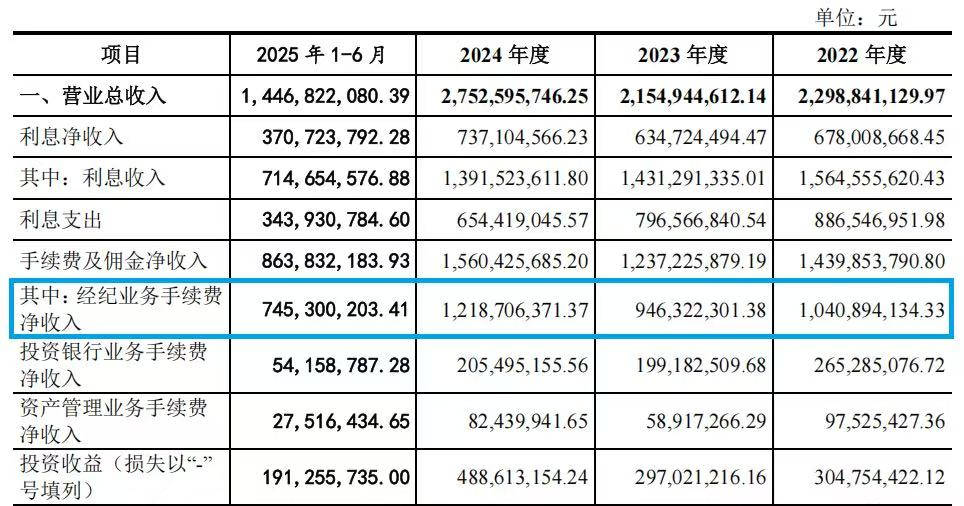

最新的招股书披露了东莞证券2025年上半年的财务数据:营收为14.47亿元、归母净利润为4.88亿元,同时预计1-9月营收为23.44亿-25.91亿元,同比增长44.93%-60.18%;归母净利润为8.62亿-9.53亿元,同比增长77.77%-96.48%。

如果拉长时间线,2022年至2024年,东莞证券的营收分别为22.99亿元、21.55亿元、27.53亿元,归母净利润分别为7.91亿元、6.35亿元、9.23亿元。

从业务结构来看,经纪业务手续费净收入始终是东莞证券主要的收入来源,2022年至2024年分别为10.41亿元、9.46亿元、12.19亿元,占营收比例分别为45.28%、43.90%、44.28%;2025上半年这一数据为7.45亿元,占营收比例为51.49%,这意味着东莞证券有一半以上的营收需要经纪业务来贡献。

图片来源于东莞证券招股说明书

在券商纷纷向财富管理转型的当下,东莞证券反而加大了对经纪业务佣金收入的依赖,与此同时公司的投行业务、资管业务均呈现同比下滑。

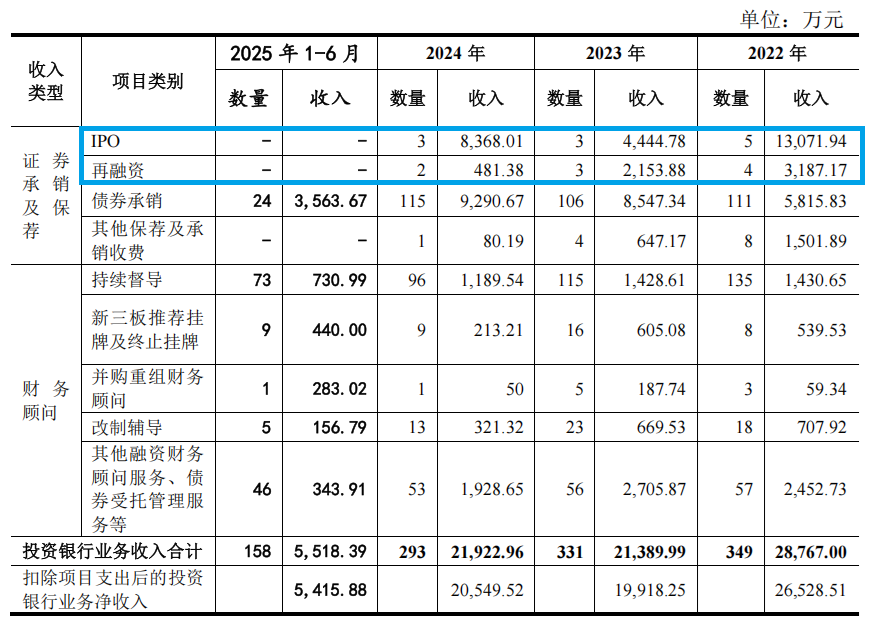

2025年上半年,东莞证券的投行业务净收入仅为0.54亿元,其中IPO、再融资保荐承销收入均为0元,而2022年至2024年的投行业务净收入分别为2.65亿元、1.99亿元、2.05亿元。

图片来源于东莞证券招股说明书

“上半年公司投资银行业务净收入较上年同期减少3371.93万元,主要系受市场股权融资阶段性收紧,IPO项目数量及募资规模减小,导致IPO业务收入下降2970.5万元”东莞证券如是解释。

面对投行收入“归零”的窘境,东莞证券在招股书中列出 “5家IPO保荐+12家债券承销”的储备清单,但5家IPO项目均未披露具体进展。

2025年2月上任的东莞证券总裁杨阳,被寄予“救火队长”的厚望,但是这位出身招商资管的高管更擅长资管业务,而非投行业务。

东莞证券若不能在投行团队建设、内控体系完善上拿出真动作,即便有国资加持,恐怕也难改经纪业务“靠天吃饭” 的本质。而这场由国资主导的IPO,或许只是又一场漫长等待的开始。

更多精彩内容,关注钛媒体微信号(ID:taimeiti),或者下载钛媒体App