美国经济学家萨姆纳讲过这样一个寓言:A和B制定了一个宏大计划,却完全忽略了该计划将对C先生造成的负面影响。萨姆纳将C先生称为“被遗忘的人”,他是“改革者、社会投机者和慈善家的受害者”,也是“不惜一切代价”里的那个代价。

在21世纪的全球经济图景中,这个寓言获得了惊人的现实回响。

当中央银行家(A)为了拯救在2008年金融危机中濒临崩溃的银行(B)时,他们开启了长达十余年的超低利率政策,并启动了史无前例的庞大量化宽松。

这场实验的可见效果是显而易见的,并被广为称颂:它迅速稳定了金融市场,消除了通货紧缩的恐慌,并显著降低了失业率。中央银行家们得以宣称自己成功地扮演了“救火队员”的角色。

但是,这真的是一个没有人受损,只有人受益的帕累托改进吗?需要预见的、不那么明显的长期后果是什么?

在特朗普式的政客不断宣传下,似乎降息已经成为了拯救经济的灵丹妙药,而不肯降息的鲍威尔则是恶棍

爱德华·钱塞勒对此于2022年出版了《The Price of Time》一书,提出不那么受欢迎的观点:长期的廉价信贷阻碍了熊彼特概念上的“创造性毁灭”过程,取而代之的是一种“非自然选择”,即大量本应破产的低效“僵尸公司”得以续命。在这种情况下,中产阶级的晋升机会减少、薪资增长缓慢,同时又因储蓄回报被压制、养老金体系岌岌可危而财富增值乏力。

用萨姆纳的寓言来讲,在这场宏大的现代经济实验中,中产阶级(C)成为了那个“被遗忘的”、默默承受代价的群体。

一、低利率催生的新“摩根化”和大回购时代

历史经验来看,低利率是催生企业合并与市场垄断的温床。在19世纪末的美国镀金时代,利率的持续下降促成了由J.P.摩根主导的工业托拉斯化浪潮,即“摩根化”。

在我们当下的超低利率环境中,这一幕重新上演。

这场并购浪潮的显著特征是“平台公司”的兴起,它们的商业模式并非通过内部创新来提升效率,而是通过高杠杆债务进行一系列反竞争性收购,其核心目的是削减成本、消除竞争对手并攫取市场定价权。

食品巨头卡夫亨氏和曾一度声名狼藉的瓦伦特制药便是其中的典型代表。普林斯顿大学的三位经济学教授Atif Mian和Amir Sufi在2022年的文章提出,极低的利率会通过增加市场集中度来减缓经济增长。到2016年,四分之三的美国行业都变得比以往任何时候都更加集中。

对于提供专业技能的广大中产阶级而言,行业的日益垄断直接转化为职业生涯的天花板和议价能力的削弱。

首先,当一个行业内只剩下少数几个巨头时,职业选择的机会窗口急剧收窄。跳槽开始变得异常困难。

更重要的是,内部晋升的阶梯也变得拥挤而陡峭。在一个充满活力的经济体中,大量新公司的涌现会源源不断地创造出新的中高层管理岗位。然而,在一个由少数寡头主导的固化行业中,高层职位数量有限,内部晋升路径被无限拉长。

此外,由于缺乏激烈的市场竞争,企业不再有足够压力去通过提供更优厚的薪酬和福利来吸引和留住顶尖人才。

如果说行业固化封堵了中产阶级的横向流动和纵向晋升空间,那么企业行为的金融化则从根本上侵蚀了他们薪资增长的基础。

这种金融化是指:大规模发行低成本的债务进行股票回购。这在低利率的时代简便易行。

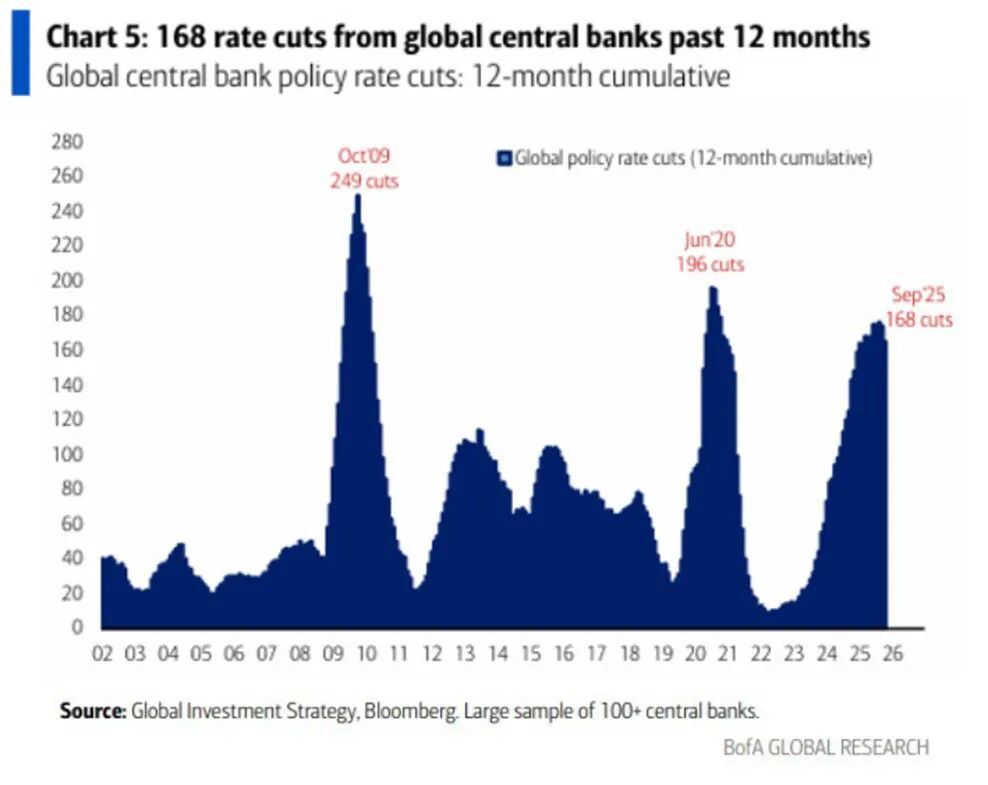

近二十年一共有过三次降息狂潮,今年九月就是其中之一。

这也是CEO们推高股价以及自身薪酬的最快捷径。

回购的推进会减少流通股数量,即便在公司总利润不变的情况下,也能显著提升每股收益。由于投资者偏爱EPS的增长,股价往往会得到提振,从而使持有大量股票期权的高管们获得巨额财富。这种行为,本质上是用金融手段制造利润增长的表象,钱塞勒称之为“发起人的利润”的现代变种。

用我们熟悉的话来说,这就是资本的“脱实向虚”。股票回购挤占公司资金,业务投资则相应下降。

这一趋势对中产阶级的薪资增长是致命的。

业务投资的减少意味着高质量就业岗位的创造放缓。当企业的资金不再投资于建设新工厂、研发新技术或扩大生产线时,社会对工程师、技术人员、项目经理等典型中产阶级职位的需求就会减少。当企业利润的增长主要来源于财务杠杆而非生产率的提升时,利润增长的果实必然会被不成比例地分配给了少数高管和股东。而提供劳动的中产阶级雇员,则被排除在这场由廉价债务驱动的盛宴之外。

二、被抑制的“创造性毁灭”催生僵尸企业

熊彼特的“创造性毁灭”理论强调,经济衰退具有净化作用,能够淘汰低效企业,为新进入者腾出空间。也就是说,一个健康的经济体,其标志是频繁的就业岗位创造与破坏,也就是“就业流动”。这种流动使得劳动力能够从衰退的、低生产率的行业和企业,回到增长的、高生产率的领域。

利率的作用在于,它为投资设定了一个必须跨越的门槛。只有当一个项目的预期回报率高于资本成本时,投资才具有可行性。

然而,超低利率政策的意图之一,恰恰是阻止企业破产,从而避免衰退带来的短期阵痛。其长期后果是,大量本应倒闭的僵尸企业,却得以靠着廉价信贷存活下来。

这些僵尸企业不投资、不创新,却锁定了大量的资本和劳动力,使得这些宝贵的生产要素无法流向更高效、更具创新力的新兴企业。

在日本泡沫经济破灭后的低利率政策下,日本的银行选择将不良贷款展期,而不是确认损失。这导致亏损的日本公司反而比盈利的公司更容易获得银行信贷。坏账问题被掩盖起来,决策者也不再有结构性改革的压力。

欧洲也同样。欧债危机后回看,受主权债务危机冲击最严重的希腊、西班牙和意大利,破产率反而最低。

对劳动的中产阶级而言,这绝不是一件好事,它减少了劳动者通过更换工作来实现职业提升和薪资增长的机会。当大量劳动力被困在苟延残喘的僵尸企业中时,他们不仅无法分享新兴行业的成长红利,其自身技能也可能因缺乏挑战和更新而逐渐落伍。

三、储蓄者受到惩罚

早在17世纪,哲学家约翰·洛克(John Locke)就曾警告,人为地压低利率将损害“寡妇、孤儿以及所有财产为货币形式的人”的利益。三百年后,这成为我们所面临的现实。

超低利率,是对储蓄者的惩罚。它颠覆了数千年来“储蓄有息”的基本经济准则,将节俭的美德变成了一种经济上的不智之举。

中产阶级的核心特征不仅在于他们是社会生产的中坚力量,更在于他们是社会的主要储蓄者和投资者。他们通过审慎的储蓄和投资来积累财富,为子女教育、医疗应急以及最重要的——体面的退休生活做准备。这是一种跨越时间的财务规划,将今天的劳动成果转移到未来的消费。

但是,在超低利率环境下,通过无风险储蓄实现财富的显著增长已经几无可能。

这种状况迫使中产阶级储户面临一个痛苦的两难选择:要么放弃储蓄,将本应用于未来的资金用于即时消费,要么为了追求哪怕是微薄的回报而被迫承担远超其风险承受能力的风险。

放弃储蓄,寅吃卯粮,虽然在短期内可能支撑了消费数据,但却是以牺牲未来的财务安全为代价。而被迫冒险的另一部分储蓄者,将资金投入他们并不熟悉的领域,如垃圾债券、复杂的结构性产品,甚至是P2P借贷。这些资产在低利率环境下看似回报诱人,但其内含的风险并未得到充分定价,使得中产阶级的储蓄暴露在更大的波动性之下,一旦市场逆转,可能面临严重损失。

四、养老金体系的危机

对中产阶级未来财务安全最沉重的打击,来自于低利率对养老金造成的致命威胁。

首先,低利率显著降低了养老金资产的未来预期回报。无论是安全的政府债券还是风险较高的股票,其长期预期回报都与利率水平息息相关。当无风险收益率趋近于零时,养老基金实现其精算假设中的回报目标变得极其困难。

其次,也是更隐蔽、更具毁灭性的,低利率通过降低贴现率,极大地推高了养老金未来支付义务的现值。这就像债券价格随利率下降而上升一样,养老金负债的“价格”也随利率下降而飙升。

《第一财经》今年6月份也提出了这个问题:“面对看不清的未来,跨期数十年的个人养老金在贴现率上无法为投资者提供补偿,从而在投资上缺乏足够吸引力。”

再叠加人口寿命延长这一因素,全球范围内的公共和私人养老金计划都出现了巨大的资金缺口。《2025年安联全球养老金报告》估算,全球养老金储蓄缺口约51万亿美元。

为了弥补这巨大的缺口,政府被迫削减公共服务开支,将更多现金流用于填补养老金的不足。

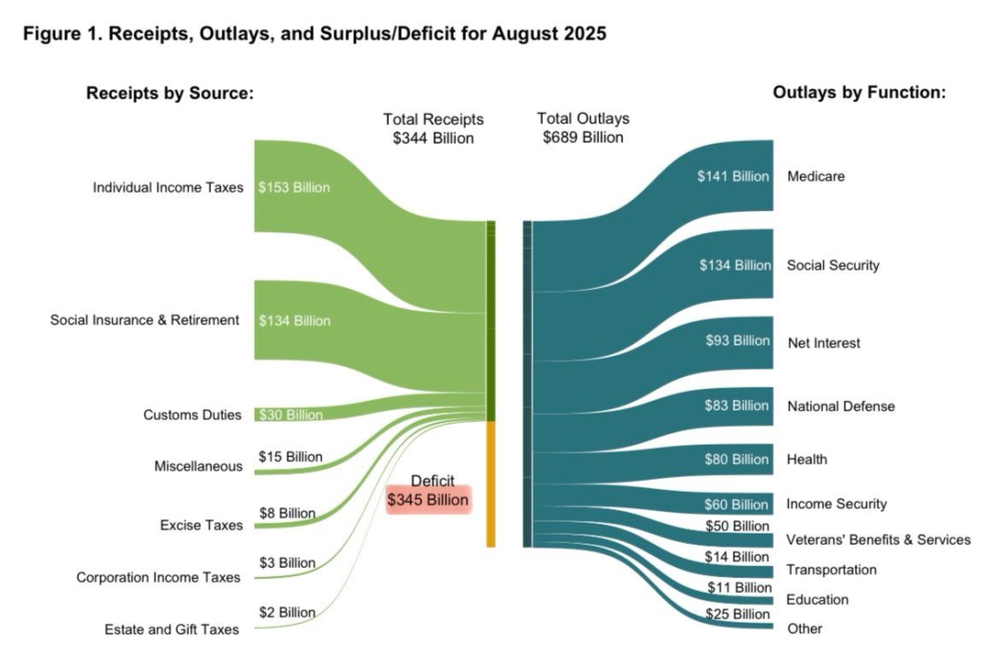

2025年8月的美国政府收支情况,财政收入几乎已经被社会保障和利息开支掏空,至于教育、科研、国防这些我们认为财政应该有的大头开支几乎已经可以忽略不计。

更普遍的做法是,直接削减未来的养老金福利,或者将风险完全转移给个人——即从“确定收益型”计划转向“确定缴费型”计划。这意味着,雇员未来的退休收入不再有保障,其金额完全取决于个人投资账户在市场中的表现,所有的投资风险和长寿风险都由个人来承担。

五、财富的幻觉与不平等的加剧

面对储蓄者利益受损的指责,专家们常常以所谓的“财富效应”作为辩护。他们声称,低利率通过推高股票和房地产等资产价格,能够让家庭感觉更富有,从而刺激消费,最终造福整个社会。

事实果真如此吗?

首先,资产价格上涨的果实被极少数富裕阶层所攫取。因为绝大多数的金融资产都由最顶层的1%所持有。对于大部分中产阶级而言,他们最重要的资产是自己的住房。虽然房价上涨让他们在账面上变得更富有了,但这在很大程度上是一种“财富幻觉”。因为只要他们需要继续居住,就无法将升值部分变现。

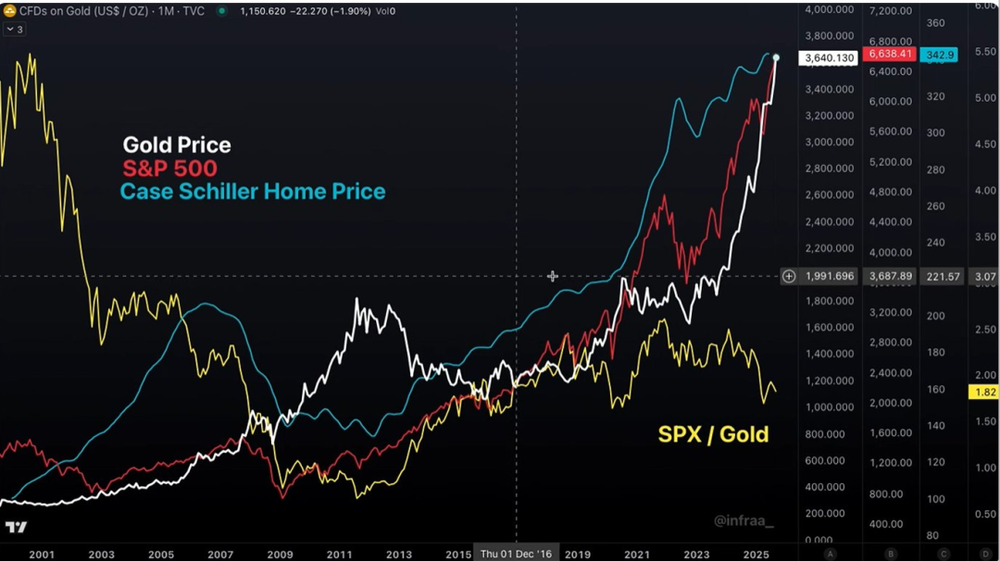

更何况,以黄金计价,2008年以来的低利率年代房价和股价几乎没有上涨。

高昂的房价使得购房变得异常困难,年轻人与拥有资产的年长一代之间产生了巨大的财富鸿沟。即便在西方国家,钱赛乐也观察到出现了所谓的“租房一代”和“父母银行”现象。

因此,年轻人的受挫感越发严重,本应该最具活力的他们,却在全世界范围内陷入抑郁和躺平之中。

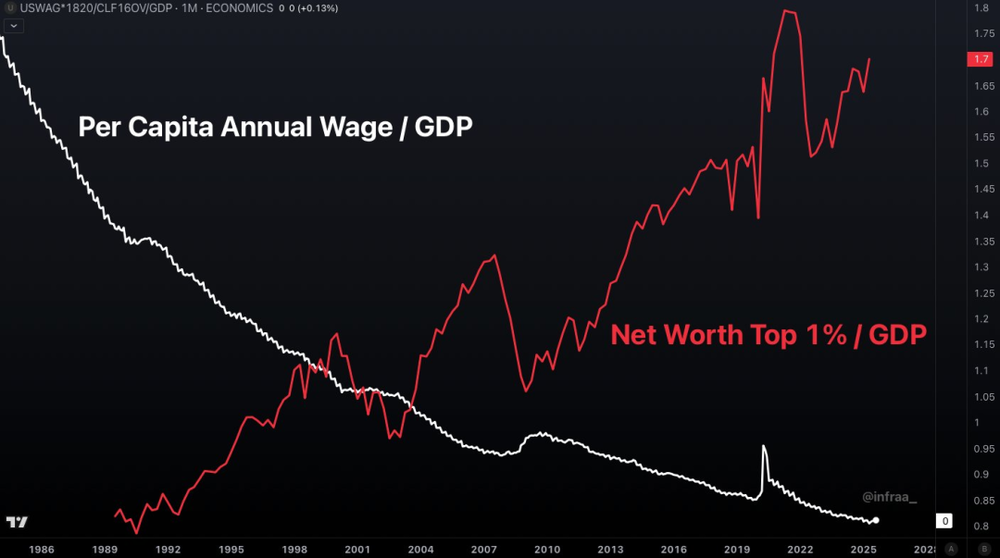

超低利率政策制造了一个“K型”的财富世界。1%的金融精英和资产所有者乘着资产泡沫的东风扶摇直上,而依赖劳动收入和固定收益储蓄的中产阶级,则在金融压抑和生活成本上涨的重压下苦苦挣扎。中央银行声称其政策是为了“主街”而非“华尔街”,但结果却恰恰相反。

1%的财富净值在不断增加

六、中产阶级的今天和明天

对于中产阶级而言,金融最大的意义,应是将今天的劳动成果安全地转移至明天的消费。

然而,超低利率政策,虽意在稳定“今天”的经济秩序,却以系统性地透支了“明天”为代价。

一方面,中产阶级被困在一个停滞的“今天”:僵尸化的经济生态扼杀了企业的优胜劣汰,而金融化的企业激励则抑制了实体投资,导致职业阶梯断裂,薪酬增长乏力。

另一方面,它又指向一个空虚的“明天”:储蓄面临缩水风险,养老的长期承诺遥不可及,也不是财富效应的主要受益者。

这使得中产阶级既无法在当下通过辛勤工作获得应有的职业回报,也难以为未来积累可靠的财富保障。

悲观者正确,而乐观者成功。这句话当然是对的。单纯的悲观并没有实际的意义。

但我想说的是,即便保持乐观,也应该意识到,自己是萨姆纳预言中的A先生,B先生,还是C先生。而这是一切合理决策最重要的前提。