文 | 财经无忌,作者 | 萧田

谁也没有想到,“鸭脖大王”绝味食品的人设会在一夜之间崩塌。

几天前,绝味食品公告,称因2017年至2021年期间未确认加盟门店装修业务收入,导致年度报告少计营业收入,财务数据存在虚假记载,所以被证监会处罚。

9月23日,绝味食品正式戴上ST帽子,股票简称变更为“ST绝味”,日涨跌幅限制缩至5%。

当其他企业的信披违规大多数是因为虚增营收时,绝味食品却直接来了一个反向操作,玩起了“藏富”的戏码,表面上看起来似乎不符合逻辑。但深层次上来说,这件事本身就已经透露出不寻常的诡异。

那么,绝味为什么要这么做?目的是什么,它又透露出一个什么信号?

反向造假背后的几种假设

湖南证监局的《行政处罚事先告知书》透露了更多细节:

2017年至2021年期间,绝味食品未确认加盟门店装修业务收入,导致各年度报告少计营业收入,占对应年度公开披露营业收入的比例分别为5.48%、3.79%、2.20%、2.39%和1.64%。累计测算显示,涉事期间合计少计营业收入超过7亿元。

中国证监会湖南监管局决定对绝味食品责令改正、给予警告,并处以400万元罚款;

对时任董事长兼总经理戴文军给予警告,并处以200万元罚款;

对时任财务总监彭才刚给予警告,并处以150万元罚款;

对时任董事会秘书彭刚毅给予警告,并处以100万元罚款。此次处罚共计850万元。

关于绝味食品“反向造假”事件的动机,市场上有不同猜测——

有人说是绝味为了平滑业绩,隐藏真实增速,为未来业绩释放预留空间,这一说法带有明显的“上帝视角”,其实站不住脚。

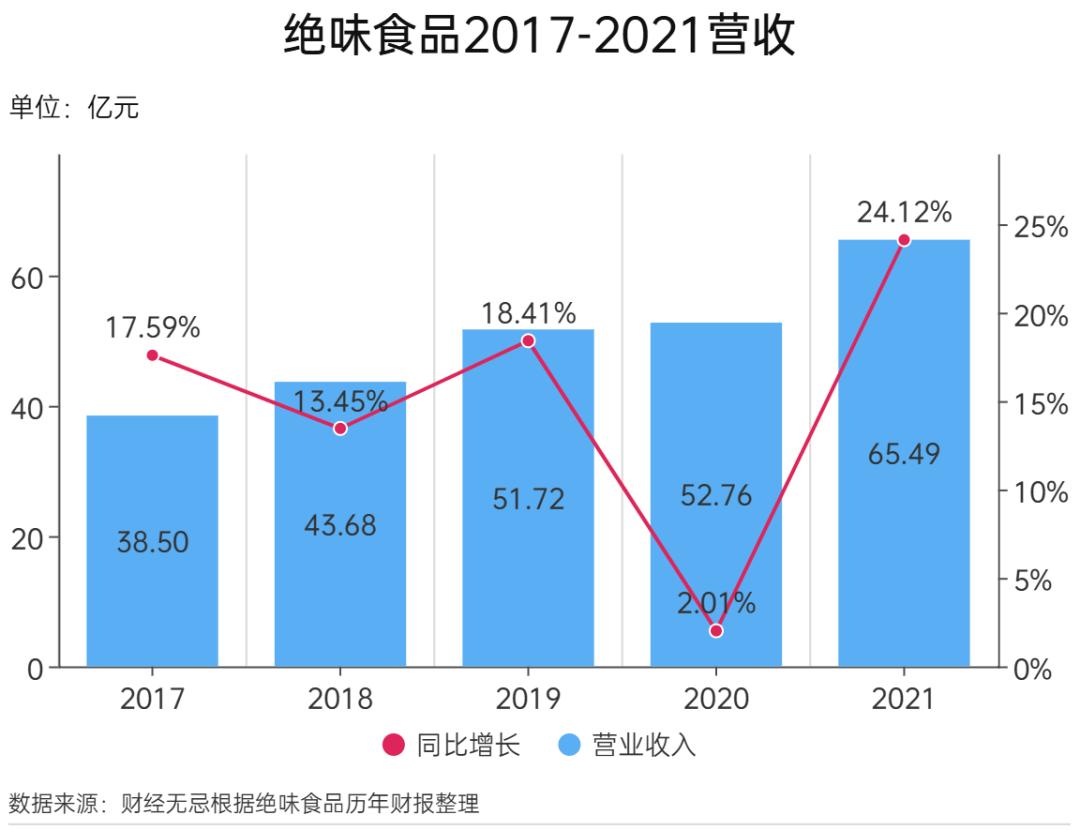

因为从数据上看,在绝味虚构业绩的2017-2021年期间,绝味保持稳定增长,当时并没有特别强的平滑动机;而且装修收入在绝味体量里占比不大,平滑业绩作用有限。

另一个说法,绝味的加盟门店装修由总部统一外包或指定供应商,装修款通过加盟商委员会账户流转,最终流入了高管们的腰包。

不过,从以上的处罚结果来看,如果真的涉及管理层侵占或恶意造假,这个处罚额度又太轻了。

在财经无忌看来,更可能的一种假设是,监管认定这是一个会计准则理解的技术性问题,而非主观恶意的财务欺诈。

众所周知,作为卤味行业的“加盟模式鼻祖”,绝味凭借“轻资产扩张”策略一度登顶行业市值榜首。绝味长期依赖的“中央工厂+加盟门店”扩张模式,1.5万多家加盟店就是绝味最核心资产,而装修业务恰恰是总部与加盟商之间最大的利益交集点之一。

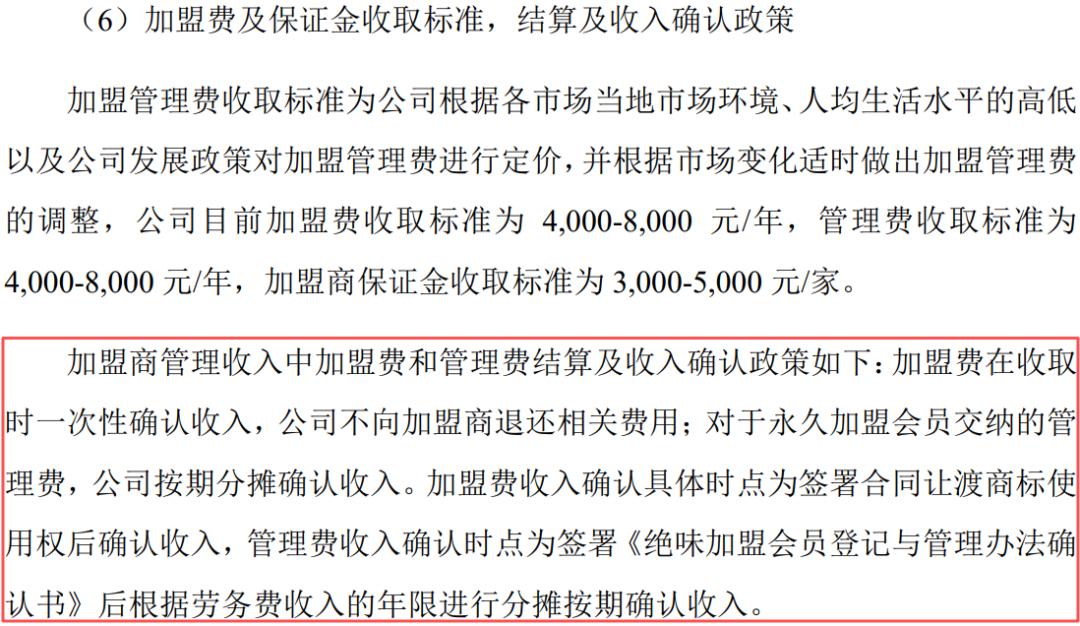

在特许经营模式中,装修费往往是比加盟费更大的利润来源。绝味对加盟店实行“总部统一设计、统一招标、指定供应商”的装修模式,要求加盟商每四年进行一次门店装修。

行业内的普遍做法是,总部推荐“指定”装修公司,报价通常比市场价高出20%-30%,这个差价就是隐性利润。许多加盟品牌更是直接把装修公司放在体外,由实控人另设公司运营,利润完全不进上市公司体系。

从绝味的招股书来看,公司明确列示的收入类别中只有“加盟费管理收入”,并未提及装修款。这说明在IPO时,公司和中介机构都认为装修业务不属于主营收入范畴。

据媒体报道,这种理解在当时可能是行业共识——装修款由新加盟商支付给加盟商委员会(一个自治组织),再由委员会统一安排装修,这更像是加盟商之间的互助行为,而非上市公司的经营业务。

如此一来,绝味可以通过体外循环的方式处理装修费,既可以给加盟商在账面上“减负”,降低其加盟成本,又能在私下进行更灵活的利益分配。这种看不见的补贴和返利,比明面上的优惠政策更有操作空间。

换句话说,无论是主观恶意,还是无意为之,这都是绝味加盟模式快速扩张的后遗症。

加盟大师的“困与乏”

绝味今日危机的源头直接指向了它迅速崛起的利器——加盟模式。

卤制品门槛不高,具有很强的可复制性,且单店的销售辐射半径不大,因此,规模就成为了卤味品牌们比拼的核心壁垒。而加盟为主的商业模式正是扩大规模的最好选择。

在业内,四大卤味巨头几乎都采用了加盟模式,但区别于其他三家,绝味创新性地设计并推行了一个组织叫“加盟委员会”,在全国划出了128个战区,让加盟商们当战区委员,最高级的加盟商委员可以参与公司的核心讨论,而最下沉的加盟商委员可以管理和指导战区里的门店。

在财经无忌看来,过去的连锁品牌开放加盟,为了更好的管控加盟商,许多品牌都直接将加盟商视为“下属”。这样简单粗暴的强硬管控,在加盟浪潮愈演愈烈的情况之下,显然是不利的。

全球巨头肯德基曾提到过一个关于加盟商的看法,“加盟商提供企业主要的利润;加盟商不成长,肯德基就不会成长;加盟商输了,肯德基也会输;加盟商赢了,肯德基也会赢。”

从这个意义上来说,绝味已经提前一大步认识到加盟商与品牌是利益共同体,品牌与加盟商一荣俱荣、一损俱损。

这也是为什么绝味食品此前扩张速度令行业惊叹——2019年实现“万家门店”壮举,达10954家;到2023年底,门店数量更是达到15950家的高峰。

然而,这种狂飙突进的扩张模式也会埋下巨大的隐患——在当下消费降级与行业竞争加剧的双重背景下,盘子越大,受到的冲击也会越大。

财经无忌就曾在《绝味食品被投资绊倒》中提到,作为卤味赛道唯一的万店连锁品牌,绝味扮演的应该是“鸭先知”的身份。它早就应该意识到行业趋势的变化,并通过提质增效、精耕细作,裹紧衣服过冬。事实是,绝味的嗅觉还略显迟钝。

反观周黑鸭通过提升单店运营效能,带动平均单店销售额有效增长,使整体收入降幅得到控制;煌上煌也通过在原材料价格低位时加大采购力度,拉低部分主要原材料的加权平均成本,实现了净利润的逆势增长。

这两家企业的“增利不增收”策略,与绝味的颓势形成鲜明对比,

根据窄门餐饮数据,截至今年9月8日,绝味鸭脖门店数量为10838家,而在2023年年底门店数还有15950家,短短一年多,已经关店5112家店,差不多减少了三分之一。

而同一时期的周黑鸭、煌上煌和紫燕百味鸡,各关店952家店、1599家店、798家店,四家卤味巨头,合计关店8461家。

也就是说,绝味是四大卤味巨头中收缩最猛的。

资本市场的反应也更为激烈,这里面跌最狠的也是绝味食品,最高点股价102.37,现在只剩13.39元/股(截止到9月26日),当前市值在81.2亿,市值已经蒸发了500多亿。

这家卤味行业风光无两的“鸭脖大王”或许是真的困了、乏了。

“冰河时期”如何自救?

客观而言,绝味食品当下遇到的外部困境并非个案,而是整个卤味行业面临的系统性挑战。

2025年半年报数据显示,卤味行业三大企业营收均呈下滑态势:绝味食品营收28.20亿元,同比下降15.57%;煌上煌营收9.84亿元,同比下降7.19%;周黑鸭营收12.22亿元,同比下降2.9%。

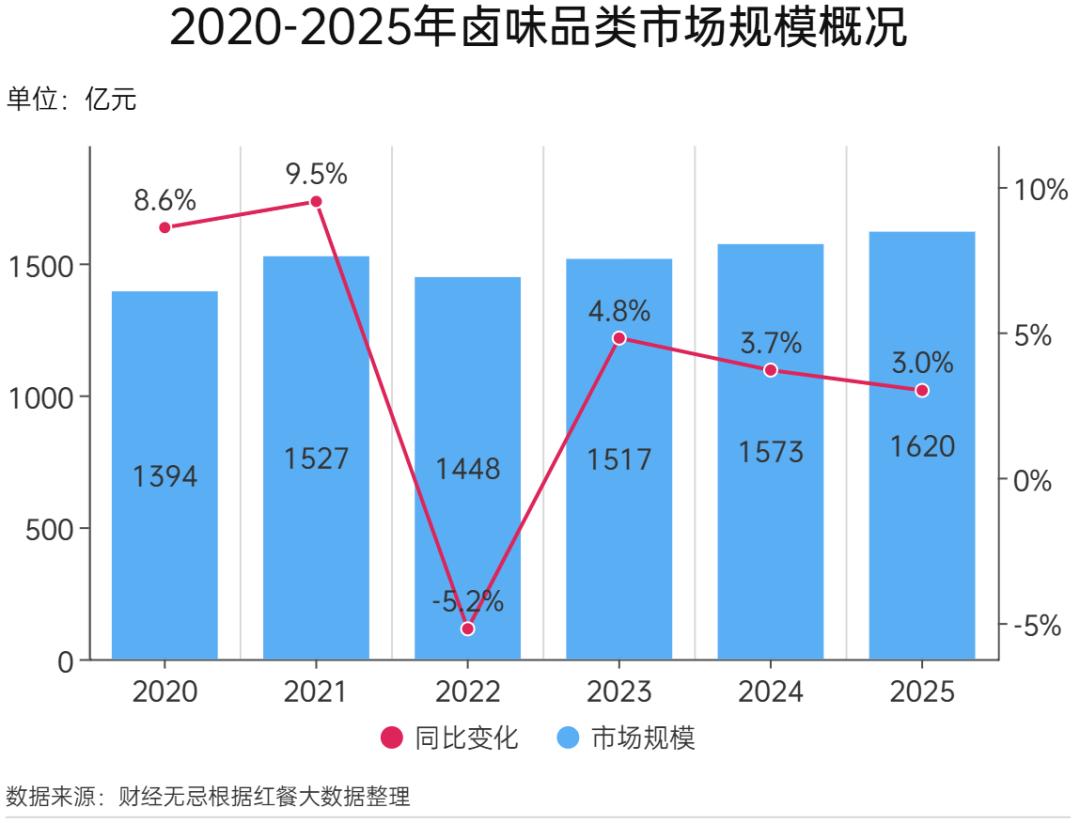

红餐产业研究院数据显示,2024年卤味品类市场规模为1573亿元,同比增速仅为3.7%;预计2025年将微增至1620亿元,增速进一步放缓。

可以说,卤味全行业都在经历一场前所未有的“冰河期”。

尤其是绝味,上半年,绝味食品鲜货类产品贡献了21.12亿元营收,较上年同期的26.12亿元直接减少5亿元,下滑超19%。

更令人担忧的是,截至2025年6月,绝味食品合同负债为1.43亿元,同比下滑9.4%。合同负债是“已收款待发货”的重要指标,其下滑直接反映了加盟商拿货积极性的下降。

此外,单店经营效率的恶化更加明显。按照现有门店数量和营收规模推算,单店月均销售额已经从高峰期的3万多元下降到2万元左右。在房租、人工成本不断上涨的背景下,这个数字意味着大量加盟店处于微利甚至亏损状态。

面对卤味市场的激烈竞争,四家卤味巨头都在探索新的发展方式,推出新品、转型餐饮、加速出海、跨界并购等。

但从结果来看,无论是周黑鸭推出的子品牌“3斤拌·小锅鲜卤”,进军“现制热卤+快餐”市场,还是煌上煌则切入了冻干食品赛道,都没有在市面上引起太多波澜。

财经无忌认为,卤味市场的低迷不单单是消费需求的变化,同时也存在着消费认知的变化。

比如说,当下大部分的年轻消费者将低盐、低脂、低糖作为卤味消费的首选条件,这种消费趋势要求企业在产品创新的同时,更要将心智植入到消费者心坎里。

处于“老登消费”和“新消费”的交界点,绝味开出了全新门店形态“绝味plus”,定位为新式卤味休闲小吃店,

“绝味plus”的卖品很多,有炸卤、小吃、甜品、炙烤、主食以及酒饮等多个品类,SKU总数接近30款,试图打造一个从“买卤味”到“逛一个有社交氛围的潮流空间”的转变。

有意思的是,这种探索并非绝味一家之举。

多家卤味品牌也在围绕场景体验进行改造,如紫燕食品发力大学门店,周黑鸭频繁跨界联名、布局社交内容;整体趋势指向一个共识——单靠传统渠道和产品组合,已难以满足新一代消费者的情绪价值需求。

绝味Plus能不能成为绝味的“第二增长曲线”还很难说。

但对于57岁的戴文军而言,在监管处罚落地、加盟陷入困境、行业竞争加剧的多重压力下,想要困境反转,可能任重道远。

更多精彩内容,关注钛媒体微信号(ID:taimeiti),或者下载钛媒体App