近期,杭州新元素药业股份有限公司(下称“新元素”)提交了招股说明书,拟港股IPO上市。

笔者注意到,在新元素全力冲击港股IPO的关键节点,一则股东股权转让消息引发市场广泛关注与疑惑。据悉,该股东在新元素提交港股IPO申请的前一个月选择了套现离场,而对比其当初入股价格与此次转让价格可发现,两次交易的股权价格完全一致,均为66元/股。这意味着该股东在持有新元素股权期间,未从股权价差中获得任何收益,这种“平价转让”行为,与IPO前夕股东通常选择“待价而沽”、等待公司上市后股权增值再离场的常规逻辑形成鲜明反差。

业绩方面,尽管新元素布局了丰富的产品线,覆盖多类业务方向,但从当前经营进展来看,公司尚未有任何一款产品完成商业化落地,未能形成实质性的营收支撑。反映在业绩上,报告期内公司合计亏损已近6.97亿元,持续处于“投入期”的亏损状态。对于何时能扭转亏损局面、迎来盈利拐点,目前缺乏明确的时间节点与业绩支撑逻辑。

12年发展亏损超10亿元,何时盈利尚未可知

新元素成立于2012年,是一家专注在代谢、炎症和心血管疾病领域开发具有全球竞争力和商业价值疗法的生物技术公司,涵盖痛风患者的全流程护理,全方位解决高尿酸血症、慢性痛风、急性痛风、痛风石溶解及与合并高尿酸血症慢性肾病(「CKD」)等问题。

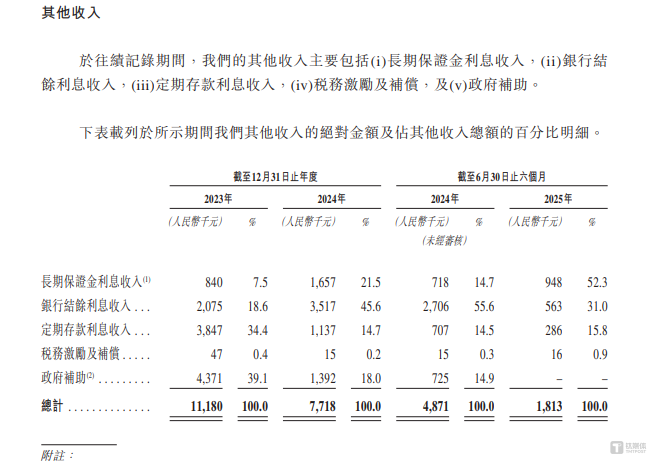

2023年-2024年和2025年1-6月(下称“报告期”),新元素分别实现营业收入1118万元、771.8万元、181.3万元,年内溢利分别为-9723.9万元、-43464万元、-16490.6万元,公司持续在亏损,尚未跨越盈利的门槛,两年半合计亏损了69678.5万元。需要说明的是,新元素上述的收入主要是其他收益,而其他收益又主要依靠政府补助、利息等,公司目前无任何产品商业化。

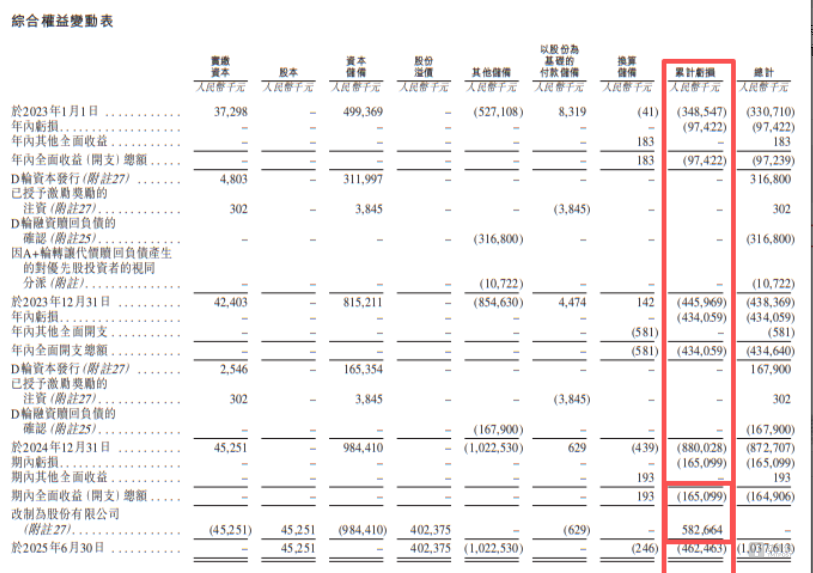

新元素的经营困境远不止报告期内披露的亏损数据,其长期累计的资金消耗规模更显严峻。据招股说明书显示,截至2025年6月末,公司账面总亏损为4.62亿元,但这一数据已包含2025年5月股改带来的5.83亿元亏损影响调整。若剔除股改对亏损的冲减效应,回溯至2012年成立以来的12年发展历程,新元素实际“烧钱”规模已超过10亿元,未来如何实现扭亏为盈、突破产品商业化瓶颈,成为摆在公司面前亟待解决的关键难题。

笔者注意到,导致新元素持续亏损的主要因素就是研发开支。报告期内,新元素的研发开支分别为17650.2万元、33806万元、7376.8万元,占当期年内利润绝对值的181.51%、77.78%、44.73%。这也意味着,新元素创新药企业亏损的本质类似,均是“先投入后回报”模式的极端体现,短期需关注研发效率与管线进展,长期则依赖首个产品上市后的销售表现及后续管线接力能力。但若无法在3-5年内实现产品商业化,高企的研发投入可能成为持续经营的重大隐患。

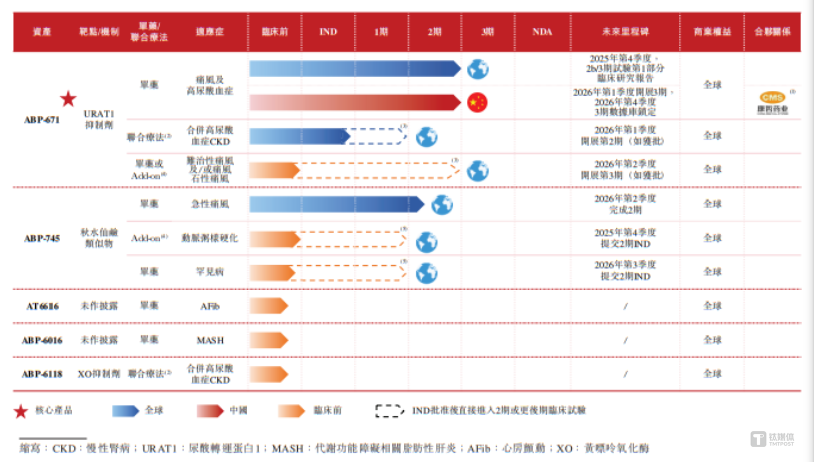

不过,长期研发投入也为新元素积累了核心竞争力。截至招股说明书签署日,公司已构建起由五项创新资产组成的差异化管线,具体情况如下:

在这些产品中,ABP-671进展最快,已进入3期阶段,有望成为管线中首个实现商业化的产品。需要说明的是,ABP-671是最佳瞄准一线治疗市场的URAT1抑制剂,瞄准以痛风和高尿酸血症为代表的代谢疾病领域。

从市场前景上看,根据弗若斯特沙利的资料,2024年,全球高尿酸血症患者已达到约11.418亿人,预计2033年将进一步增长至13.595亿人。全球高尿酸血症和痛风治疗药物的市场规模预计将从2024年的32亿美元增长至2033年的107亿美元,复合年增长率为14.2%。

尽管ABP-671临床进展领先且市场前景可观,其商业化进程仍存在显著的不确定性。目前,公司尚未明确披露 ABP-671的3期临床关键节点、是否计划提交上市申请及预计上市时间,公司何时才能迎来盈利拐点暂不得知。

估值激增,股权转让成疑

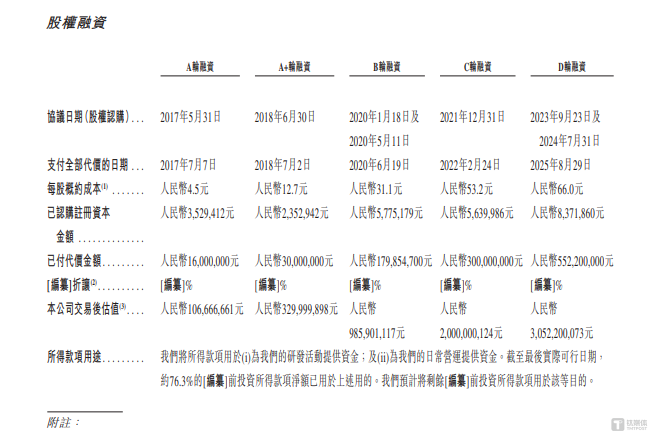

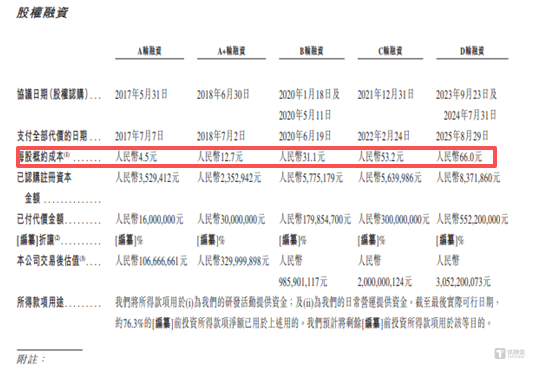

新元素在12年发展历程中累计亏损超10亿元却能持续运营,核心支撑力源于资本的持续青睐。据公开信息,公司自成立以来先后完成5轮融资,合计募资10.78亿元,具体情况如下:

从融资历程与估值变化来看,新元素的资本故事一度极具吸引力。2017年A轮融资时,公司估值仅1.07亿元;到2022年融资节点,估值已飙升至30亿元,短短5年间估值增幅达30倍;2025年,其估值进一步攀升至55.22亿元,较2022年再增25亿元,估值增长速度堪称“火箭式”。

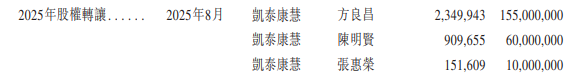

然而,就在估值高企且公司即将冲击IPO的关键节点,一则股东股权转让事项引发市场费解。2025年8月,即新元素IPO申报稿(2025年9月被港交所受理)提交前一个月,2025年8月投资方凯泰康慧将其持有的公司股权,分别转让给方良昌、陈明贤、张惠荣三位受让方,转让价格为66元/股。

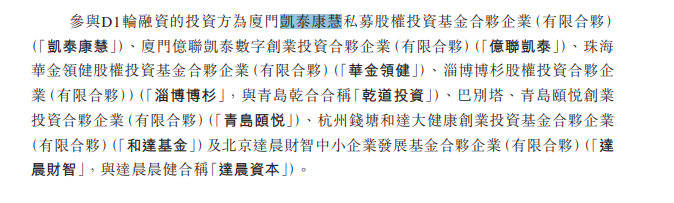

值得注意的是,凯泰康慧作为新元素D1轮融资的参与者,当初正是以66元/股的价格对公司进行增资入股,具体情况如下:

通过对比凯泰康慧入股以及转让新元素股权的价格,可以明显了发现,两次股权交易的价格均为66元/股,交易价格完全一致,这意味着凯泰康慧在持有股权期间未获得任何价差收益,这一“平价转让”行为与通常IPO前夕股东“待价而沽”的逻辑相悖,或上述交易到底是否还存在其他隐情等一系列疑问。(本文首发于钛媒体 APP,作者|邓皓天)

更多精彩内容,关注钛媒体微信号(ID:taimeiti),或者下载钛媒体App