债务危机往往是印钞的起点,但它的实现机制是什么?

债务是“交付货币的承诺”。然而,债务是经济活动中自发产生的,其数量受到人们的心理预期和短期波动的影响,难以控制。而在现代国家中,货币的数量则几乎完全由中央银行的货币政策决定。

即,“任何人都可以创造信用,但并非任何人都可以创造货币。”

那么,一旦债务承诺,多于现有可以兑现的货币时,债务危机便不可避免。

在这样的关键时刻,中央银行面临着两种截然不同的选择,这个选择将极大地影响我们每个人的长期财富。

一、中央银行的两种药方

中央银行的第一种药方是保持货币的“硬性”。

这意味着中央银行将不会大规模地印钞来应对危机,而是让货币的供应受到硬资产的限制。

这虽能保证货币储藏财富的能力,但也会直接导致大规模违约,引发通缩性萧条。

在达利欧看来,硬性货币偿债将引发严重的市场衰退。经济活动低迷,抑制借贷和消费,资产价格暴跌。更糟的是,债务泡沫破裂,利率上升,债务更难偿还。

第二种药方是使货币“软性”。

中央银行可以发动印钞大潮来应对危机。它凭借创造货币的超能力,大规模购买债券,向市场和政府注入流动性。印钞为债务人提供更多现金流,让他们更轻松地偿还债务,还能在一定程度上平息债务危机。

不过,这种做法的代价也不小:不可避免的货币/债务的贬值。货币供应量激增,购买力必然下降。

因此,债权人手中的资产,比如债券,实际价值会大打折扣。债权人收到的本金和利息,实际购买力甚至可能低于原先放出的本金。所有持有货币的人都在为这场大规模印钞买单。

回顾历史,可以发现中央银行总是最终选择印钞和贬值货币。原因很简单,如果坚持要求用“硬性货币”偿还债务,不仅会带来市场的严重动荡,还会引发经济的深度衰退。这种衰退,往往意味着大规模失业、企业倒闭以及资产价格暴跌,甚至可能威胁到社会的稳定——这,显然是政策制定者们无法承受的痛苦。

我们常常将这称为“硬着陆”,是所有沙盘推演中最避之不及的一种后果。

达利欧对此的理解是:中央银行之所以选择这样做,是因为它是最后贷款人,必须防止系统性崩溃,尽管它自己可能会蒙受购入不良贷款带来的损失。

不过,短期来看,这种损失对于中央银行这种庞然大物的冲击,几乎微不足道。而企业和个人,却可以因为中央银行承担这些损失,而避免更大的灾难。

所以凯恩斯主义能够大行其道:通过印钞和贬值,中央银行得以在危机中灵活应对,稳住局面。

这种债务危机也可能源自财政。二战后的美国,由于长期过度支出以及其他国家经济的复苏,持有的黄金储备相对于其发行的纸币承诺而言逐渐不足,最终导致了银行挤兑。这才有了我们熟悉的美元黄金脱钩,美元对硬通货开始了漫长的贬值。

用增发货币来降低债务负担,是历史上反复出现的常态,也是达利欧预测经济大周期的核心原则。

二、这剂药方的代价是什么?

我们接受的常识是,央行在经济危机时的印钞是为了刺激经济、避免衰退,被视为解决问题的“良药”。这似乎是个皆大欢喜的局面:危机被避免,失业被避免,资产价格下跌被避免,成本好像只有印钞机的折旧。

只看短期,的确如此。但长期来看,事情完全不同。

其一,是货币购买力的降低。

随着印钱救市的推进,投资者持有的资产在名义规模上越来越大,与不可印刷的实物财富和硬通货相对比越来越多,以至于越来越难以用这些资产兑换实物财富和硬通货。

对于持有现金储蓄和低风险投资的中产阶级而言,这意味着他们辛苦积累的财富的实际购买力会下降。这也是达利欧关注的核心:外界的变化是否会使他“失去财富储存手段”。

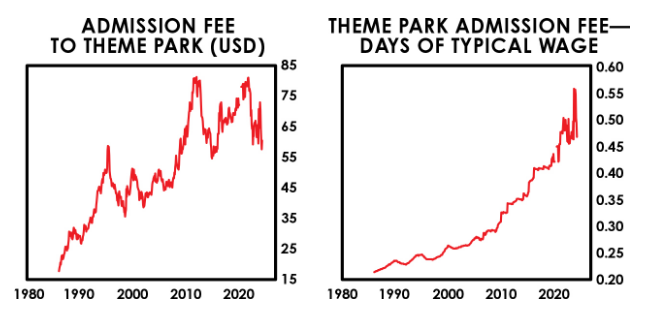

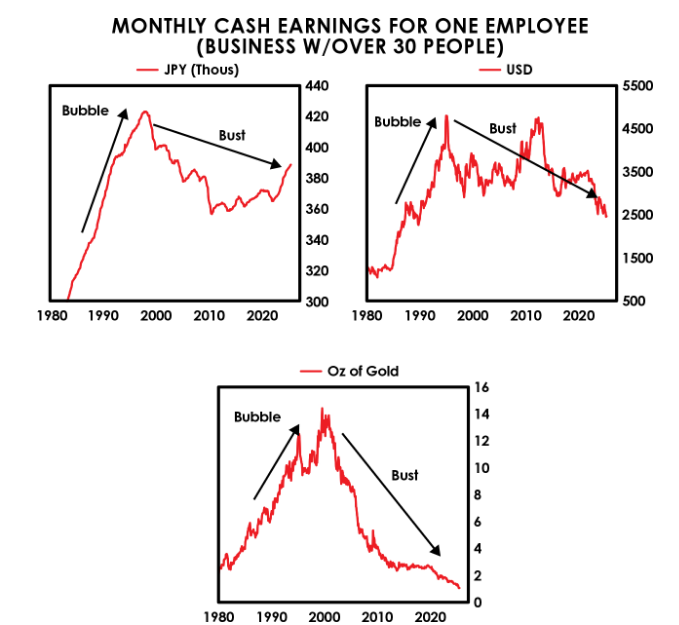

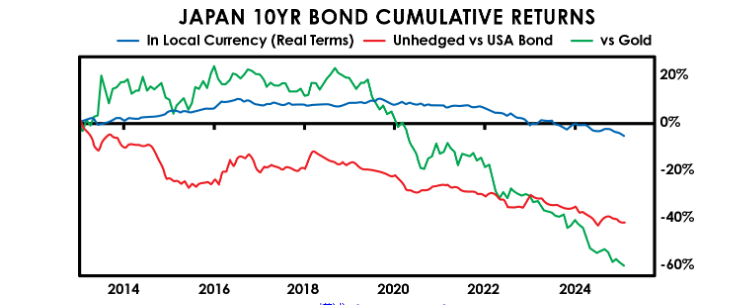

以日本为例,达利欧在《国家如何破产》的第十六章给了三个层面的数据,描述了央行如何摧毁了财富储存手段。

首先是消费。日本主题公园的门票,在2000年大约相当于0.25天的工作收入,在2024年相当于0.5天。

其次是收入。日本劳动者的平均月收入从2010年的约4500美元降至现在的约2500美元,以黄金计则从2000年的约13盎司降至现在的1盎司。

最后是资产。自2013年以来,日本政府的债券持有者相对于持有美元债务损失了45%,相对于持有黄金损失了60%。

其二,是富人愈富。

央行扩张资产负债表,大举收购政府与企业债券,会让股权、地产等资产价格一路飞升。谁拥有的金融资产越多,谁就会更有钱。廉价而泛滥的信贷让有资源借到钱,或者已经持有大量资产的富人受益;而手持现金,且没有投资门路的普通储蓄者却无法享受。

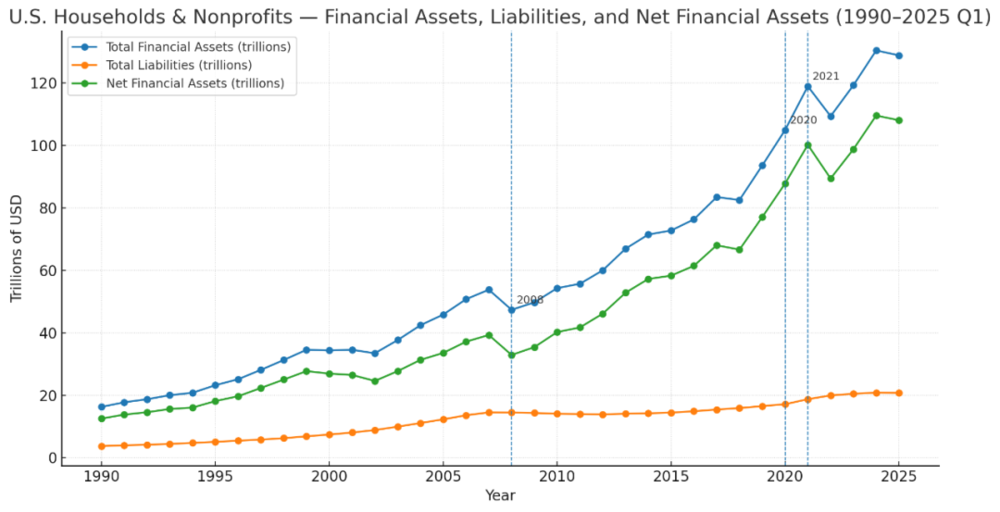

因而,毫不奇怪,2008年金融危机中的政府救市加剧了公众对“系统偏袒富人”的看法。富人不仅安然无恙,还大赚一笔,贫富差距进一步加剧。到了2020年,美国政府的新一轮救市,仍然只能让金融资产名义价值这种“纸面财富”增长,且并未平均分配,财富差距反而继续扩大。

2008年之后,美国家庭金融资产(即“纸面财富”)名义价值开始进入快速增长通道,从32万亿美元增至2024年的109万亿美元,增长了233%,而同期GDP仅增长98%。

用达利欧的话来说,这就是“没有有效地将资金送入那些财务压力最大的人手中”。他也测算了救市对于股市的影响,得出了两个惊人的数据。

1、泡沫指标从2010年的18%,上升到2020年底的75%。这是场危险的魔术:业务不赚钱,只能靠融资或借贷续命的企业,仅凭向市场讲故事,加上不断增加的热钱,就能推高自身估值。

2、2008年后的零利率政策,使得股价额外上涨了75%。公司税和个人税下降,也助长了资产价格。

救市无法帮助到普通大众,反而导致财富集中,成为社会矛盾和政治冲突的催化剂:2008年,美国右翼民粹主义和左翼民粹主义开始兴起。而右翼民粹主义集大成者特朗普,也被愤怒的美国中低层民众两次抬入白宫。

三、这剂药方的耐药性是什么?

增发货币在短期内,对缓解债务危机的症状非常有用,它就像人类第一次发现盘尼西林一样,带来巨大的惊喜。

然而也如同盘尼西林一样,人类对增发货币的滥用,也使得经济体逐渐患上了对它的耐药性。

这种耐药性在1930年代就被发现。达利欧在翻阅故纸堆的时候找到了最初描述它的说法:“推绳子”。

之所以会出现这种耐药性,其根本原因还是达利欧所不断强调的一点:短期债务周期和长期债务周期存在根本区别。

短期债务周期的萧条阶段里,经济通常还保有一定的增长潜力,注入流动性仍然能带动经济的复苏。但是,到了长期债务周期的收缩阶段,制造更多的货币来拯救经济,已经根本行不通。

为什么?因为债务水平已经处于一个极限,资产的泡沫已经不可持续。持有这些资产的投资者,已经开始拼命想要脱手,深知这些资产迟早会变成烫手山芋,不能再为他们储存财富。中央银行释放的流动性,已经无法刺激经济活动,因为大家深知,借贷、扩大生产已经无法给自己带来正现金流。

这便是我们所熟知的流动性陷阱。

此时,风险规避成了常态,因为不看好未来的经济形势,所有人都对借贷和支出充满畏惧。甚至在无风险利率接近零,甚至是负值的情况下,他们依然宁愿选择囤积现金。

这时,中央银行陷入了两难的困境:它一方面需要维持宽松的政策,才能支撑疲弱的经济和捉襟见肘的政府财政;而另一方面,它又得在紧缩政策上踩刹车,防止投资者和储户逃离本币。这种政策的矛盾,最终会导致中央银行资产负债表的膨胀和盈利能力的下降,甚至某一天,它会不得不在负现金流的压迫下再次启动印钞机,继续加剧货币贬值的恶性循环。

私人市场对债务的需求却开始消退,这迫使中央银行进入了一个特殊的“拯救”角色:它不得不接手这些多余的债务供应,成为唯一的接盘侠。

在经典的经济学理论中,我们总是相信,降低利率和增加货币供应可以有效刺激借贷和投资,进而推动经济复苏。但在这段特殊时期,尽管资金成本已降至历史低点,私人部门的恐惧却让一切变得徒劳。资金的流动因为这种恐惧,无法顺利传导到实体经济中去,最终变成了一个被困在金融体系中的死水。即便资金几乎可以免费借取,但不妨碍市场上的借贷和投资依旧是寒冬。

雪上加霜的是,低利率和充裕的资金并未转化为经济活力,反而加深了对未来不确定性的恐惧。货币贬值的加剧和投资者的迷失形成一对互相强化的恶性循环。

日本失去的三十年就是最典型的例子。尽管从2012年底起,日本央行行长黑田东彦和首相安倍晋三上台后实施了“三支箭”政策,大规模增加了货币供应和财政支出,并将利率推低至名义增长率和通胀率之下,但通缩和压抑的心理状态依然挥之不去,以至于仅实现了0.9%的低正增长。

四、我们的应急预案

中央银行的印钞机,的确可以巧妙遮蔽债务的刺眼风险。央行大手一挥,凭空生成的货币与信贷,看似让还债轻松许多,可代价是每张钞票的购买力都被削弱。

于是,基于历史模式和当下的状况,达利欧给出了惊人的结论,美国和大多数主要储备货币国家,“如果不以某种方式控制其长期债务周期问题,未来五年内有65%的概率,未来十年内有80%的概率发生不受欢迎的重大债务资产和负债重组/货币化”。

这是因为,现有债务早已逼近不可持续的边缘,而且仍在持续攀升;在这种情况下,利率陷入两难——既要抬得足够高,让资金提供方心甘情愿地继续购入,又得压得足够低,不至于让借款方破产。两端兼顾的操作空间,正以肉眼可见的速度收缩。

或许,本轮长期债务周期行将就木。

教科书告诉我们,政府债券没有风险,是“避险资产”。然而,这个神话,在长期债务周期的末期也可能不可避免地被打破。

也许不会名义上违约,但很有可能出现的是货币大幅贬值,从而导致投资者财富的实际购买力缩水。因此,国家破产不同于企业破产,它的发生来自于国家发行的货币不再有财富储藏的价值。

怎么办?

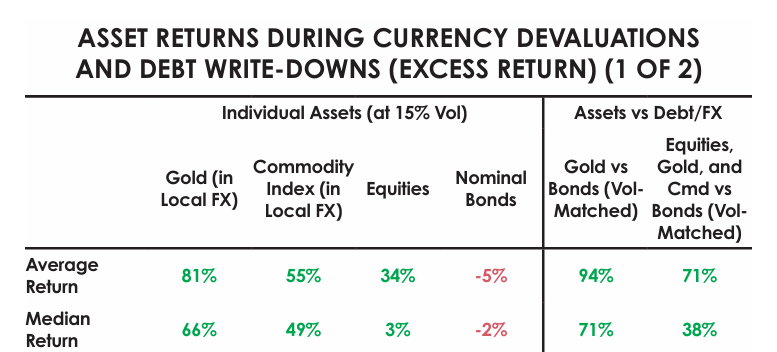

达利欧总结了“货币贬值和债务减记期间的资产回报”历史数据,发现黄金、大宗商品和股票在这些时期通常表现出色。

黄金、股票和大宗商品相对于债券,平均超额回报为 71%

也许你的很大一部分财富,尤其是养老金、存款和稳健型投资,通常配置在被认为是安全的债券或其他固定收益产品中。这在大部分时刻都是合理的。然而,在长期债务周期的后期,“持有债务资产变得相对不那么受欢迎,相对于持有经济的生产能力和/或持有其他更稳定的货币形式”。

可以把它想象成一次长期的慢性病:印钞像止痛片,能让市场免于痛苦,但并不能治愈经济体的结构性病灶。把上述宏观逻辑收束到个人层面,我们也可以知道,名义财富的膨胀并不等同于真实购买力的稳固。这些年房地产市场的变化,已经让我们充分感知到了这一点。

既然我们无法左右货币政策的开关,那就把有限的能量投向那些在任何货币制度下都更稳健的硬通货。这不单单包括有形的资产,也包括真实保存我们劳动成果的无形财富:生产力、技能、健康以及信任。

我们必须同时做好两件事:一方面做哲学重构,重新定义什么是值得守护的财富;另一方面做现实防御,把可控的生活变得更加有韧性。不确定性应当被我们当作常态,培养应对不确定性的思维习惯:不求预测未来,但要能承受多种未来。