“衣食住行”四大赛道中,食由于高度非标化,互联网渗透率最低只有16%,成为难被攻破的最后堡垒。

民以食为天,全球外卖市场在低渗透率基数效应下持续双位数增长,过去十年实现了超10倍的扩张,当下依然是互联网领域少有的持续增量大赛道。

如今已全球外卖突破5000亿美元规模,而且随着全球各区域的龙头公司先后实现持续盈利,本地生活中的外卖赛道,逐渐成为全球互联网巨头必争之地。

行业除自然增长外,海外外卖市场还有新的增量空间,主要来自两大方向:一是新兴市场的渗透率提升,二是即时零售的拓展。

从区域来看,中东、拉美、东南亚等新兴市场,由于人口结构年轻,外卖渗透率仍有较大提升空间,尤其是中东,2023 年渗透率 24%,预计未来几年将保持双位数增长。

从品类来看,外卖正从餐饮向杂货、生鲜、药品等领域延伸,即时零售成为新的增长点,不仅是国内三家在即时零售上打得你死我活,海外Uber、Grab 等平台也都开始布局。

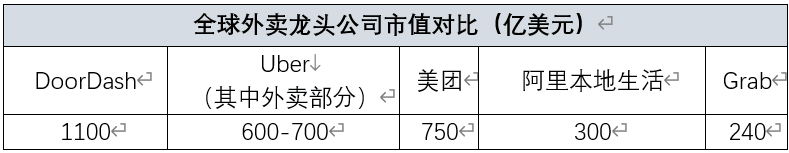

竞争格局方面,外卖产业呈现出区域分化、模式迭代与激烈竞争的复杂图景。从市值角度看,DoorDash、Uber、美团等一二线梯队并没有拉开明显的差距,但均已经领先于其他中小品牌。

来源:部分企业为综合业务,锦缎大致估算

中国主要是美团、阿里、抖音和京东四大玩家,随着外卖补贴大战,格局将如何收敛还存在不小的变数。美国市场随着Uber旗下的Uber Eats占据高线市场,DoorDash占据低线市场,进入温和的 “双寡头”市场,似乎进入平稳期。

在此关头,中美龙头均选择开始向海外发力,重点市场是格局未定的新兴市场。

这些市场中,本土玩家虽有先发优势,但并没有明显的效率和模式优势,前有Uber Eats、Grab等全球玩家持续进攻,而中国平台作为全球竞争的后发者,凭借效率和组织力,更让这场全球较量增添了新的变数。

全球外卖都是个苦生意,壁垒却不低

1. 极度的非标化

外卖市场虽然庞大,但区域间的差异堪称悬殊,本地化特征突出。首先值得注意的是,外卖渗透率并非与经济发达程度完全正相关。

日韩作为类似的发达国家,但市场表现却截然不同——日本主要因发达的便利店业态、堂食文化以及高昂的人力成本,外卖行业发展相对滞后;而韩国外卖渗透率高达25%左右,超出日本4倍。

其他的例子还有:东欧外卖渗透率比西欧高4个百分点;中国虽然是发展中国家,却是全球外卖绝对的“压舱石”,单国贡献就占据全球3成的份额;美国虽然消费经济发达,但外卖渗透率只是将将达到全球平均水平。

同时部分新兴市场还展现出更强的爆发力。近4年,拉丁美洲和中东非洲的年复合增长率分别达到46%、30%,远超全球14.5%的平均水平。中东在线餐饮的渗透率更是高达24%,超过全球均值。

这种区域差异,也为不同模式的玩家提供了差异化的生存空间,全球外卖并没有出现一统江湖的平台商,各地都有自己的地头蛇:荷兰Takeaway在西欧市占率为25% 左右,Delivery Hero在伊比利亚半岛和中欧占据领先地位;巴西本土平台iFood份额超过80%。

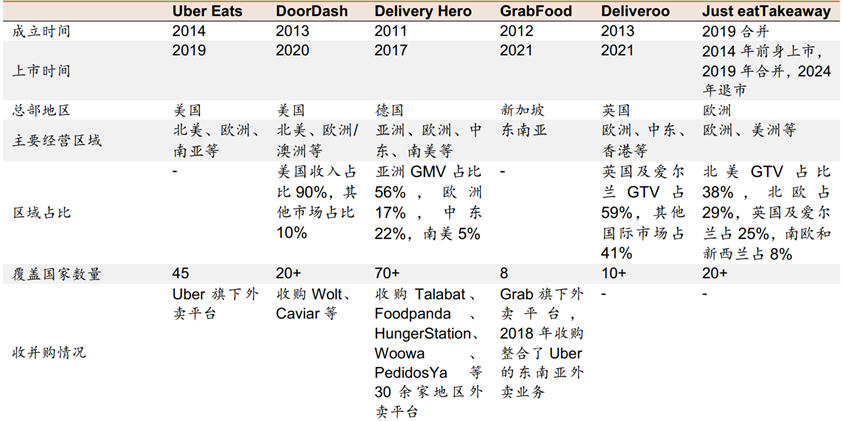

图:海外主要外卖平台总结资料来源:招商证券

2. 低利润的苦生意,高效是唯一的活路

深入拆解全球外卖市场的竞争逻辑,不难发现,相对于其他互联网讲的网络效应,外卖这门生意的本质远比表面看起来更苦,网络效应并不明显。

外卖的核心价值是“花钱买时间”,消费者用金钱换取配送员的时间,是一种特殊形式的消费升级,同时为餐食供应商节约租金和运营成本。

但消费者对外卖这种消费升级的边际支付意愿有限,使得行业虽然非标但利润率却低得惊人。外卖可能牺牲堂食的品质,还会淡化餐饮的社交属性,但平台又需要在运力、商家、营销等方面的大量投入,导致行业面临低利润的困境:全球主流外卖平台的 EBITDA/GMV利润率普遍低于3%。

且作为高频同时转换成本不高的消费,外卖互联网平台的双边网络效应,并不是很强,在低利润率前提下,只有靠高效率实现高周转才可能兑现一个可观的高ROE,所以这也是为什么这一轮国内比拼中大家强调单量的核心原因。

即时以take rate相对高的Uber Eats和DoorDash为例,其综合变现率虽达到15%左右,但扣除骑手成本、营销费用后,净利润率也十分有限;中国平台的情况只会更为严峻,美团外卖调整后的货币化率仅2%左右,远低于国际同行,在当下的外卖战中,则全行业都陷入大幅亏损。

3. 虽然苦但壁垒却高,重资产和本地化

我们理解外卖行业的核心壁垒,并非互联网企业擅长的算法和技术,而是基于供应链建设的“双边网络效率”和本地化能力。

从壁垒构成来看,运力永远是第一要素。国内美团的骑手铁军大家都很了解了,全球外卖市场中,履约能力和商家丰富度也一样是排在首位的。

美国早期外卖龙头为Grubhub,采用轻资产模式,仅撮合交易但不提供配送服务,依赖商家自行履约。这种模式虽降低了平台成本,却存在商户供给受限、用户体验不稳定的致命缺陷。

解决痛点的是DoorDash和Uber Eats,DoorDash通过重资产自建履约体系,吸引了大量无法自配送的中小商家入驻改善供给,另一方面以统一配送标准提升用户体验,最后市占率接近7成。

而Uber Eats则是找了一个“讨巧”的方法,依托母公司在出行领域的运力网络,通过“出行+外卖”的运力复用,实现效率提升,司机时薪达到25美元,比DoorDash高出60%以上,作为后发者市占率快速做到25%,与DoorDash形成“双寡头”格局。

更重要的是,不同于社交软件、游戏、短视频、办公软件等可全球复用的产品,外卖是“高度本地化”的生意,要想成功必须适配当地的消费习惯、供应链结构和政策环境。

例如,美国郊区居民离餐厅的距离远,对于餐饮配送的即时性需求更为强烈;而中国消费者对价格敏感,平台需承担更多补贴;中东市场外籍骑手多,Talabat 90%的订单由巴基斯坦、印度等国的务工人员配送。

这些差异都决定了,外卖有些时候需要一个街道一个街道、一个区域一个区域地啃,更像制造业而非互联网。

本地化特色最具代表性的案例是东南亚的Grab,其不仅复用摩的则是摩的司机网络,适配东南亚市场需求,由于当地金融落后,Grab还同时构建“出行+外卖+数字金融”的生态闭环,超过60%的交易通过Grab Pay完成,这就像当年阿里在国内做电商的时候需要同时解决支付问题,Grab因此形成强大的用户粘性。

从发展历程来看,行业经历了从“轻资产撮合”到“重资产履约”的转型,而不同区域的龙头玩家,正是凭借对模式的精准选择和本地化的深度适配,才站稳脚跟。

中美龙头出海决赛圈:效率和本地化比拼

随着第一轮淘汰赛结束,全球范围呈现了相同的规律,选择了履约+本地化这种正确模式的企业,最终成为了当地的行业领军者。

随着国内市场逐渐红海,中美两国的龙头公司均将视野投向了海外。

亚太和北美都有各自竞争力最强的企业,而欧洲由于严苛的劳工政策和高昂的人力成本,成为所有玩家面临的共同挑战。东南亚、拉美、中东等新兴市场,因巨大的增长潜力,自然成为全球外卖巨头的必争之地。

从出海战略上,欧美龙头在节奏上是领先中国的。

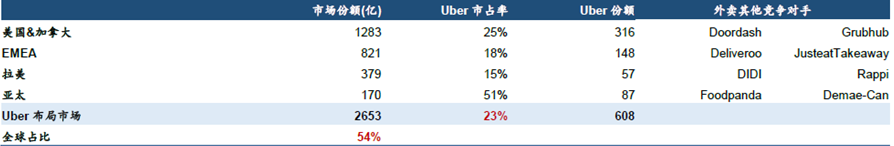

如Uber和DoorDash都完成了重磅海外收购,其中Uber的海外战略更为成功,外卖业务已覆盖全球超过50%的市场,合计市占率超过20%;DoorDash主要进军的是澳大利亚、加拿大、日本和欧洲等发达市场。

图:Uber外卖市场全球布局 资料来源:Uber公告,华泰证券

在国内市场经历激烈竞争后,美团、滴滴等中国本地生活平台,凭借成熟的运营经验和强大的组织能力,开始进军全球市场,成为最大进攻方。他们的出海策略,既借鉴了国际玩家的经验,也融入了中国互联网的特色打法。

1. 美团KeeTa走的是效率路线:“免运+时效”破局中东与香港

不同于收购品牌,美团以自建品牌KeeTa作为支点,率先切入香港和中东市场,核心竞争力在于高效率。中国市场有着全球最低的take rate,加上最新的外卖战,已经成为外卖炼狱修罗场,中国外卖企业的效率龙头——美团的效率应该没有太多好质疑的。

在香港,美团进入前,Deliveroo等平台的配送费超过15港元/单;2023年9月KeeTa推出“全民免运”活动后,其单量快速增长,目前已占据香港市场一半左右的份额。

在中东,KeeTa延续了“免运+时效”的打法。面对当地15—20沙特里亚尔/单的配送费,KeeTa为90%的餐厅提供免费配送;同时,依托国内成熟的调度系统,将3公里以内的配送时间压缩至30分钟,并推出准时宝政策,超时15分钟以上进行赔付,大幅提升用户体验。

在沙特利雅得,KeeTa已实现日均单量超过10万,预计三年投入期内可实现50%市占率并盈亏平衡,有机构测算,远期香港+中东市场有望贡献年化超50亿元利润。

2. 滴滴走的是本地化路线:“网约车协同”深耕拉美

滴滴的外卖出海策略,更像Uber和Grab,紧密围绕 “网约车业务协同” 展开,且主要聚焦拉美市场。

在墨西哥,滴滴先通过网约车业务建立优势,再推出外卖服务,实现流量、运力和品牌的复用——网约车用户可直接在同一APP 内使用外卖功能,网约车司机也可兼职外卖骑手,提升收入。

在墨西哥,滴滴外卖以更低的餐品价格和配送费,吸引价格敏感型用户;且从二三线城市切入,避开Uber Eats等对手的核心市场。截至2024年底,滴滴在墨西哥外卖市场市占率已超50%。

近期滴滴宣布重启巴西“99Food”业务,针对本土龙头iFood的垄断,聚焦二三线城市未被满足的需求,试图复制墨西哥的成功。

3. 对中国玩家效率与组织力的终极考验

中国外卖平台出海的核心优势,在于拥有全球最高效的模式:

在技术层面,美团的AI调度系统、无人机配送,滴滴的地图路径规划能力,都能显著提升配送效率;

在运营层面,中国平台擅长地推,美团在千团大战中积累的商家拓展经验,可快速说服海外本地商家入驻;

在生态层面,“出行+外卖+金融”的协同模式,既能降低成本,又能提升用户粘性。

对于中国玩家而言,作为出海后发者,我们对国内企业的模式并不感到担忧,它们对比海外企业都有明显的效率优势。

真正的挑战在于,如何将国内成熟的运营经验与海外本地化需求深度结合,比如:欧洲的劳工政策要求保障骑手权益,不能简单复制国内的专送模式;中东的外籍骑手管理,需要适配当地的移民政策;拉美的支付习惯,要求平台整合本地金融工具。

全球外卖这门5000亿美金的“重资产、低利润、强本地化”苦生意,考验着每个玩家的战略定力与执行能力。中国玩家的出海尝试,到现在可以说第一步已经成功,但离真正成为本地化品牌,还有很长的路要走。

虽然面对未知,但对于需要本地化运营的行当,东亚的企业从基因上并不弱于欧美企业,因此即使时间上落后了半步,对于中国龙头参与新兴市场的外卖竞争,我们更愿意用一个乐观的态度去期待。