文|公司研究室,作者|雪岩

自2017年9月8日国内首批FOF产品获批,这类“基金中的基金”已走过8年历程。

8年来,随着资本市场大幅震荡,公募FOF产品发展也出现较大起伏。

不过,随着权益市场走强,国内FOF基金正迎来第二春。业内人士认为,在多元化资产配置趋势下,这类产品未来发展空间将越来越广阔。

8年来发展一波三折,最新规模超过1650亿元

“中国FOF产品8年来的发展可以概括为:起点很高、充满期待、快速冲高、经历阵痛、投资革新、浴火重生。”华东一家老牌基金多资产配置部负责人表示。

这个总结,精准描述了国内FOF产品问世以来的发展历程。

问世之初(2017-2020),在监管部门大力引导下;头部机构高度重视,纷纷布局。此时,正赶上2019年至2021年的A股牛市,在“明星”基金经理的光环效应下,FOF基金规模快速增长。

不过,随着国内股市由涨转跌,FOF产品业绩下滑,规模增长也进入停滞甚至萎缩(2021-2024)。

济安金信数据显示,2021年至2022年,大量FOF产品在市场高点发行。2022和2023年,FOF亏损累累,规模也开始下滑。2022年1928亿元,2023年1555亿元,2024年缩水到1475亿元。

2024年秋季9.24行情启动后,国内FOF业绩有了起色,规模也开始恢复增长。

进入2025年后,FOF新品出现不少爆款,似乎开启了“第二春”。

今年2月,一只3个月持有FOF,首发10个交易日规模达到60亿元;6月份,另一只稳健配置6个月持有FOF,仅发行了7个交易日规模就达到了65亿元。

事实上,今年上半年,FOF基金无论是发行数量还是规模都好于过去几年。

天相投顾数据显示,截至今年二季度末,全市场519只公募FOF(同一产品A、C合并计算)管理规模为1650.62亿元,与8年前首批6只FOF合计166亿元的发行规模相比,增长近9倍。

与此同时,FOF基金市场内部出现分化,头部效应越发明显。

天相投顾数据显示,截至今年6月30日,全市场有12家基金管理人的普通FOF基金管理规模达到20亿元以上。其中,规模排名前十的管理人所占市场份额为61.76%。

除新品外今年FOF全部盈利,26只成立以来收益超过50%

随着股市回暖,近期不少FOF基金净值创下历史新高。

Wind数据显示,截至9月16日,全市场912只FOF基金(同一产品A、C分开计算)中,除1只次新基金微亏0.14%,3只新基金尚无业绩外,其余FOF今年以来全部盈利,收益最高的产品业绩高达62.56%。

同期,沪深300指数上涨15.66%。

与此同时,今年以来有321只FOF基金的收益超过15.66%,占比35.2%。也就是说,超过1/3的FOF基金跑赢了沪深300指数。

截至9月16日,全市场涨幅超过10%的FOF基金497只,占比54.5%,超过半数。这是一个很不错的业绩,表明FOF基金业绩走好是个普遍现象。

当然,投资FOF基金不是股市短炒,长期稳定的业绩才是核心竞争力。

如果将时间拉长到成立以来,可以发现,有不少FOF基金依然取得较好业绩。

Wind数据显示,截至9月16日,26只FOF基金成立以来收益超过50%,业绩最好的前海开源裕源净值增长高达125.65%。

同期,全市场912只FOF基金中,获得正收益的826只,占比90.57%。换句话说,超过9成的产品自成立以来均获得正收益。

即使以国内首批公募FOF获批的2017年9月8日作为起点,截至今年9月16日,沪深300指数上涨18.23%。

姑且不论成立时间早晚,也不去考究各家FOF对标的业绩基准,仅以成立以来收益而论,目前超过沪深300指数这一涨幅的产品依然有232只,占比25.44%。

由此可见,FOF在国内问世八年来,虽然有部分产品被清盘,但作为一个全新的投资产品,整体收益还是不负众望。

中长期业绩稳健是根本,多资产配置成业内共识

今年以来,FOF基金的投资收益与新品发行水涨船高。

这种“大回血”的背后,除了权益市场走强外,投资工具越来越完善也是重要原因。比如,30年国债ETF、黄金ETF,去年都获得较高收益率,这证明业绩弹性不仅仅局限于权益,也可以来源于多资产。

目前,多资产配置正成为业内共识。

比如,一家外资基金最新发行的FOF基金,投资于权益类资产合计占基金资产的比例不超过30%;除权益类资产外,还可灵活配置公募REITs、商品基金、ODII基金和中国香港互认基金等品种。

无独有偶。

华南某FOF基金经理也表示:“过去我们更多是在股和债之间轮动,体现不出多资产配置的优势。后来在组合中逐渐增加了美元债、港股基金,不仅适当拓展了收益来源,也在一定程度上丰富了资产类别,提升了组合的回撤控制能力。”

一位业内人士直言,FOF基金目前的多资产配置是被市场逼出来的,是为了应对以往投资中出现的痛点。“比如过度追求相对排名漠视绝对收益;在缺乏向上‘贝塔’的市场环境中,一旦主动权益基金整体表现不佳,FOF业绩就哑火。”

对于FOF基金的未来,业内人士普遍看好,越来越多的基金公司开始布局。

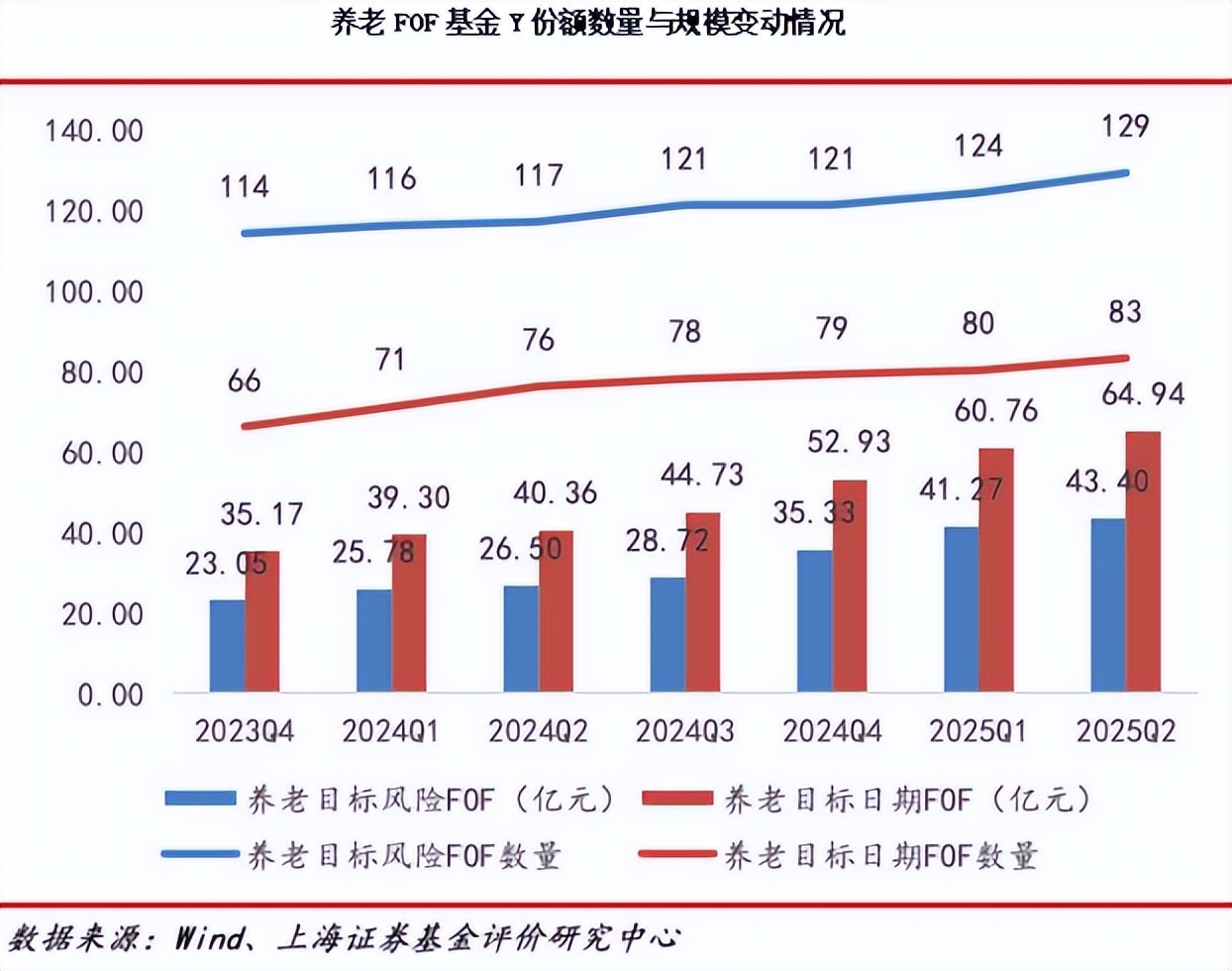

某知名基金评价中心的一位高级分析师认为,基金持续入局,一方面源自FOF能够帮助投资者降低风险,实现资产优化配置;另一方面来自政策大力度支持,如个人养老金业务的开展,养老FOF的Y份额纳入个人养老金产品目录。

更多精彩内容,关注钛媒体微信号(ID:taimeiti),或者下载钛媒体App