叮咚叮咚,知行黑板报准时抵达,请查收。

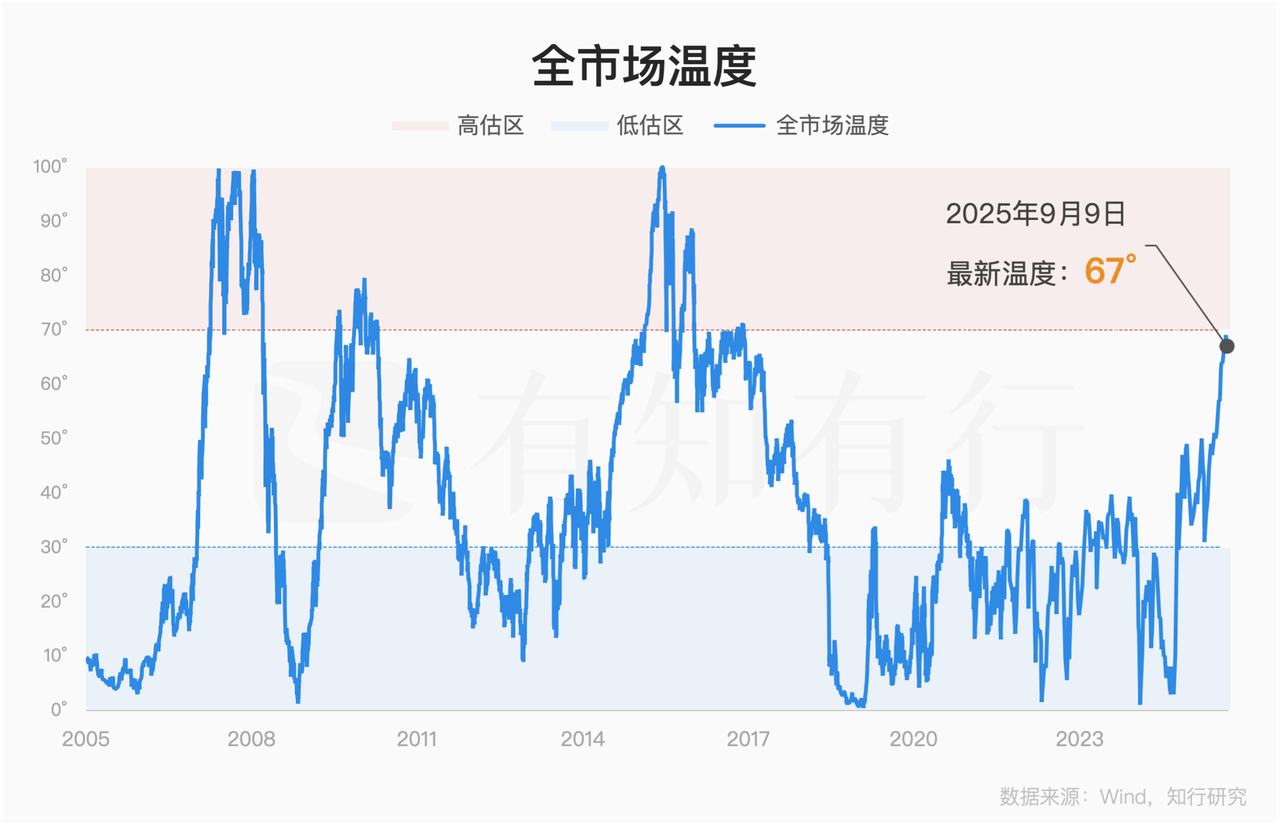

先来看看最近一周的股市表现,从上周三到本周二,港股整体表现好于A股,恒生指数、恒生科技上涨了 1.7%,而中证全指小幅下跌了 0.95%。受此影响,我们最新的全市场温度是 67°,与上周二持平。

经历了 8 月份的快速上涨,近期 A 股进入了横盘震荡局面,分歧有所加大。过去一周,具体指数里全指信息下跌幅度很大,温度下来得也很快。而800消费上涨了 1.12%,成为图中的行业主题指数里,涨幅仅次于中国互联网的指数。之前 AI 主题火爆时,出现了一个新的名词「喜芯厌酒」。这次全指信息下跌时,800消费有所上涨,二者分散的效果越发凸显。

接下来我们看长钱账户本周的操作情况。我们看到,长钱账户本周没有进行调整,大家耐心持有就好。

9 月初,基金半年报更新完毕,半年报会披露基金上半年的投资业绩、财务报表、投资组合持仓情况、基金持有人信息等。我们前一段上线的「基金 CT」功能里,基金半年报相关数据已经更新。上周还有用户询问:半年报里基金经理持有本基金的数据更新了没有,想看基金经理自购数据是否发生了变化,现在就可以去查看了。👉点此即可打开基金 CT👈

借着半年报数据更新的契机,聊聊今年主动偏股基金的表现。不知道大家注意到没有,前三年表现不佳的主动偏股基金,今年业绩又行了。相当多的主动偏股基金,今年表现好于沪深300、中证800、中证全指等能代表 A 股整体表现的主流指数的表现。

我们拿主动偏股基金指数来代表该类基金的整体表现。该指数是中证指数公司发布的,主要统计了指数基金、指数增强基金以外的基金合同中约定股票投资范围下限在 60% 以上的股票型、混合型基金。QDII 偏股基金不包括在内,只统计了境内偏股基金的主要表现。该指数里,规模越大的基金,被赋予的权重越高。基金规模代表了基民的投入情况,相比于赋予所有基金一样的权重,该指数更能代表基民整体的投资回报。

截止到 9 月 5 日,主动偏股基金指数今年上涨了 27%,今年涨幅在 30% 以上的基金数量占到了三成。同期,沪深300全收益指数上涨了 16%,中证800全收益指数上涨了 18%,中证全指全收益指数上涨了 21%。主动偏股基金在股票仓位没打满的情况下,相对于市场主流指数来说,仍旧获得了一定的超额回报。

为什么今年主动偏股基金的整体表现不错呢?判断主动偏股基金是否创造了超额回报,以及是如何创造超额回报的,首要的是确定主动偏股基金对比的业绩基准是什么。

主动偏股基金的股票仓位下限在 60% 以上,上限是 95%,长期的股票仓位中枢设定为 80%。主动偏股基金选股范围主要集中在沪深300、中证500等中盘、大盘股里,对于小盘股、微盘股,个别主动偏股基金会有所偏好,但整体来说,主动偏股基金对于小微盘股的投资比例非常低。因此我们选择包含分红再投资的中证800全收益指数,作为主动偏股基金的股票基准。

由于主动偏股基金除了股票之外,还有债券、现金等资产类别,其中债券的比例较低,主要是现金等资产。因此,选择中证货币基金指数来代表股票之外的低风险资产表现。

「80% 中证800全收益指数 + 20% 中证货币基金指数」就是我们给主动偏股基金设定的长期的业绩比较基准。需要说明的是,具体到每只基金上,还要根据基金自己的情况设定基准,我们设定的基准是针对主动偏股基金整体而言的。

主动偏股基金今年整体上涨了 27%,业绩基准上涨了14%,超额回报达到了 13%。我们来看看具体原因是什么?

首先,从股票、债券、现金等资产配置上,主动偏股基金相比业绩基准,超配了股票。去年年末,主动偏股基金的股票仓位在 85% 左右,业绩基准里股票仓位是 80%,超配了 5% 的股票仓位。今年股市整体上涨,股票仓位越高越有利于业绩上涨。当然,5% 的超配比例,对于业绩提升的影响较小。

其实主动偏股基金从过往表现来看,仓位变动也就是择时,带来的影响一直很小。主动基金经理们,擅长做大范围仓位择时的人非常少。多数的基金经理往往选择保持高仓位的运作,通过在行业和股票上的选择来展现自己的投资能力。

那主动偏股基金在股票资产的具体配置上,有哪些偏好,带来了哪些影响呢?

从地域配置来看,今年主动偏股基金在港股上的配置,有利于获得超额回报。境内的主动偏股基金,很多是可以通过港股通渠道去投资港股的,基金经理可以选择在A股、港股之间进行地域分散配置。去年年末,主动偏股基金港股仓位平均在 11% 左右,随着港股今年的表现不错,很多基金加仓了港股。今年 6 月底,港股仓位已经高达 15% 左右。

业绩基准是中证800全收益指数,仅包括A股,主动偏股基金在大部分投资A股的基础上,少量配置了港股,不论是恒生指数还是恒生科技,今年涨幅都在 30% 左右,都好于中证800的表现。

从行业配置上,主动偏股基金重仓的行业、超配的行业,今年整体表现不错。行业配置以及具体行业里的个股优选,对于主动偏股基金的超额回报,贡献很大。股票层面我们不方便展开讨论,我们来看行业配置方面。

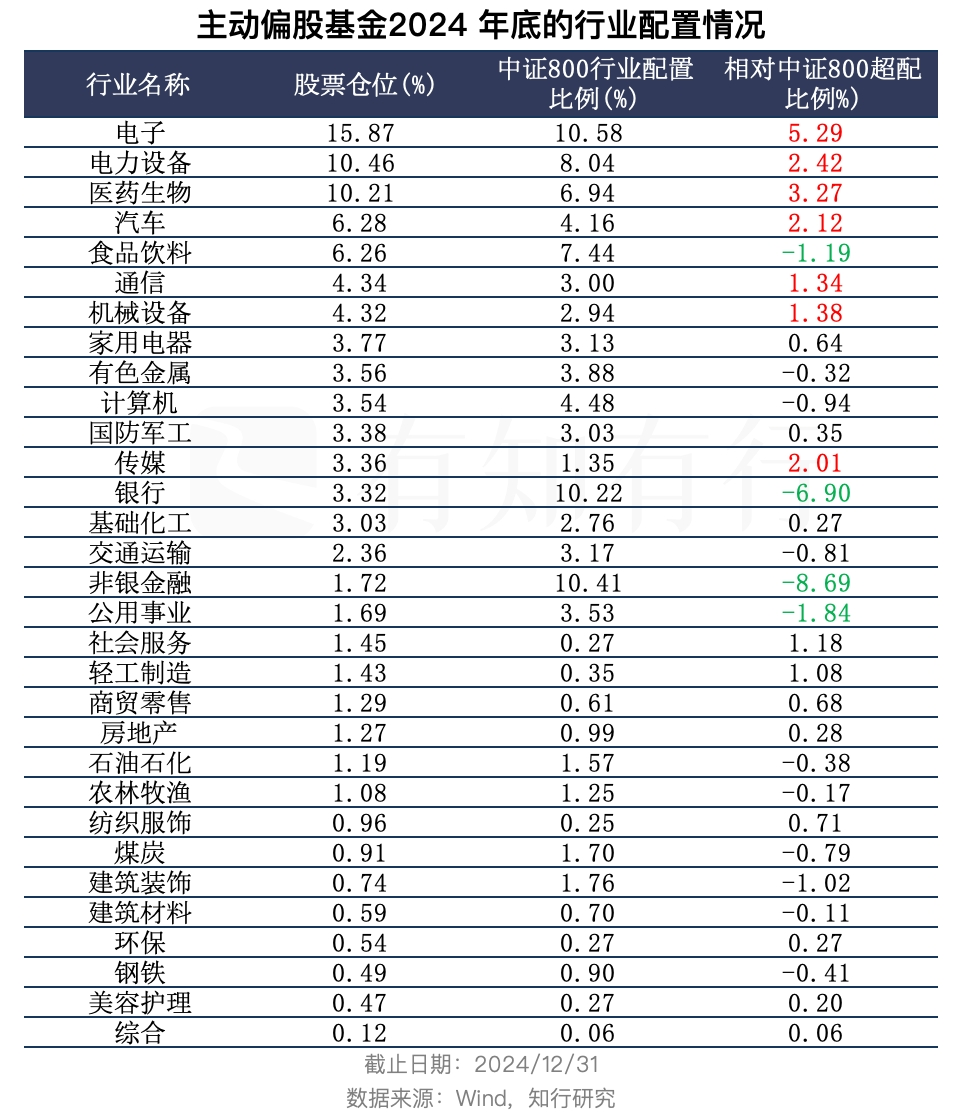

下图展示了去年年末,主动偏股基金的行业配置情况,以及相对于中证800,主动偏股基金超配了哪些行业,减配了哪些行业。我们具体来看,主动偏股基金去年末重仓行业包括电子、电力设备、医药生物、汽车、食品饮料、通信、机械设备等,这些行业除了食品饮料今年上半年表现不佳之外,其他行业涨幅都不错,都高于中证800的涨幅。

上图中,我们还标注了相比于中证800来说,主动偏股基金的行业偏离情况,标红的表示超配,标绿的表现减配。标红的、超配的行业,今年整体表现会更好一些。

主动偏股基金偏好科技成长风格、新兴产业的行业和股票。今年 AI、医药等热门行业和股票,主动偏股基金进行了重仓配置。相对而言,传统经济涉及到的行业和股票,主动偏股基金配置比例较低。今年的股市分化明显,正好是主动偏股基金偏好的行业和股票表现不错,这有利于主动偏股基金获得超额回报。

对于基金投资者来说,主动偏股基金这个品类,是爱恨交织、甚至恨远大于爱的状态。大多数人在 2020 年主动基金大涨的时候,接触了他们,之后就经历了主动基金长达三年多的大幅下跌,损失惨重。并且在整个下跌过程中,主动基金和主动基金经理们,不仅没控制住下跌幅度,反而比沪深300、中证800等指数跌得还要多,腰斩的比比皆是。就在大家坚持不住,对主动基金避之不及时,今年主动基金表现又好了。

亏钱时在场,赚钱时没我的份,这是专门跟我作对啊。下面这张图完整展示了主动偏股基金 2019 年以来的整体表现以及与业绩基准的对比。2019 年、2020 年,主动偏股基金相对于业绩基准,上涨更多,超额回报很是丰厚,这也是当时吸引投资者入场的主要原因。追涨买入后,主动偏股基金经历市场下跌,跌幅很大,超额回报没有了,甚至是负的。今年以来,主动偏股基金开始快速上涨,超额回报又回来了。

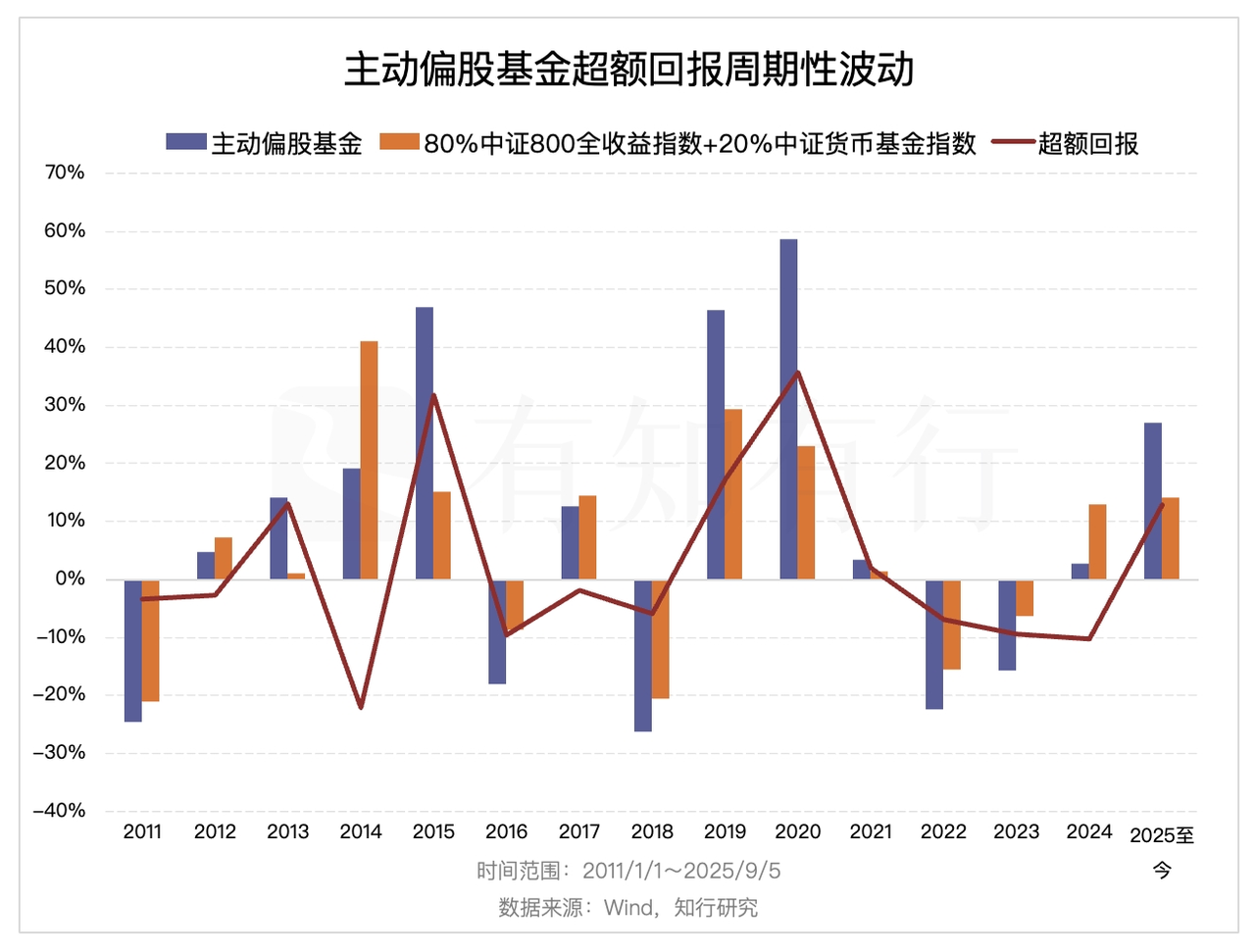

为什么会如此呢?主动偏股基金就不能每年获得稳定的超额回报吗?牛市时涨得多,熊市时跌得少,这很难办到吗?确实很难。从过往的主动偏股基金的整体表现来看,他们的超额回报是周期性波动的,长期的超额回报更依赖于短期的快速上涨来获得。

上图展示了 2011 年到现在,每年的主动偏股基金、业绩基准的收益对比,以及主动偏股基金相对于业绩基准,每年的超额回报情况。从红色的折线,很明显能看出来,主动偏股基金超额回报是具有周期性的,2013 年、2015 年、2019 年、2020 年、2025 年,超额回报很突出;其他年份,往往处于跑不赢业绩基准的情况。

为什么会这样呢?为什么主动偏股基金超额回报的周期性这么明显呢?原因有很多,我们挑几个重要的简单说说。

从大类资产配置来说,主动偏股基金不擅长做仓位择时,往往保持很高的股票仓位。从大类资产配置上,很难实现牛市进攻、熊市防守的情况,更多是跟随股市的周期性变化而变化。

从行业配置、投资风格来说,主动偏股基金偏好成长风格,喜欢去寻找未来可能的行业热点和主题,并不喜欢去将很高的仓位去配置到盈利稳定、运作成熟的价值风格的行业和股票上。成长风格的股票弹性大,如果判断对了更容易做出超额回报,也能在基金排名中占有一席之地、名利双收。这是市场上价值风格的基金和基金经理,数量很少的很重要的原因之一。

不论是 2019、2020 年重仓白酒、医药和新能源,还是今年重仓电子、医药等,主动偏股基金对成长风格的偏好一如既往。成长风格弹性大、波动大,在中国行业周期更新换代快的大背景下,成长风格的周期性更为明显。风来了,快速上涨;风走了,大幅下跌,再找下一个风口。

同时,还能从投资者的偏好上得到印证,前两年市场不好时,红利、价值风格的基金受到关注,但整体规模增长并不快,熊市时能投资的投资者是很少的。等市场上涨时,成长风格的高弹性会更吸引人眼球,红利、价值风格的基金就更不受待见了。

除了行业配置上偏好成长风格之外,主动偏股基金在个股选择上,也容易重仓持有、集中投资,这也会加剧主动偏股基金的周期性波动。

上述说的是主动偏股基金的投资运作层面,为什么会造成超额回报的周期性波动特征。除此之外,投资者对于主动偏股基金的买入卖出行为,会进一步加剧这种波动性。就拿 2020 年那一波上涨来说,随着主动偏股基金销售规模暴涨,越来越多的资金交到了基金经理手里,基金经理又把钱买入了他们偏好的行业和个股上,进一步带动股票的上涨。抱团逐渐形成,股票估值逐渐变得不合理。

当市场换挡后,经济基本面也好,企业基本面也好,都不足以支撑如此高的估值。股票开始下跌,基金开始亏损,投资者开始卖出,进一步加剧股票的下跌,抱团逐渐瓦解。今年主动偏股基金对于电子、医药等行业的集中持有,从投资运作上形成了抱团,但今年主动偏股基金的规模还未出现很大幅度的上涨,未来是否会重复之前的过程,很难说,我们拭目以待。

我们花费了很大的篇幅来介绍主动偏股基金今年的表现,以及超额回报不稳定、呈现周期性波动的情况,并不是让大家去加大主动偏股基金的配置,而是希望帮助大家对这个品类有进一步的了解。在之前的专栏文章中,我们解读指数基金的内容更多,主动偏股基金介绍得很少。但如果你对这个品类花费足够的时间去了解,也可以为自己所用。

例如,投资者需要理解,主动偏股基金挑选难度高、追踪难度高,需要花费的精力是很多的。今年很多知名基金经理选择了离职、跳槽,这会导致基金业绩稳定性也很差。这些都是你要建立合理预期的事情,不能只盯着收益率。这会决定你要不要配置,以及拿出多少比例的资产去配置;

例如,主动偏股基金大多数偏好成长风格,少部分偏好价值风格,你在选择时要考虑自己到底适合哪种风格的产品?要不要分散配置,牛市进行型和熊市防守型各司其职;

例如主动偏股基金波动大、超额回报不稳定,买入时点很重要,追涨买入带来的投资体验很糟糕。越是主动偏股基金超额回报越明显时,越需要警惕,超额回报不明显时甚至是负值时,反而可以有所关注;

例如,即便是主动偏股基金,同样要跟随A股的周期性波动。你买入后,仍旧需要长期持有,等待A股上涨行情的到来,才能获得不错的回报……

总之,这篇文章希望你对主动偏股基金有所了解,知行合一,缺一不可。我们下周见~

本文所载内容仅供参考,不构成任何投资建议。市场有风险,投资需谨慎,投资者应独立作出判断。本文所涉基金及/或基金投顾组合相关数据来源于基金销售机构及/或基金投顾机构公开披露信息。有知有行提示您,基金及基金投顾组合的过往业绩不预示其未来表现,为其他客户创造的收益并不构成业绩表现的保证。详见《免责声明》。如转载引用,请遵守《转载声明》。