其他因为算法原因,之前虚高的红利股息率现在回归正常。

具体原因参考:银行股息率骤降40%,对红利指数有什么影响?

以下为上文重点摘录:

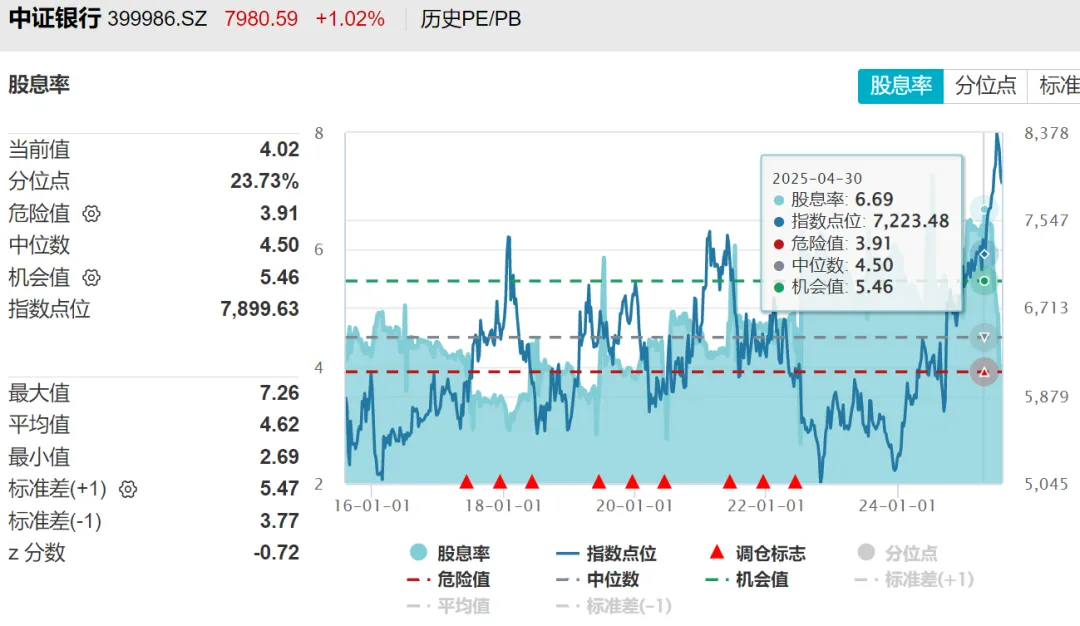

聪明的投资者会发现,最近中证银行指数的股息率发生了显著变化:

2025年4月30日,中证银行指数股息率为 6.69%;

2025年7月31日,中证银行指数股息率降至 4.02%。

从6.69%降至4.02%,降幅高达40%,幅度确实惊人。

这是为什么呢?

根据股息率计算公式:股息率 = (最近12个月累计)分红 / 市值。

首先,博格计算了4月30日到7月31日之间,中证银行指数的涨幅不到7%。分母(市值)仅上涨7%,显然不足以导致股息率下降40%。

因此,问题一定出在分子(累计分红)上!

以权重股工商银行为例,我们分析“分红时间点”的影响:

4月30日计算股息率时:

累计分红区间:2024年4月30日 - 2025年4月30日。

包含分红:2023年末分红(0.3064元/股,代表2023全年)+ 2024年中分红(0.1434元/股,代表2024上半年)。

期间累计每股分红:0.4498元。

7月31日计算股息率时:

累计分红区间:2024年7月31日 - 2025年7月31日。

包含分红:2024年中分红(0.1434元/股)+ 2024年末分红(0.1646元/股,代表2024下半年)。

期间累计每股分红:0.3080元。

关键发现:两次计算使用的“过去12个月累计分红”总额不同!

原因在于银行分红政策的变化:过去银行通常一年分红一次,现在改为一年两次(未来可能更多)。但全年可分配利润是有限的,增加分红次数只是将全年分红拆分成更小的部分。

问题核心在于4月30日的计算:

它包含了2023年全年的分红(0.3064元)和2024年上半年的分红(0.1434元),相当于计算了一年半(2023全年+2024上半年) 的分红额。

这导致了当时银行股息率的虚高。红利指数里面都多多少少含有银行,银行股息率变化,也会影响红利指数股息率变化。

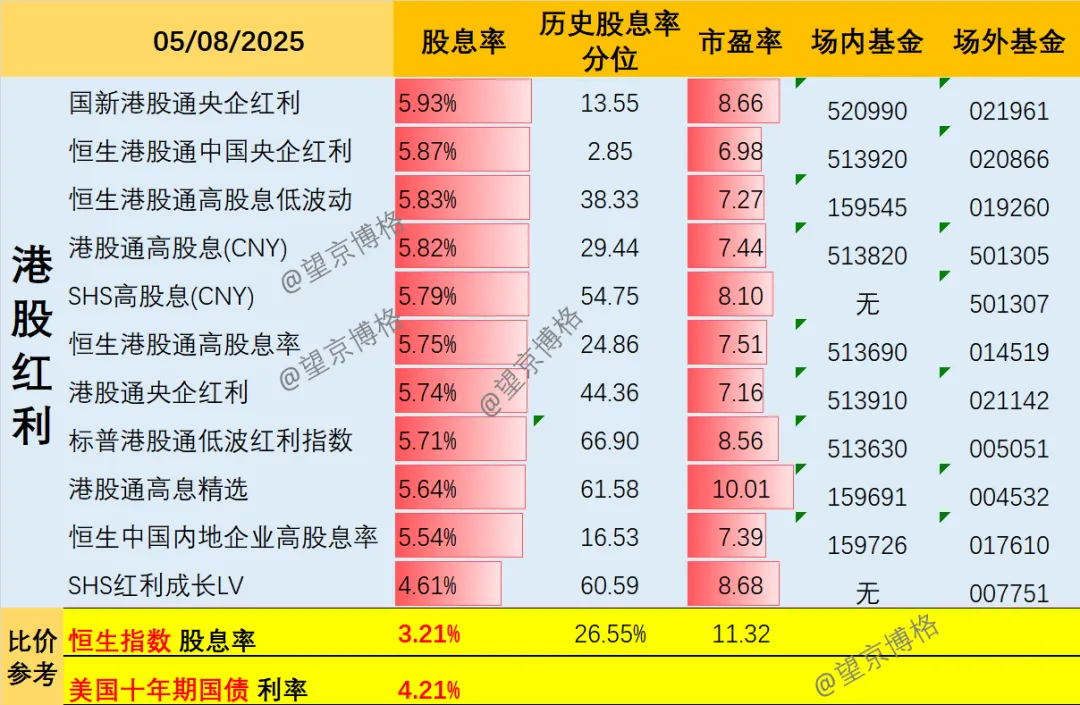

我们再来看目前各大指数的股息率:

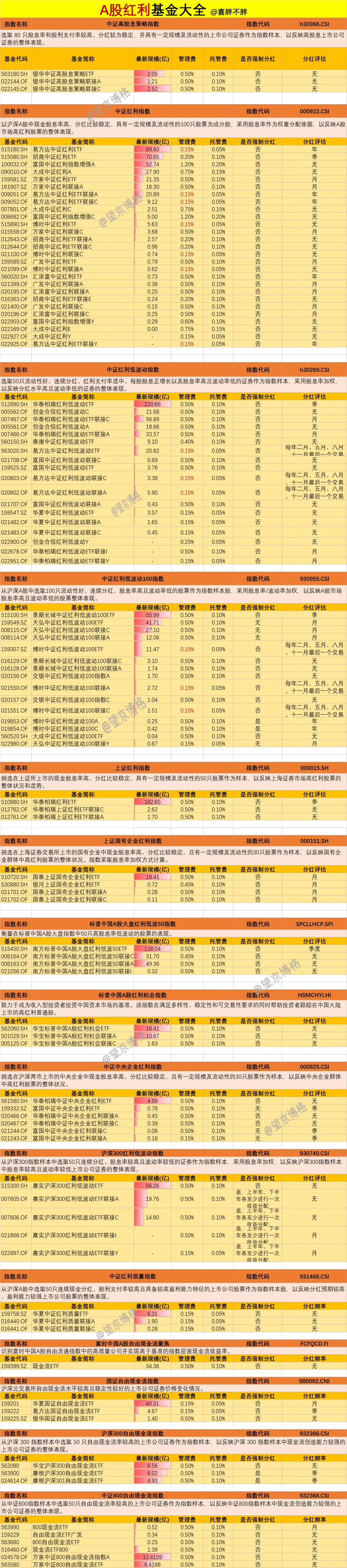

A股红利指数平均股息率约4.3%;

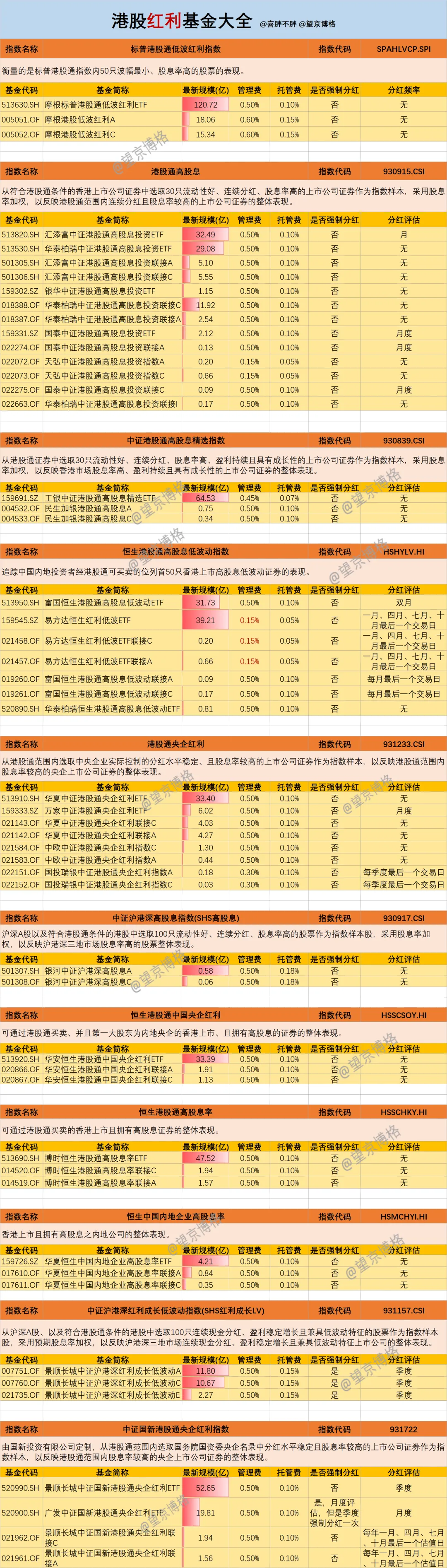

港股红利指数的平均股息率约5.8%。

对于个人投资者而言,港股红利股息率5.8%扣除(港股通)20%的红利税还剩下4.64%,依旧比A股红利的股息率高一点。

对于机构投资者而言,无论投资A股还是港股,获得的红利都要缴纳企业所得税,所以他们更喜欢股息率高的港股,今年南向资金主要买的品种之一就是高股息股。

那么,还能买红利继续吃息吗?

2015年: 十年期国债利率接近5.0%。

2025年(如今): 十年期国债利率最低曾触及1.5%。

有专家指出,股票投资的根本在于获取红利回报。

他们认为,当红利指数的股息率与十年期国债利率之差超过3%时,红利类资产依然具备吸引力。

当前情况:

最新十年期国债利率: 1.7%

A股红利股息率: 4.3% (高于国债利率 2.6%)

港股红利股息率: 5.8% (高于国债利率 4.1%)

基于上述利差:

(1)由于A股红利股息率仅高出2.6%(低于3%的吸引力阈值),近期机构投资A股红利的意愿有所减弱。

(2)而港股红利股息率高出4.1%(达到吸引力阈值),因此机构资金仍在通过“南下”渠道持续买入港股高息股。

专家观点与博格的看法:

虽然专家设定的吸引力阈值为3%,

但博格认为,随着未来企业分红趋于稳定,这个阈值可能会降低。

对于当前布局红利股,博格认为略显尴尬(毕竟涨了不少,股息率也降低了不少),但我觉得,如果红利股出现回调,会有大量资金逢低买入。

博格的投资计划:

所以,若市场出现回调,我将优先抄底港股红利股。

以下附:A股和港股红利基金投资标的大全

统计数据不易,大家多点赞转发支持。

也欢迎关注我们每月更新股息率数据。

$招商银行(SH600036)$ $贵州茅台(SH600519)$ $红利汉堡(TIAA644017)$

本话题在雪球有22条讨论,点击查看。

雪球是一个投资者的社交网络,聪明的投资者都在这里。

点击下载雪球手机客户端 http://xueqiu.com/xz]]>