一

我们显然生活在一个方方面面都过载的时代,但有一些数据确实惊讶到我,还有一些数据和我们多年来的潜意识不太相符。我们今天来一起盘一盘。

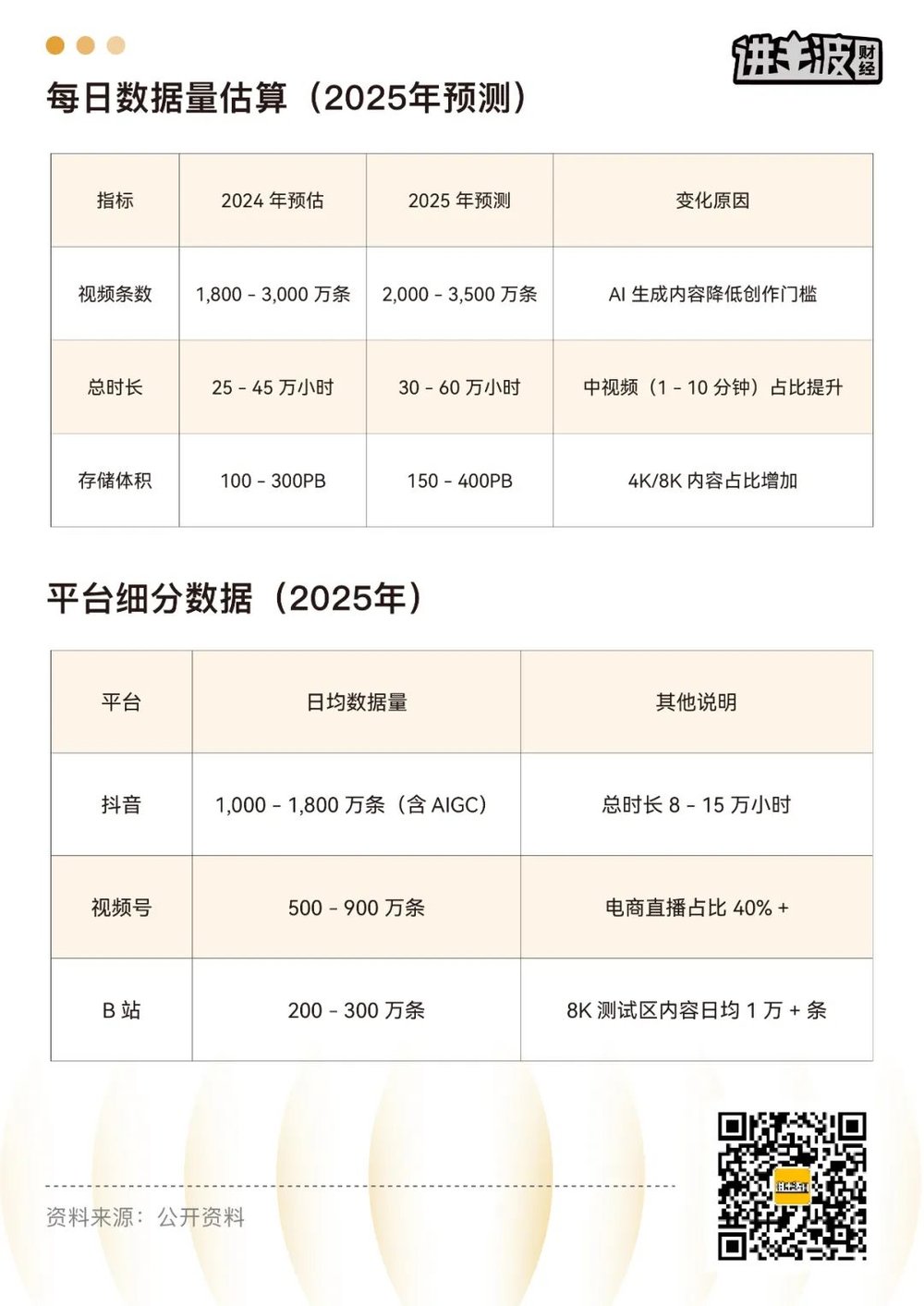

所有人都说现在是视频时代,但每天到底有多少视频呢?通过AI多种比对,大致今年中文互联网上一天2000万~3500万条视频,其中抖音1000万~1800万条,视频号500万~900万条,B站200万~300万条。

全球市场的话,2亿~3.5亿条一天,Youtube日均6000万条,TK1亿~1.5亿条,Meta系8000万-1.2亿条。

我不知道你是什么感受,如果你只是一个观众,也许没有太多感觉,但是如果你是一个市场、广告或内容从业者,你应该会有一种眩晕感。我们做得再好,也不过是市场的一滴水而已。

今天互联网上的一天的内容量,也许是十年前一年的总量。想起我们小时候,电视台《亮剑》都能来回放很多年。那个时代的品牌、IP打造方法在今天的洪流面前,几乎是无效的。

二

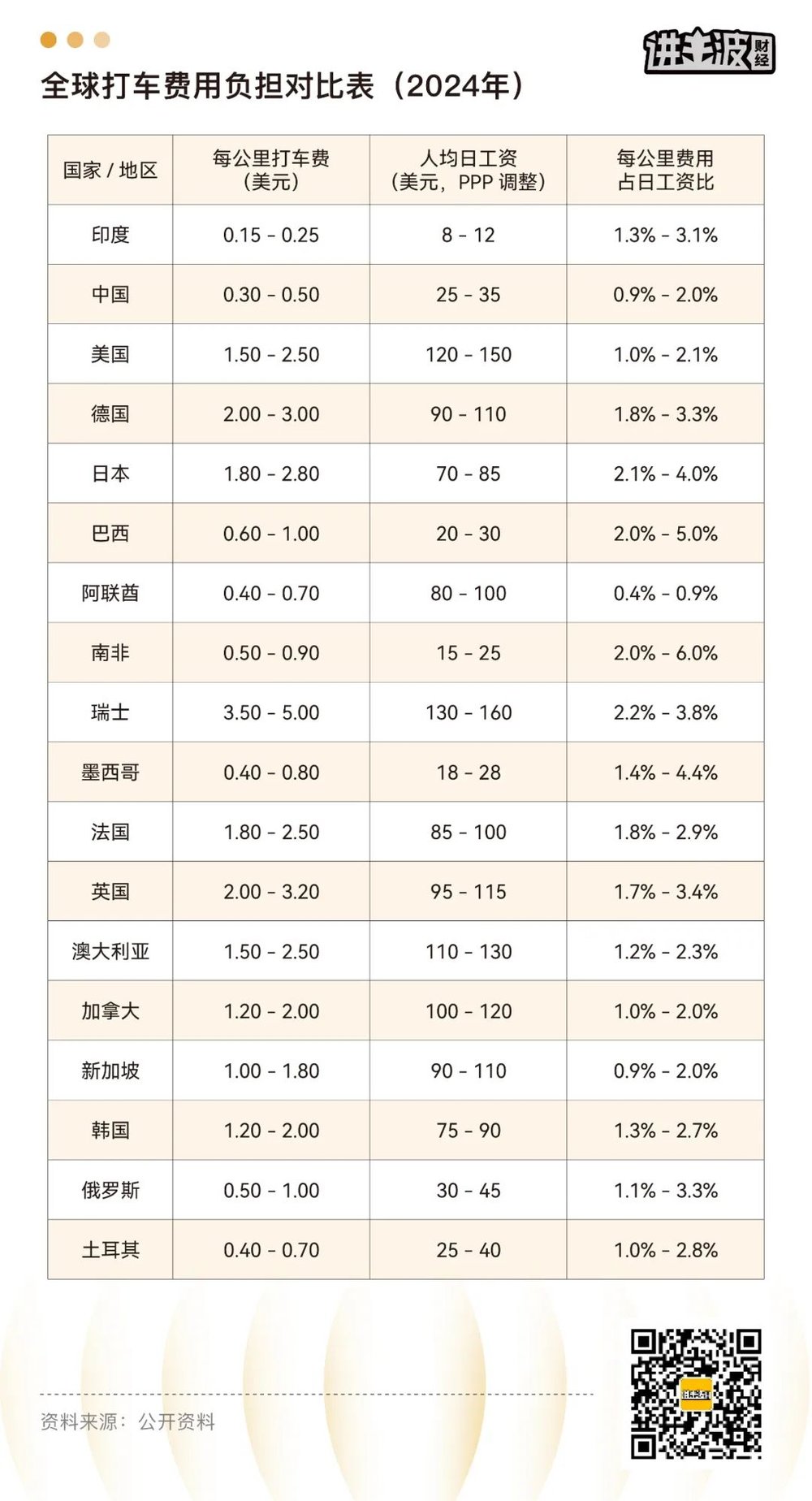

汇率是一个非常神奇的存在,它让我们站在本国的视角很难全面去感知很多经济数据。我做了一个表,叫做全球主要国家打车费用负担对比表,里面将各国每公里打车费和该国人均日工资的比例做了一个整理。

一个有意思的结果出现了:美国和中国的比例高度接近。

美国的打车成本是中国的五倍,美国的人均工资也是中国的五倍。

其实我就是想揭示一个真相,那就是绝大多数国家的绝大多数人的真实生活状态,根本不需要考虑汇率,而是换算成他日常中主要消费的商品、服务的购买力即可。

这里,你也可以去把打车成本换成购买鸡蛋、面包或蔬菜。

我可以负责任地告诉你,目前只有核心城市的房价这个指标中国还比较偏离,其他绝大多数商品和服务在中国的购买力都远高于在全球其他任何地方。

比如我在瑞士苏黎世点外卖,且不说麦当劳的价格是中国的五六倍,快递费也是,当然换算成他们的货币,其实也是正常的。

比如我在法国餐厅点蔬菜,会觉得特别贵。

比如在欠发达的东欧,购买小家电也不便宜,不仅价格远高于中国,工资占比也远高于在中国。

三

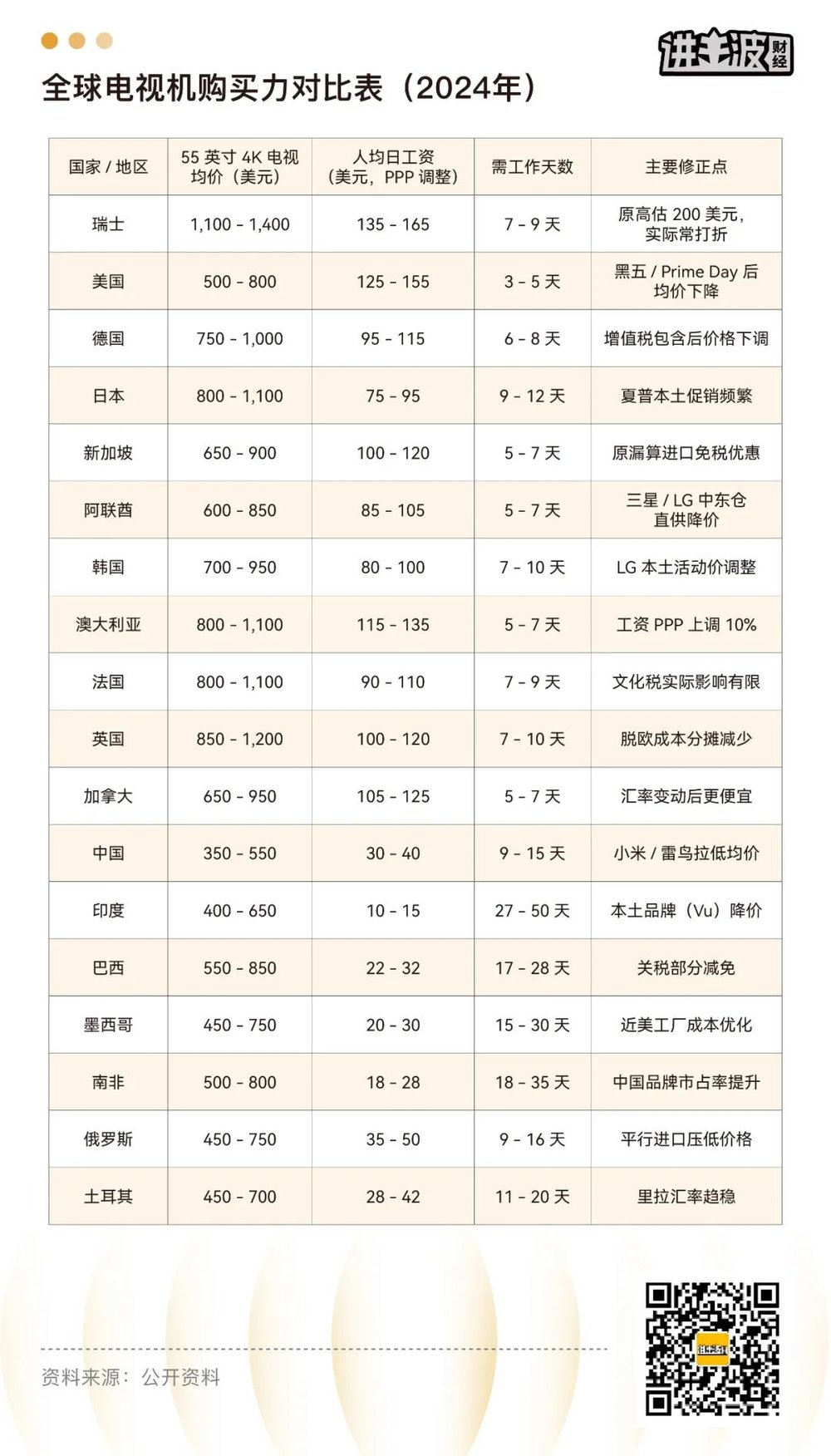

拿电视机来举例。

中国一台电视机的价格远低于瑞士,当然中国人均收入也远低于瑞士。换算下来,瑞士人需要工作7~9天,中国人是9~15天,日本人是9~12天,印度人是27~50天。

很多中国人经历过满怀期待地攒半年甚至更久时间的钱去买一台冰箱或彩电的日子。

从这个维度上来说,中国人的购买力在过去几十年是显著提高的。

四

我们都知道均值会产生对个体描述的偏离。

电视机的价格是一个客观数字。你可以去查查最近国补下的价格,高档的、中档的、低档的价格都是公开客观透明的。现在2000块就可以买到其实还不错的大电视了,有的牌子5000~6000块能给整个家配完几乎所有电器。不考虑面子、情绪价值和逼格,其实都大差不差了。

而如果你恰好是在一线城市大厂工作,大致的工资区间也是透明的,其实不带情绪地说,你在日常生活购买力和欧美同岗位的持平是客观的,甚至在很多中国具有成本优势的品类是远超欧美也是客观的。当然房价的比例还没修正,也是客观的。

五

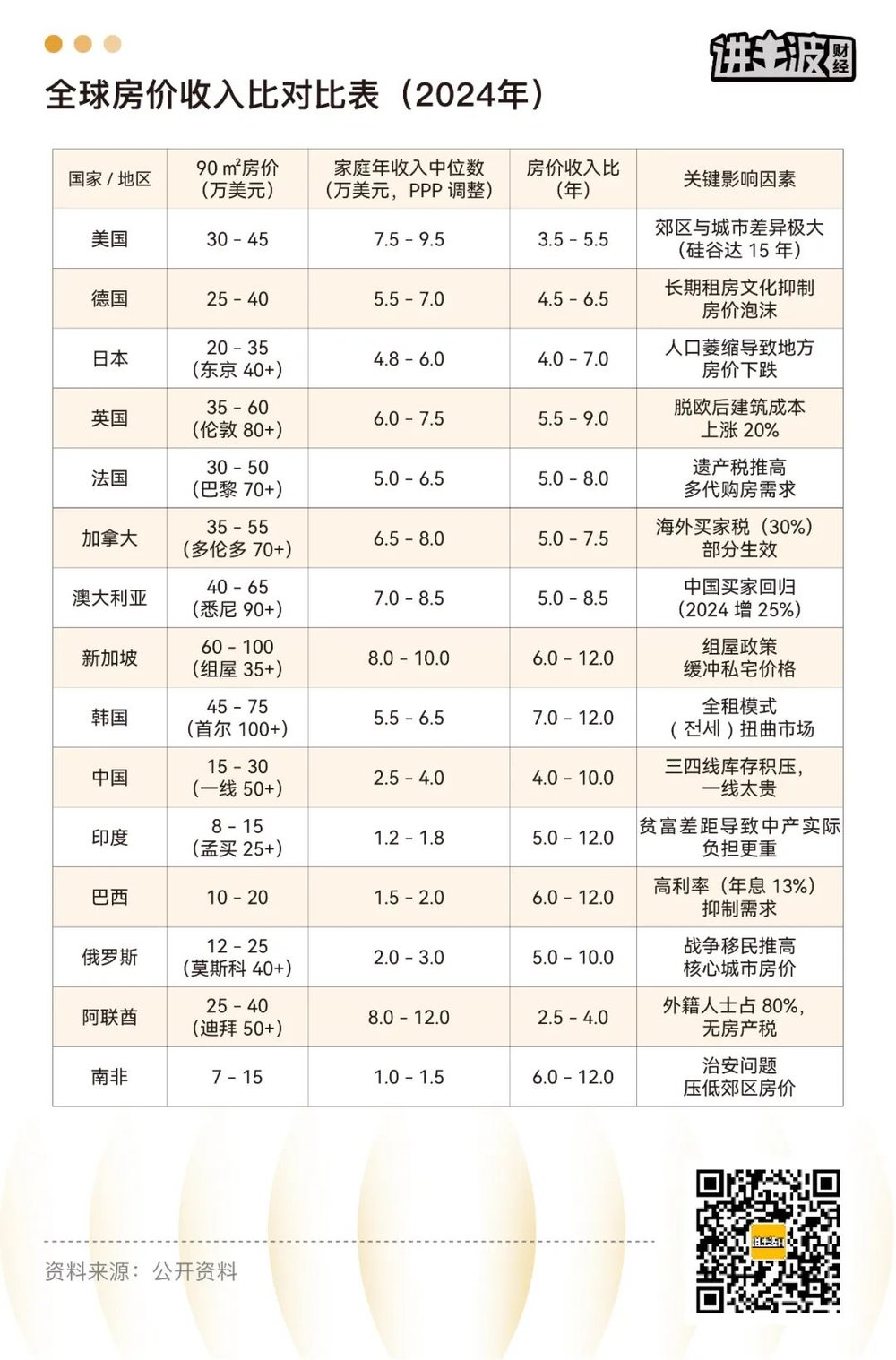

以下是全球主要国家/地区 房价与中产阶级收入比重 的对比表,统计口径为普通家庭购买90㎡住房所需工作年数,并标注关键影响因素:

核心发现:

1. 最轻松购房:

收入高+土地供应充足、租赁市场成熟、免税政策。

2. 最艰难购房:

首尔全租模式占用家庭90%储蓄、中国一线城市限购导致“伪降价”、孟买土地垄断严重。

3. 特殊现象:

组屋使80%家庭仅需3~5年购房,但私宅价格全球前列。

尽管房价绝对值低,但收入差距使中产实际负担超过数据。

数据来源与口径

1. 房价数据:

2. 收入中位数:

3. 统计假设:

讨论中国的房价,肯定是要分市场的。比如超一线城市单独摘出来。其实超一线里,就拿上海举例,上海徐汇和上海金山单价差10倍也是很正常的。徐汇的顶级豪宅和老破小总价差20倍也是正常的。所以希望读者是建设性地来看,别来抬杠。

根据全球经验,房产价格应该是当地中产7年左右的年收入,可以买当地的一个二居室。

从这个角度来看,中国有一部分新兴宜居城市,已回归这个区间。这些城市体现出了比较好的创新性和虹吸能力,包括但不限于成都、长沙、杭州、苏州、无锡等。

年薪20~30万,要在上海买500万的房子,不吃不喝仍然需要16.6~25年之间。如果你去查查上海的薪资分布,这个收入绝对是这个城市中产的收入了。

但如果同样收入,上海很多500万的房子,在成都同品质的大概只要150~200万之间,这是在成都生活幸福感高的原因之一。

六

那么,我们再来看另一些角度来解释这件事情。

日常消费能力:

2024年数据:

这里有意思的是,如果不是巨无霸,而是华莱士呢?而是基于疯狂星期四价格体系下的中国肯德基呢?我粗略感受排名会再上升10~20的样子。

耐用品购买力:

但注意,中国市场分层,一算平均,大家会觉得偏离自身真实状况。所以我们还列了城乡差异下的国际排名,都来自瑞士信贷数据。

还有一些维度,我们的购买力非常领先。

比如:

本土品牌性价比:家电/汽车/数码 等本土商品购买力排名全球前20%。

当然主要短板仍然包括上文提到的房产,以及医疗教育。

私立教育费用占家庭收入比,超欧美。

癌症治疗自费比例60%+。

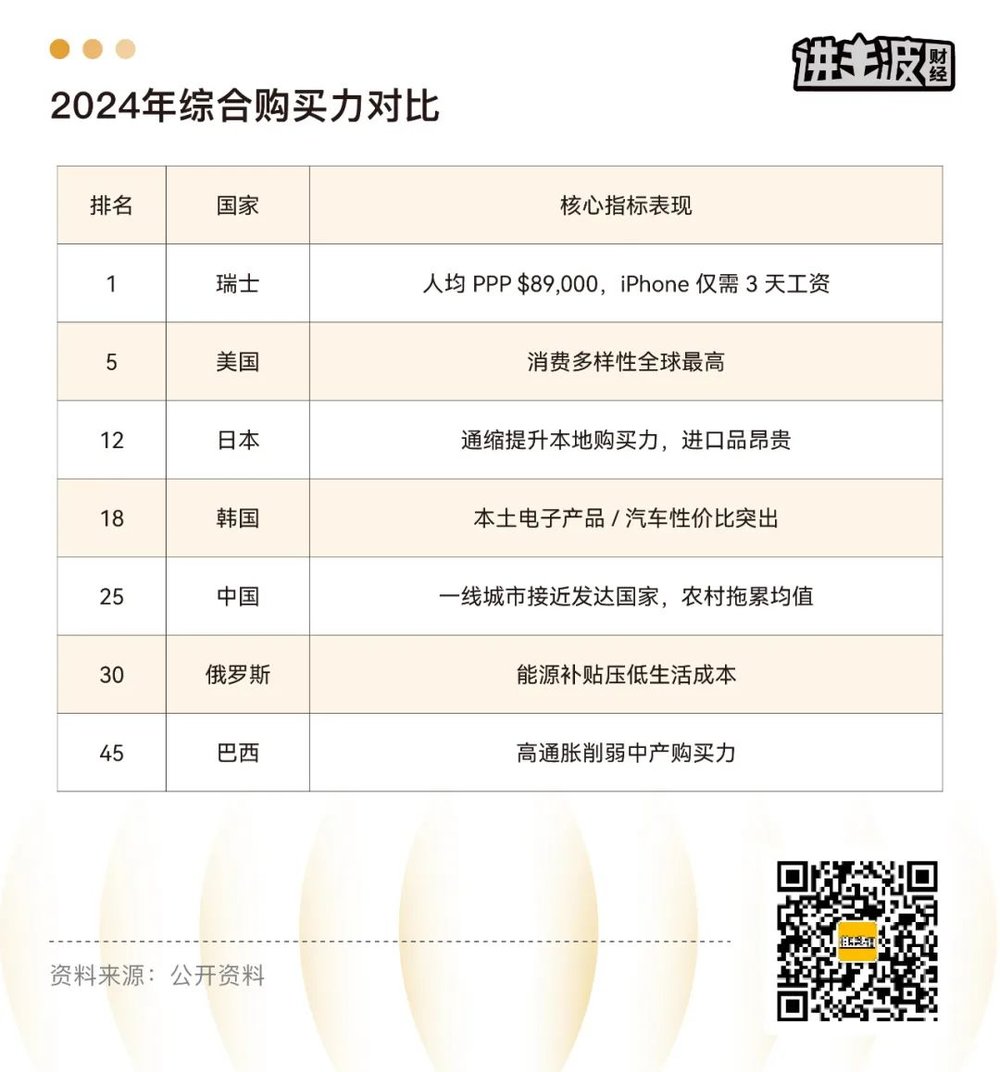

综上,瑞士信贷得出了最终的排名:

数据来源与说明:

1. 收入数据:IMF《世界经济展望》,按PPP调整。

2. 财富数据:瑞士信贷《全球财富报告2024》,统计成年人中位数。

3. 消费价格:世界银行国际比较项目、Numbeo生活成本数据库。

4. 中国特殊性:

七

粗略划分的话,消费分成刚需型和升级型。

基础的米面粮油出行是刚需。

下馆子,住好酒店就是非刚需。

买个普通电视放在今天的中国,是刚需,但放在非洲是消费升级。

上周我在巴黎,住了一个戴高乐机场的moxy酒店,要3200元,其装修标准档次就是如家汉庭差不多。据说正值航展等大型国际展会,所以价格离谱,但是根据我的经验,平时也是1800~2000元之间,我之前住过隔壁的机场万怡。

这当然和当地的供给、需求、成本等要素指标挂钩。

但无不揭示出也许在消费升级领域,中国的购买力可能比刚需的品类更高了。所以如果你能够月薪2万~3万,基本上换算成能住多少晚中高档酒店,下多少顿馆子,你已经彻底打败法兰西的人了。

上海徐汇moxy ,地处市中心,装修设计档次高于戴高乐机场moxy起码两个档次。均价是多少?有展会时500元,没有的时候400元不到。

法国普通人均工资2000~3000欧元,一晚moxy250~300欧元,一个月的薪资只能住8~10晚。

对应16000~24000元人民币薪资,一个月薪资能住普通五星酒店一个月,还能剩一些。

同样,我前些日子去了一次日本,也感受到了日本东京离谱的酒店价格。东京银座附近的万怡竟然五千多了,当然你可以说这是银座,但对比下来前门文华东方也显得格外地具有性价比了。

现在是互联网时代,我报的酒店名字你都可以自己去查,价格误差都在10%以内。

可以这么说,如果用“酒店价格/人均工资”这一指标来看的话,中国的购买力也许是世界第一。

为什么会这样呢?

因为中国过去的大基建时代,盖了太多太多的楼,大量地开了酒店,供给过度充沛。这是排名第一的原因,排名第二的就是人力成本等等硬成本低于国外。

这两大原因互相交织,就使得无论是发达市场,还是不发达市场,我们的酒店价格都是最低的。

很多过于成熟的市场,没有新房供给,物价、人力又高,所以酒店贵。

但很多欠发达地区,也因为没有新房供给,哪怕物价、人力低,酒店也便宜不到哪去。

只有中国,做到了既要又要还要。

八

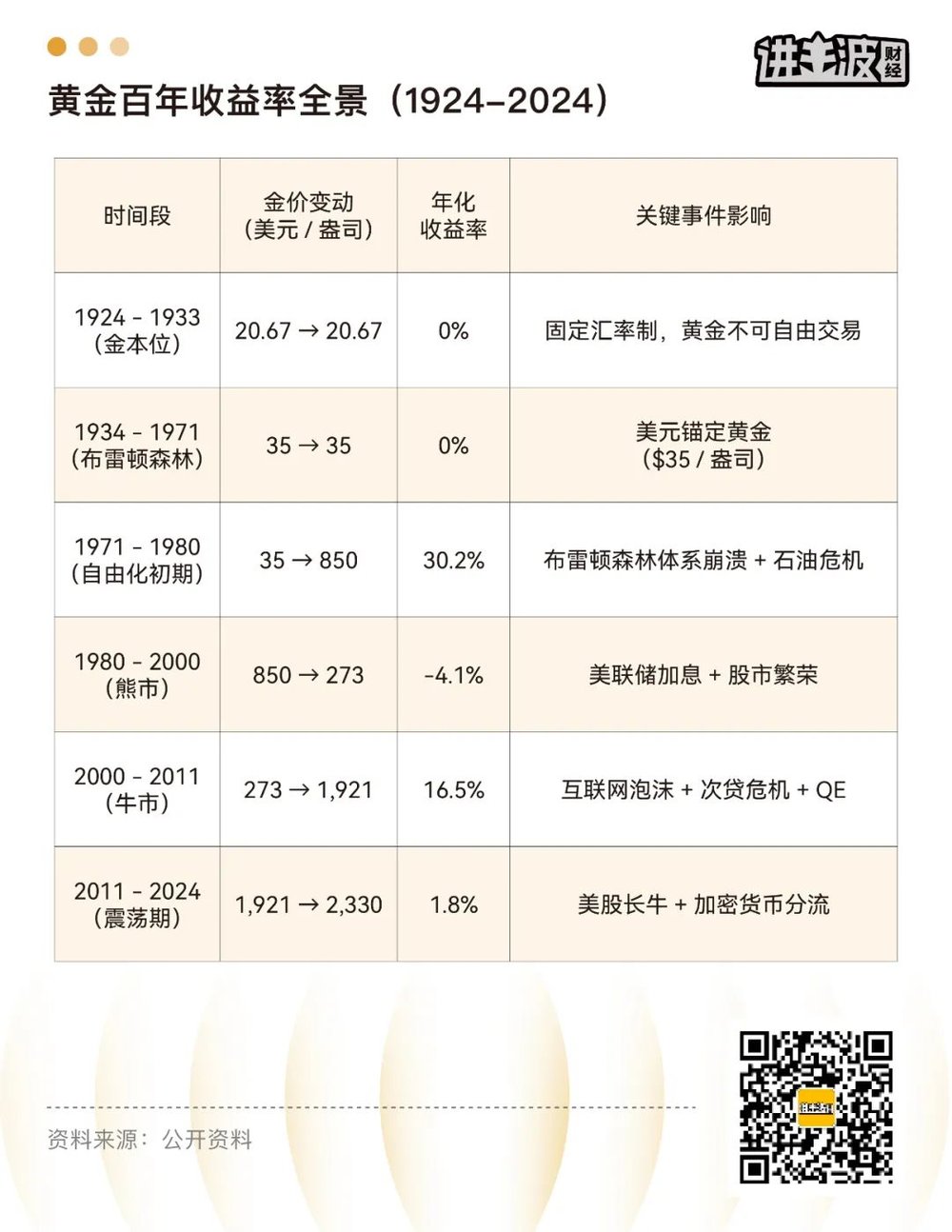

过去一百年黄金涨了多少倍?

相当于购买力增长112倍。

这是一个超越大多数人潜意识的客观事实。

很多人一直以为黄金是最近才涨的。

以及在2015年前后,大家都认为黄金是垃圾资产。

当然,收益并不能简单平均到每一年,每一天。

有一些年份是长期0收益和负收益。

但这100年的112倍,是几乎领跑绝大多数资产的收益的。起码是不掉队的。

这不禁让人们对于自己以为自己很机智的各种骚操作产生了怀疑。

1. 名义价格增长

2. 实际收益率

初始20.67→2024年20.67 → 2024年20.67→2024年2,330,相当于购买力增长112倍

关键阶段对比:

3. 与其他资产对比

关键结论:

1. 黄金的避险属性:

在货币体系崩溃期、高通胀期表现极佳,但长期跑输股票。

2020年疫情中创历史新高,但2023年美联储加息后回落。

2. 政策决定黄金命运:

美国单方面贬值美元,金价从20.67升至35。

彻底脱离金本位,开启黄金市场化交易。

3. 21世纪新挑战:

数据来源与假设

金价数据:伦敦金银市场协会历史报价 + 美联储经济数据库。

通胀调整:美国劳工部CPI数据,其他资产数据来自Schiller数据库。

九

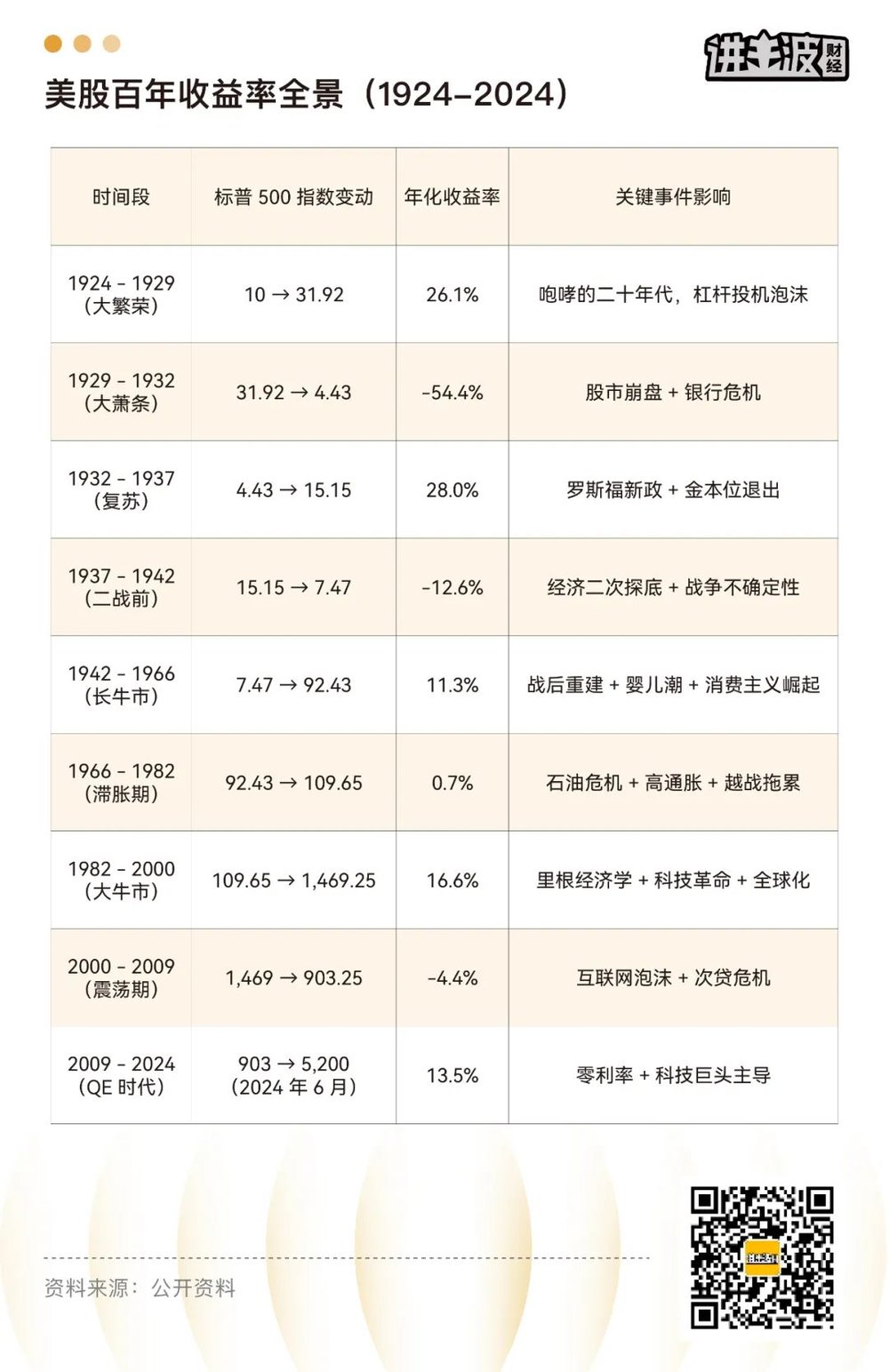

那美股呢?

以下是过去100年美国股市的收益率分析,包含名义收益、实际收益、关键阶段表现及与其他资产的对比:

美股百年收益率全景

1. 名义价格增长

2. 实际收益率

1924~2024年整体:

初始10→2024年5200,购买力增长520倍

名义年化:9.8%

实际年化:6.7%

关键阶段实际收益:

1942~1966:实际年化9.2%

1966~1982:实际年化-2.3%

2009~2024:实际年化10.1%

3. 与其他资产对比

关键结论:

1. 长期复利效应:

若1924年投资1000,2024年价值约52万,远超其他主流资产。

2. 政策决定市场周期:

1933年《证券法》:建立现代监管框架,恢复市场信心。

1982年养老金入市:带来长期资金,推动1982-2000年牛市。

2008年QE:美联储资产负债表扩张7倍,直接支撑股市估值。

3. 风险警示:

最长回本时间:1929年高点至1954年才完全恢复。

我们可以清晰地看到:美股百年的收益非常高,但是波动其实非常大。

大家基于短周期得出的美股永远涨的分析是错的。

如果你赶上上图的几个大衰退、大萧条,那可以说是非常绝望的。

如果你在错的周期暴雷了,哪怕你买的是对的股票又如何呢?

十

基于八、九两部分我们可以得出几个基本判断,对于普通人来说择时很难,但如果能够坚定对一个方向的长期看好,用定投的模式参与,选对方向大概率是不会被时代彻底抛弃的,但前提是你要看得懂大方向。

投机倒把的风险很高,所有好资产都有糟糕的日子,这个日子甚至很长。美股也不是永远涨的,也有一年平均回撤40%多的日子。

正如巴菲特的核心判断,你相信那个时代是一个全球化的时代,美国企业必然是在全球化中占据巨大优势的,那你就会赢,这是他投资可口可乐的核心原因。

你当然可以抽某一年、某一个月的数据出来,但其实人生过得好还是要看长期性,这其实就是我在《伟大的复利》中不断传递的观点。

十一

以上,数据整理方式通过AI辅助完成,思考方式全部手搓,总体数据经过人脑去除幻觉和审查。

下一篇会继续和大家分享,出口,生产,投资等层面上,反直觉的各种数据。